Na giełdzie widać już bańkę – ostrzega znany doradca inwestycyjny Bill Bernstein

Dobry okres dla spółek value dopiero się zaczął, a będzie tym lepszy, im wyższa będzie inflacja – uważa doradca inwestycyjny i naukowiec William Bernstein.

Jeszcze rok temu nie było żadnych sygnałów tego, że na rynku akcji formuje się bańka, a teraz one są, już je widać – powiedział William Bernstein, chemik i neurolog od dekad zajmujący się rynkiem finansowym i teorią portfelową, będąc gościem podcastu Morningstar - The Long View.

REKLAMA

Widać oznaki formowania się bańki

Zdaniem Billa Bernsteina, jeszcze rok temu na spotkaniach z przyjaciółmi nie rozmawiało się o giełdzie, nikt nie rzucał pracy, by zajmować się day-tradingiem. Nikt nie wyzywał rozmówcy od durniów, gdy ten zwracał uwagę, że akcje nie mogą drożeć w nieskończoność. „Teraz te sygnały widać. Wystarczy popatrzeć się na to, co dzieje się wokół Robinhooda, co działo się niedawno wokół akcji spółki GameStop. To wszystko są sygnały narastania bańki” – uważa Bernstein.

Bernstein jest przekonany, że koronahossa mogła bardzo skrzywdzić wielu inwestorów indywidualnych. „Wielu młodych ludzi uważa, że skoro po pierwszym roku inwestowania ma zyski, to są lepsi od Warrena Buffetta. Oni sądzą, że są w tym dobrzy i już zawsze będą zarabiać. Taka pewność siebie może być zgubna” – stwierdził naukowiec.

Jego zdaniem, gorączka wokół SPAC również świadczy o tym, że rynek się przegrzewa. „Swoje wehikuły tego rodzaju pozakładali ludzie, którzy albo nie są doświadczonymi inwestorami, albo ciągną się za nimi niezbyt dobre historie” – stwierdził Bernstein. Special Purpose Acquisition Companies to spółki celowe notowane na giełdzie, których jedynym zadaniem jest przejęcie firmy chcącej wejść na amerykański parkiet i połączenie się z nią, najczęściej na drodze odwrotnego przejęcia. Dzięki temu firma idąca na giełdę nie musi przechodzić żmudnego procesu prowadzącego do IPO.

Notowania spółki GameStop – 3 miesiące

Źródło: barchart.com

Zdaniem Bernsteina, inwestorzy powinni odpowiedzieć sobie, czy są zbyt empatyczni. Jeśli tak – powinni bardzo ostrożnie podchodzić do inwestowania. „Jeśli osoby w otoczeniu inwestora są smutne, i ten smutek mu się udziela, to dobrze, bo jest dobrym człowiekiem. Jeśli osoby w jego otoczeniu są radosne, i radość mu się udziela, to dobrze, bo to oznacza, że jest dobrym człowiekiem. Ale to są sygnały ostrzegawcze, że niekoniecznie jest dobrym inwestorem, panującym nad swoimi emocjami, wolnym od wpływu innych na podejmowane przez siebie decyzje” – zwrócił uwagę naukowiec.

Spółki value jeszcze zdrożeją

William Bernstein podkreślił, że wyceny spółek value, z tradycyjnych sektorów gospodarki – takich jak przemysł czy energia – zasłużenie rosły dynamicznie w ostatnich tygodniach. „Pod koniec III kwartału 2020 roku widzieliśmy historyczny rozjazd między spółkami growth a value. Spółki value od czasu szczytu bańki internetowej nie były tak bardzo słabe w stosunku do spółek wzrostowych. To się w końcu musiało zmienić, w ostatnich tygodniach widzimy przepływ kapitału z growth do value. Spółki value wciąż są znacznie niedowartościowane” – stwierdził Bernstein.

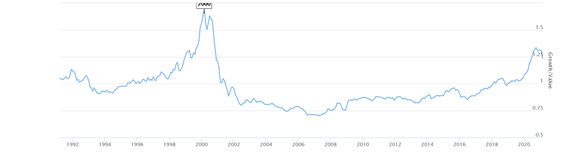

Wilshire Growth / Value Ratio

Źródło: longtermtrend.com

Według eksperta, dobry czas dla spółek value dopiero się zaczyna. „Jeśli założymy, że nadchodzi wysoka inflacja, to kapitał powinien przepływać z obligacji właśnie do spółek nisko wycenianych, z tradycyjnych sektorów gospodarki, w poszukiwaniu relatywnie bezpiecznej przystani na rynku akcji. To tradycja, że spółki value zachowują się lepiej niż szeroki rynek w okresie podwyższonej inflacji” – stwierdził Bernstein.

Bernstein ostrzegł, że pojawienie się wysokiej inflacji w USA może być bardzo niebezpieczne. „Gdy inflacja wymknie się spod kontroli, to nic jej nie powstrzyma. Ja już się nie martwię pandemią, martwię się tym, jak będzie wyglądała gospodarka po pandemii, w trakcie wychodzenia z niej. Wysoka inflacja może mieć opłakane skutki dla wszystkich, którzy nie będą mieć w portfelach akcji, które zazwyczaj chronią przed nią. Nawet złoto nie ochroni przed inflacją, ono lepiej spisuje się w okresie deflacji” – zaznaczył.

Co ciekawe, Bernstein zachęca do inwestowania w akcje spoza USA – z innych rynków rozwiniętych oraz z rynków wschodzących. Według niego, akcje amerykańskich spółek są już mocno przewartościowane.

Zobacz także: Czy rosnące rentowności obligacji przerwały szaleństwo SPAC na amerykańskiej giełdzie?

Kim jest William Bernstein?

William Bernstein (ur. 1948) jest amerykańskim inwestorem, neurologiem z wykształcenia, ma również doktorat z chemii. Napisał kilka książek o teorii inwestowania, m.in. „The Birth of Plenty” oraz “A Splendid Exchange”.

Zdaniem Bernsteina, inwestor indywidualny powinien wybierać raczej inwestowanie pasywne, dokonując wyboru pomiędzy klasami aktywów, bo próby bicia rynku na drodze stock pickingu mu się raczej nie udadzą. Skonstruował on „portfel racjonalnego tchórza”, który według niego powinien w 60% ze zdywersyfikowanych geograficznie pasywnych (indeksowych) funduszy akcji, a w 40% z krótkoterminowych obligacji.

Bernstein prowadzi swoją stronę Efficient Frontier, na której można znaleźć sporo ciekawych materiałów dotyczących teorii portfelowej. Od końca lutego jest dostępna jego nowa książka “The Delusions Of Crowds: Why People Go Mad in Groups”.