Dlaczego warto mieć akcje Berkshire Hathaway w portfelu – tłumaczy Guy Spier

W portfelu Berkshire Hathaway jest wiele bardzo solidnych biznesów, które mają się po pandemii świetnie i które mają przed sobą kapitalne perspektywy – przekonuje inwestor w wartość Guy Spier.

Obecnie, jeśli kupujesz akcje Berkshire Hathaway, to musisz do tej spółki podchodzić tak, jakby tam już nie było Warrena Buffetta – mówi niemiecki inwestor w wartość Guy Spier, właściciel i zarządzający Aquamarine Fund. Dodaje, że on ma udziały w BRK i nie zamierza się ich pozbywać.

REKLAMA

Jakie zalety ma wehikuł Warrena Buffetta

„Berkshire Hathaway ma bardzo mocne fundamenty. Owszem, w portfelu wehikułu Buffetta nie ma najlepszych spółek technologicznych, jak Amazon czy Salesforce, nie ma wielu mniejszych innowacyjnych biznesów. Jednak znajdziemy tam wiele innych bardzo solidnych biznesów, które mają się po pandemii świetnie i które mają przed sobą kapitalne perspektywy” – przekonuje Spier.

Spier uważa, że nawet gdy Buffetta zabraknie, jego uczniowe będą spisywali się świetnie, jeśli chodzi o zarządzanie BRK oraz jeśli chodzi o alokację portfela. „Wydaje mi się, że będąc aktywnym inwestorem musisz szukać aktywów, które pozwolą ci bić szeroki rynek i indeks S&P500. I szczerze mówiąc, wciąż uważam, że inwestycja w Berkshire będzie to gwarantowała” – przekonuje Spier.

Niemiecki inwestor przyznaje, że sam Buffett podczas tegorocznego spotkania w Omaha ostrzegał, że może być BRK trudno pobić rynek w ciągu nadchodzącej dekady, jednak to nie zniechęca Spiera do wehikułu Wyroczni. „Zastanówmy się, czyli sugestia jest taka, żeby kupić ETFa na S&P500? Ale akcje BRK cechują się niższą zmiennością, a poza tym, gdy nadejdzie moment, drużyna Buffetta zachowa się jak przystało na ekipę kontr-cykliczną i uruchomi wielkie pokłady gotówki, zapewniając świetne stopy zwrotu w kolejnych okresach. Nie chciałbym tego przegapić” – tłumaczy Spier.

Całość rozmowy ze Spierem można obejrzeć poniżej:

Zobacz także: Fundusz ARK Innovation ETF osiągnął globalny sukces, czy Cathie Wood stwarza nim już ryzyko systemowe?

Buffett żegna się z Wells Fargo, wypatruje dużej okazji

Przypomnijmy, że BRK jest swego rodzaju ETFem na solidne amerykańskie spółki z tradycyjnych branż. Ma w portfelu głównie banki (m.in. Bank of America), spółki z branży handlowo-spożywczej (Coca-Cola) oraz z branży paliwowej (Chevron) oraz motoryzacyjnej (General Motors). Jednakże największą pozycją w portfelu, czymś więcej niż wisienką na torcie, jest pakiet akcji 5,4% Apple o wartości rynkowej około 116 mld USD.

20 największych pozycji w portfelu Berkshire Hathaway

Źródło: CNBC

Warto przypomnieć, że w I półroczu 2021 Buffett pozbył się z portfela - po ponad 30 latach - niemal wszystkich akcji banku Wells Fargo, wartych jeszcze 3 lata temu około 32 mld USD. Kupił za to pakiet akcji brokera ubezpieczeniowego Aon za 943 mln USD. Bank Wells Fargo od wielu lat rozczarowywał go zarówno wynikami finansowymi, jak i postawą wobec klientów (liczne afery z cross-sellingiem na czele, który polega na zakładaniu klientom bez ich wiedzy kont czy kart, w celu zafałszowania statystyk).

Pod koniec marca wehikuł Wyroczni z Omaha miał 145,4 mld USD w gotówce i płynnych środkach. Eksperci spekulują, że wyjście z pozycji na Wells Fargo oznacza, iż Berkshire Hathaway szykuje się „do czegoś większego”. Podczas tegorocznego spotkania z inwestorami w Omaha Buffett przyznawał, że chciałby dokonać dużego przejęcia za kwotę około 70-80 mld USD, ale nie widzi na razie okazji, bo na rynku zrobiło się drogo.

Berkshire Hathaway jest obecnie wycenione na 655 mld USD. Od początku roku kurs spółki Buffetta poszedł w górę o ponad 22%. Wskaźnik C/Z wynosi 6,5 a zysk na akcję blisko 44 USD. Jeśli chodzi o rekomendacje, to 2 mówią „kupuj”, a 5 radzi „trzymaj”, a mediana ceny docelowej jest na poziomie 460 USD, to oznacza 60% potencjału wzrostowego.

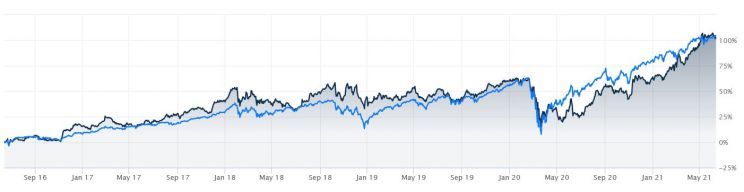

Notowania BRK na tle S&P500 (linia niebieska) – 5 lat

Źródło: Barron’s