Giełda w USA jest w końcowym etapie tworzenia się bańki spekulacyjnej jak w 2000, 1966 czy 1929 roku – przekonuje Chris Bloomstran

Widzimy właśnie okolice szczytu w sekularnym rynku byka na giełdzie, podobnie jak w latach 2000, 1966 czy 1929 – ostrzega inwestor Chris Bloomstran.

„Popularność SPAC, brokerzy zachęcający do spekulacji opcjami, szaleństwo meme stocks, słabe raporty analityczne, miliarderzy w kosmosie. To wszystko są oznaki końcowej fazy tworzenia się bańki spekulacyjnej na akcjach” – przekonuje Christopher Bloomstran w liście do klientów Semper Augustus Investments.

REKLAMA

Na giełdzie w USA widać końcowy etap tworzenia się bańki

Bloomstran zwraca uwagę, że S&P500 ma za sobą jedną z najlepszych dekad w swojej historii. „Tempo wzrostu sprzedaży, skala skupu akcji własnych, wiele wskaźników finansowych podpowiada, że lepiej już być nie może. To oznacza, że można zakładać, iż zachowanie indeksu w kolejnej dekadzie będzie słabsze. Stawiamy tezę, że widzimy właśnie okolice szczytu w sekularnym rynku byka, podobnie jak w latach 2000, 1966 czy 1929” – ostrzega inwestor.

I wylicza: szaleństwo SPAC, brokerzy zachęcający do spekulacji opcjami i kryptowalutami, szaleństwo meme stocks, słabe raporty analityczne, miliarderzy w kosmosie. To wszystko są, zdaniem Bloomstrana, oznaki końcowej fazy tworzenia się bańki spekulacyjnej na akcjach. „Widzieliśmy podobne scenki i zjawiska pod koniec lat 90-tych, gdy rosła bańka internetowa” – ostrzega inwestor.

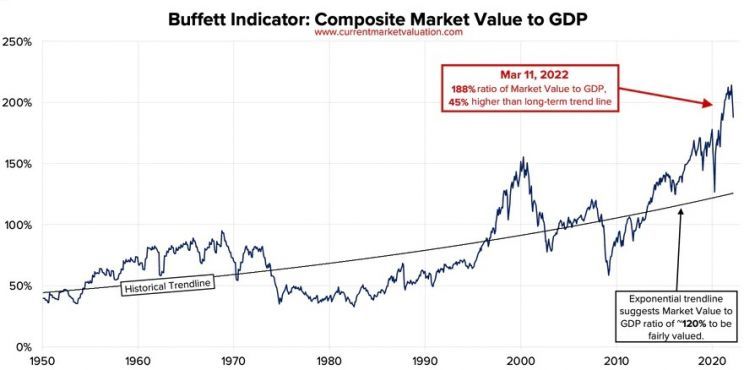

Historia notowań wskaźnika W. Bufetta

Źródło: currentmarketvaluation.com

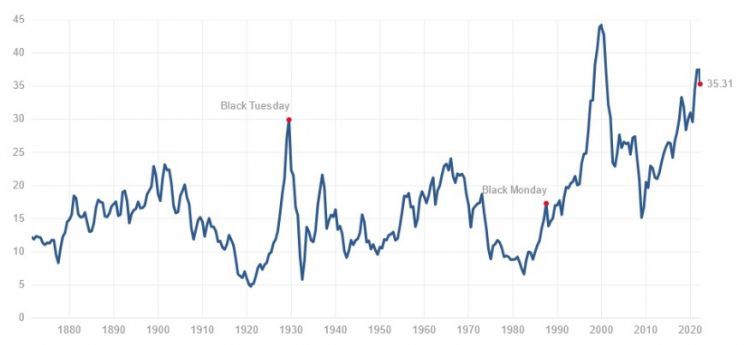

Notowania wskaźnika Shiller PE Ratio

Źródło: multpl.com

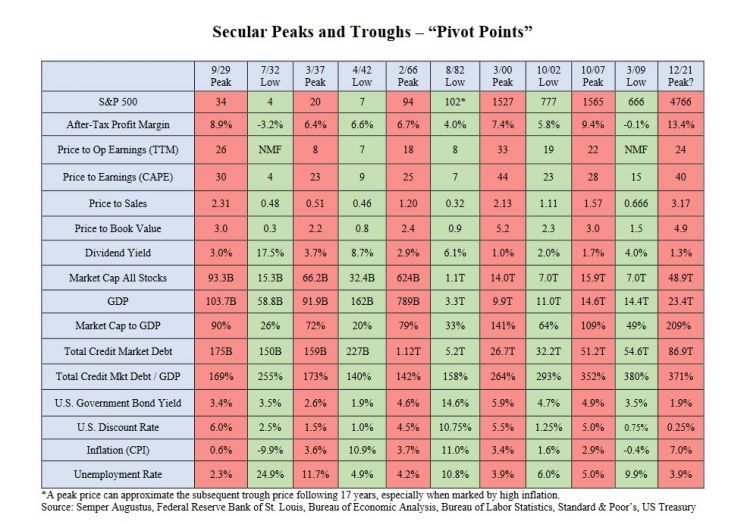

Wskaźniki dla S&P500 i USA na sekularnych giełdowych szczytach i w dołkach

Źródło: SAI

Jednakże Bloomstran przypomina, że obecny stan rynku nie oznacza, iż inwestorzy powinni pozbywać się dobrych, silnych fundamentalnie spółek. „Mogę tutaj przywołać jeden z największych błędów, jakie popełniłem w swojej karierze. Zainwestowaliśmy w spółkę Ross Stores w 2000 roku, by była tania. W dwa lata zarobiliśmy na niej 150%. Wtedy doszliśmy do wniosku, że ten walor jest już dość mocno przewartościowany i sprzedaliśmy całą pozycję, z zamiarem odkupienia w przyszłości, gdy będzie taniej. Problem w tym, że cena uciekła. Wycena Ross Stores urosła 25-krotnie, a my nigdy nie wróciliśmy na pozycję, gdyż wciąż uważaliśmy, że jest za drogo. Gdybyśmy zostali na pozycji, zarobilibyśmy krocie” – opowiada szef Semper Augustus.

Zobacz także: Wojna i sankcje na Rosję wywołają kryzys gospodarczy w Europie, na którym najmocniej stracą Niemcy - alarmują ekonomiści z London School of Economics

Inwestowanie powinno być nudne

Bloomstran w swoim liście zwrócił uwagę, że Blackjack to jedyna gra, w której kasyno nie ma przewagi nad hazardzistą. Przyznaje, że nauczył się tego tuż po 20-ce, gdy był częstym gościem kasyn. „Nauczyłem się wtedy wielu innych rzeczy, obserwując ludzkie zachowania. Hazard jest podobny do spekulacji. Gdy patrzysz na hazardzistę, widzisz nadzieję, strach i chciwość w najczystszej postaci, czyli emocje, które towarzyszą także spekulantom” – wskazuje Bloomstran.

Zdaniem Bloomstrana, hazardziści sami sobie wmawiają, że mają przewagę nad kasynem. „Tymczasem kasyno o tym wie i stara się to wykorzystać na swoją korzyść. Gdy zrozumiałem zasady inwestowania w wartość, przekonałem się, że giełda też może być podobna do kasyna, jeśli uprawiasz spekulację. Rynek stara się za wszelką cenę wykorzystać skrajne emocje spekulantów. Gdy emocje są skrajne, tworzą się wieloletnie górki i dołki. Według mnie, w ciągu ostatnich dwóch lat wielu przedstawicieli tzw. ulicy napłynęło na giełdy. To oznacza, że wieloletni szczyt jest blisko” – uważa Bloomstran.

Tymczasem inwestowanie powinno być pozbawione emocji, wręcz nudne – przypomina. „Gromadzenie majątku wymaga czasu. On rośnie wraz z gospodarką, w długim terminie, jeśli inwestujesz w stabilne, wartościowe spółki. Pieniądze spekulantów idą tam, gdzie jest gorąco, gdzie są wzrosty, a pieniądze inwestora powinny iść tam, gdzie jest wartość” – tłumaczy Bloomstran.

Jego zdaniem, w ostatnich dwóch latach była kapitalna okazja do inwestowania w spółki value. „Pieniądze spekulantów szły w kierunków spółek wzrostowych. Tymczasem my polowaliśmy na aktywa z sektora energetycznego czy przemysłowego i często płaciliśmy śmiesznie mało, bo dało się znaleźć dobre spółki wycenione przez rynek poniżej jednokrotności rocznego cash flow” – podkreśla Bloomstran.

Dlaczego warto śledzić Bloomstrana na Twitterze

Bloomstran ma w sobie też sporo z kontrarianina. Można go śledzić na Twitterze. Ostatnio zwrócił on uwagę, że warto czasami śledzić „mądre głowy” z Wall Street, a postępować odwrotnie. Jako przykład podał obniżenie rekomendacji dla aż 28 spółek chińskich przez JP Morgan Chase dnia 14 marca. Już w dwa dni później kursy tych spółek były po kilkadziesiąt procent wyżej.

Often the key to investing success is to listen to the advice of Wall Street. And then do the opposite.

— Christopher Bloomstran (@ChrisBloomstran) March 16, 2022

BABA +36%

Pinduodo +56%

Tencent +33%

Meituan +42%

Either the worst call or the best call of the year, depending on your perspective. I don’t invest in China. Just marveling. https://t.co/f5D1L37X0W

Od czas do czasu na swoim twitterowym koncie Bloomstran zamieszcza bardzo ciekawe uwagi, pokazujące moc długoterminowego inwestowania w wartość. Na przykład: „W latach 1962-65 Buffett zapłacił średnio 11 USD za akcję Berkshire Hathaway. Teraz, spółka ta zarabia 11 USD na akcję co trzy godziny.”

Warren Buffett paid under $11 per share for his position in Berkshire Hathaway between 1962 and 1965. Today, the company earns $11 per share. Every three hours.

— Christopher Bloomstran (@ChrisBloomstran) March 14, 2022

Christopher P. Bloomstran CFA jest szefem firmy inwestycyjnej Semper Augustus Investments Group. Ma 30 lat doświadczenia rynkowego. Skupia się na inwestowaniu w wartość. Firma Semper Augustus zarządza portfelami akcji globalnych. Ukończył University of Colorado w Boulder.