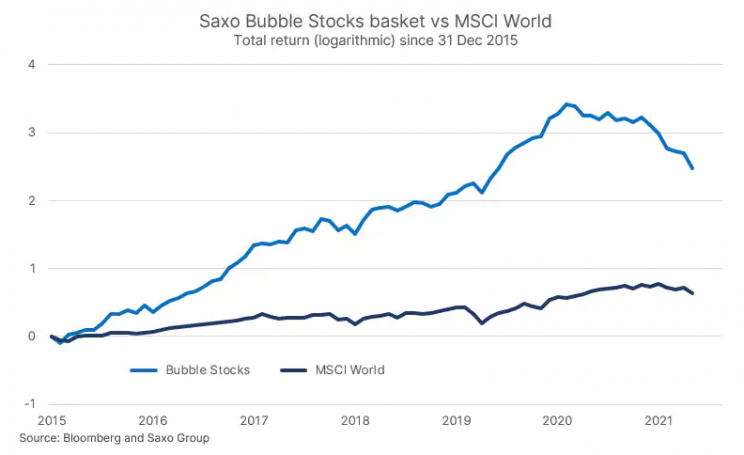

Monitorowany przez Saxo Bank koszyk przewartościowanych spółek „bubble stocks" od początku roku spadł 69%

Branża technologiczna krwawi na niespotykaną skale. Koszyk „bubble stocks” prowadzony przez Saxo Bank spadł -69%, czyli wrócił do poziomów sprzed pandemii. To przede wszystkim efekt wpływu rosnących stóp procentowych na wyceny akcji spółek wzrostowych.

Wyższa stopa dyskontowa dla przepływów pieniężnych nie tylko obniża wyceny akcji, ale również zmienia preferencje czasowe inwestorów, którzy chcą osiągnąć próg rentowności szybciej niż wcześniej, napisał Peter Garnry z Saxo Bank w raporcie o słabnącym sentymencie spółek technologicznych.

REKLAMA

Investor sentiment in Silicon Valley is the most negative since the dot-com crash.

— David Sacks (@DavidSacks) May 4, 2022

Nastroje inwestorów w Dolinie Krzemowej są najgorsze od czasu krachu dot-comów, napisał David Sacks, były COO PayPala, a wśród swoich „anielskich inwestycji” ma takie spółki jak Facebook, Uber, SpaceX oraz Palantir Technologies.

Bill Gurley, jeden z największych inwestorów venture capital z Doliny Krzemowej, pod koniec kwietnia stwierdził, że przed nami bolesny proces „oduczania się” dotychczasowego spojrzenia na wycenę akcji spółek technologicznych. - Wyceny akcji, podobnie jak stopy procentowe, miały tylko jeden kierunek, a ich kulminacja nastąpiła na przełomie 2020 i 2021 roku. Jednak wraz z rosnącymi stopami procentowymi i inflacją cała gra w wycenę akcji ulega zmianie, a inwestorzy będą wymagać modeli biznesowych, które są w stanie osiągnąć próg rentowności szybciej niż dotychczas.

Higher nominal interest rates will pull the demanded first year of positive free cash flow much closer to the inception day of investment for many investors. And the sensitivity is much higher for startups and VC-funded growth companies. https://t.co/bpw07c0VxE

— Peter Garnry (@petergarnry) May 2, 2022

Zobacz także: Cyberataki i wojna cyfrowa będzie się nasilać. Analitycy Saxo Bank uważają, że cyberbezpieczeństwo ma przyszłość

Koszyk „bubble stocks” prowadzony przez Saxo Bank nie jest prowadzony w celu rekomendacji inwestycyjnych, ale jest świetnym wskaźnikiem pokazującym nastroje na szerokim rynku. Koszyk „baniek” przedstawia ok. 40 spółek wykazujących cechy bańki. - Nasz wybór nadal obejmuje akcje notowane na giełdach w Ameryce Północnej, Europie Zachodniej, Japonii, Hong Kongu, Singapurze i Australii. Filtrujemy na podstawie kapitalizacji rynkowej (powyżej 2 mld USD) i wymagamy, aby akcje miały ujemny 12-miesięczny oczekiwany zysk na akcję oraz aby 12-miesięczny wskaźnik EV/Sales (wartość przedsiębiorstwa do sprzedaży) był wyższy niż 8. Z początkowego zbioru 3 776 akcji (o kapitalizacji rynkowej powyżej 2 mld USD), 194 akcje charakteryzują się ujemnymi oczekiwaniami co do zysków oraz wysoką wyceną akcji w stosunku do oczekiwanych przychodów. Spośród tych akcji wybieramy 40 najlepszych pod względem kapitalizacji rynkowej. - czytamy w opisie metodologii Saxo Banku.

Sytuacja na rynku spółek technologicznych nie jest tak tragiczna jak to mogą sugerować spadki wycen. Analityk Saxo Bank z całej listy wyszczególnił spółki, które zaliczyły spadek ponad -50%, ale charakteryzują się dodatnią stopą zwrotu z wolnych przepływów pieniężnych (free-cash-flow): Teladoc Health (Return: -88.6%, FCF yld: 4.95%); Zoom Video (Return: -77.8%, FCF yld: 5.2%); Pinterest (Return: -73%, FCF yld: 4.6%); PayPal (Return: -72.6%, FCF yld: 5.2%); Bumble (Return: -71%, FCF yld: 3.3%); Alibaba (Return: -66.4%, FCF yld: 8%); Etsy (Return: -63.1%, FCF yld: 4.8%).