Nie odejdziemy tak szybko od ropy i gazu, a wśród spółek energetycznych jest wciąż sporo okazji

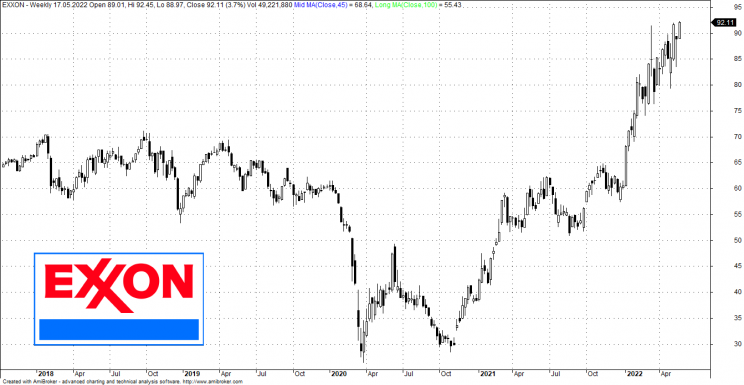

Akcje spółek energetycznych w tym roku notują gwałtowny wzrost cen. Są traktowane jak perełki w obecnym kryzysie energetycznym. „Od 24 stycznia światowy sektor energetyczny wzrósł o 25%, podczas gdy globalne akcje spadły o -10%. Tak więc światowy sektor energetyczny okazał się być źródłem alfa wśród słabych rynków akcji i galopującej inflacji" - podkreśla zespół analityków z Saxo Banku. Postanawiamy przyjrzeć się okazjom.

Ten artykuł jest rozwinięciem tekstu „W trakcie kryzysu energetycznego wygranymi będą spółki energetyczne - wskazuje Saxo Bank”.

REKLAMA

Obecna polityka amerykańskiego banku centralnego nastawiona jest na walkę z inflacją, więc rynek akcji słabnie, stopy procentowe rosną. W całej mgle kryzysu wyłania nam się okazja w sektorze energetycznym.

Shell, Exxon i Chevron - okazja wśród gigantów

Jako jedna z wiodących firm energetycznych na świecie, Shell produkuje około 3 mln baryłek dziennie ekwiwalentu ropy naftowej, czyli tyle samo co Chevron. W I kwartale 2022 roku Shell wyprzedził zarówno Exxon, jak i Chevron, osiągając 9,1 mld USD zysku netto, z wyłączeniem około 4 mld USD opłat związanych z aktywami rosyjskimi.

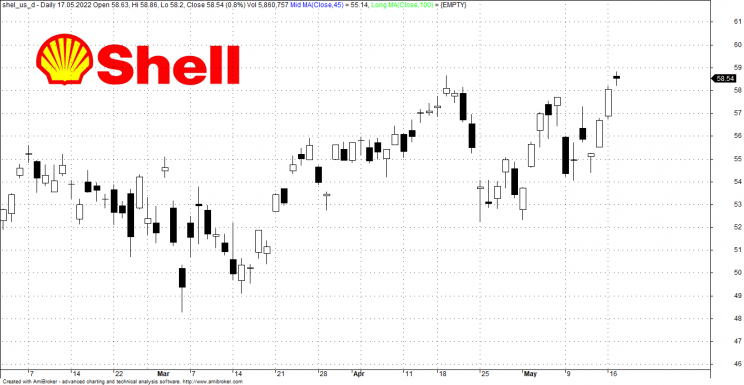

Inwestorzy mogą mieć opory przed kupnem akcji po 30% wzroście w tym roku, ale Dan Loeb z Third Point zauważył ostatnio w liście do klientów, że Shell „jest dziś notowany z takim samym dużym dyskontem, jak w zeszłym roku, ze względu na wzrost cen surowców".

Shell to jeden z głównych graczy w globalnym biznesie energetycznym, a przede wszystkim w działalności związanej ze skroplonym gazem ziemnym i największą siecią stacji benzynowych. Jak wskazują analitycy, przy niedawnej cenie 55 USD, akcje notowane na giełdzie w Stanach Zjednoczonych są wyceniane jako 6-krotność prognozowanych na 2022 r. zysków w wysokości 9 USD na akcję. Exxon Mobil, przy cenie 86 USD, osiąga 9-krotność zysków szacowanych na 2022 r., podczas gdy Chevron, przy cenie 164 USD, jest wyceniany prawie 11 razy więcej, niż zyski.

Dan Loeb to tzw. aktywistyczny inwestor, jak Bill Ackman lub Carl Icahn. Głośno podkreśla, aby Shell podjął kroki w celu zniwelowania różnicy w wycenie, rozbijając ją na mniejsze spółki: „portfel zróżnicowanych przedsięwzięć firmy Shell, obejmujących ropę naftową na głębokich wodach, farmy wiatrowe, stacje benzynowe i zakłady chemiczne, jest mylący i niemożliwy do opanowania”.

Działalność związana ze skroplonym gazem ziemnym (LNG) i stacjami benzynowymi może być warta 170 mld USD, czyli większość wartości rynkowej firmy Shell, która wynosi 207 mld USD, mimo że działalność ta generuje jedynie 35% przepływów pieniężnych firmy - wynika z analizy przeprowadzonej przez Mill Pond Capital, bostońską firmę inwestycyjną, która posiada udziały w firmie. Analiza sumy części przeprowadzona przez Mill Pond wycenia firmę Shell na około 80 USD za akcję.

Zobacz także: Przed Chinami poważne spowolnienie - ostrzegają analitycy Saxo Bank i radzą w co inwestować w trudnych czasach

Shell mógłby również wypłacać znacznie wyższą dywidendę. W 2020 r., w czasie pandemii wirusa Covid, spółka obniżyła dywidendę o 65%. Obecna stopa dywidendy w wysokości 3,6% jest porównywalna ze stopą dywidendy spółek Exxon, która wynosi 4,1%, i Chevron, która wynosi 3,4%. Shell utrzymuje konserwatywny wskaźnik wypłaty dywidendy na poziomie 20%, oparty na prognozowanych zyskach na rok 2022, w porównaniu z 35% w przypadku Exxon i Chevron.

Shell woli skup akcji od podwyżki dywidendy

„Shell powinien przywrócić dywidendę w wysokości sprzed pandemii" - mówi Dan Farb, dyrektor w Mill Pond. „To w znacznym stopniu przyczyniłoby się do przywrócenia wiarygodności zarządu wobec inwestorów i wzrostu wartości akcji". Shell podniósł ostatnio kwartalną dywidendę za akcje amerykańskie o 4%, do 50 centów kwartalnie, zgodnie z planem stopniowego zwiększania wypłat o 4% rocznie. Jednak mimo rekordowych zysków kwartalna wypłata stanowi niewiele ponad połowę dywidendy w wysokości 94 centów, jaką wypłacano przedtem. Exxon i Chevron utrzymały swoje dywidendy na stałym poziomie w czasie pandemii, a następnie je podwyższyły.

Przy dywidendzie w wysokości 94 centów kwartalnie, Shell przyniósłby zysk w wysokości 6,8%. Przy dywidendzie 75 centów kwartalnie przyniosłaby ona 5,4%. W każdym z tych scenariuszy kurs akcji prawdopodobnie znacznie by wzrósł.

Analityk Morgan Stanley Martijn Rats twierdzi, że Shell może płacić wyższą dywidendę, pisząc ostatnio, że operacyjne przepływy pieniężne Shella są o 30% do 40% wyższe niż Chevronu, podczas gdy roczna wypłata dywidendy w wysokości 7,5 mld USD jest niższa niż 11 mld USD wypłacanych przez Chevron. Shell ma 48 mld USD długu netto, więcej niż Exxon czy Chevron, ale oczekuje się, że będzie go nadal szybko spłacać.

Shell zwiększył liczbę wykupywanych akcji. W pierwszej połowie tego roku planuje odkupić akcje o wartości 8,5 mld USD, a w całym roku może to być nawet 15 mld USD. Chociaż skup akcji własnych jest dobrym sposobem wykorzystania gotówki, biorąc pod uwagę niską wycenę Shella, wielu inwestorów wolałoby zobaczyć większą dywidendę.

Zobacz także: Nie będzie odbicia na rynku typu "V". Inwestorzy muszą uzbroić się w cierpliwość - prognozują analitycy Saxo Bank

LNG to przyszłość

W ubiegłym roku Shell podjął kilka przyjaznych inwestorom kroków, w tym pozbył się kłopotliwej angielsko-holenderskiej struktury i przeniósł swoją siedzibę do Wielkiej Brytanii, gdzie przepisy w sektorze energetycznym nie są tak skomplikowane jak na kontynencie. Zmniejszono również strukturę akcjonariatu, tworząc jedną klasę akcji.

Jak ocenia Wall Street, najlepszym obszarem działalności Shell jest tzw. zintegrowany sektor gazowy. Shell jest największym producentem LNG na świecie, z 10% udziałem w rynku w oparciu o wielkość produkcji. „LNG to miejsce, w którym warto być kiedy Rosja jest wymazywana ze świata" - mówi Oswald Clint, analityk Bernstein, który wyznacza dla nich cenę docelową na poziomie 76 USD.

Perspektywy dla LNG są dobre, ponieważ Europa stara się zmniejszyć swoją zależność od rosyjskiego gazu. Azjatyckie zapotrzebowanie na LNG, zwłaszcza ze strony Chin, prawdopodobnie gwałtownie wzrośnie w nadchodzących dekadach.

Działalność detaliczna Shell, obejmująca ponad 46 tys. stacji paliw i 12 tys. sklepów ogólnospożywczych, może być warta 40 mld USD, biorąc pod uwagę wyceny takich firm jak kanadyjska Alimentation Couche-Tard (ANCTF). Clint podkreślił wartość biznesu detalicznego, twierdząc, że platforma Shell oferuje „ogromny potencjał wzrostu".

Akcje Shella zasługują na przecenę w stosunku do Chevronu i Exxonu, ponieważ spółka ma siedzibę w Europie i stoi w obliczu większej presji ze strony aktywistów klimatycznych, aby ograniczyć swoją działalność związaną z ropą i gazem. Firma jest bardziej zaangażowana w program ekologiczny niż jej amerykańscy odpowiednicy, a jej częste wypowiedzi na temat udziału w „transformacji energetycznej" niepokoją inwestorów, którzy chcą mieć ekspozycję na ropę i gaz i wierzą, że paliwa kopalne będą odgrywać kluczową rolę w zaspokajaniu światowego zapotrzebowania na energię przez dziesięciolecia. Nie ma powodu, dla którego Shell nie mógłby przyjąć podejścia bardziej zorientowanego na akcjonariuszy, będąc jednocześnie firmą dbającą o środowisko naturalne. Dobrym początkiem byłaby wyższa dywidenda.

Peter Garnry, Saxo Bank. „Chociaż przyszłość jest bardziej zielona, będziemy potrzebować ropy naftowej i gazu ziemnego znacznie dłużej, niż przewidywano, a nasze potrzeby energetyczne są ogromne, więc ośmielamy się podtrzymać nasz pogląd, że akcje spółek energetycznych będą ogromnym zwycięzcą w ciągu najbliższych 10 lat. Poniżej przedstawiamy kilka największych spółek energetycznych na świecie mierzonych według kapitalizacji rynkowej, którymi można handlować na platformie Saxo Bank: Exxon Mobil, Chevron, Reliance Industries, Shell, TotalEnergies, PetroChina, ConocoPhillips, Equinor, BP, Petrobras, Enbridge. (to nie jest rekomendacja inwestycyjna - podkreśla Saxo Bank)”.

Akcje wszystkich wymienionych spółek są dostępne na platformie inwestycyjnej Saxo Bank.