Sell in may and go away, czyli giełdowy maj 2022 w liczbach - prezentuje Saxo Bank

Sell in may and go away - radzi słynne giełdowe powiedzonko. W tym roku maj to wyjątkowo burzliwy miesiąc. 2020 rok minął pod symbolem pandemii i dynamicznie rosnącej giełdy a rok 2022 jest zdominowany przez wojnę w Ukrainie, rosnącą inflację, a w Chinach ponownie przez pandemię.

Światowe rynki akcyjne zakończyły maj na niewielkim minusie. „Może to prowadzić do wniosków, że rynki są stabilne, ale tak nie jest. Maj był prawdziwym rollercoasterem, podobnie jak większość 2022 roku, zwłaszcza po inwazji Rosji na Ukrainę i chińskich lockdownów” – wskazuje Soren Simonsen, analityk Saxo Banku.

REKLAMA

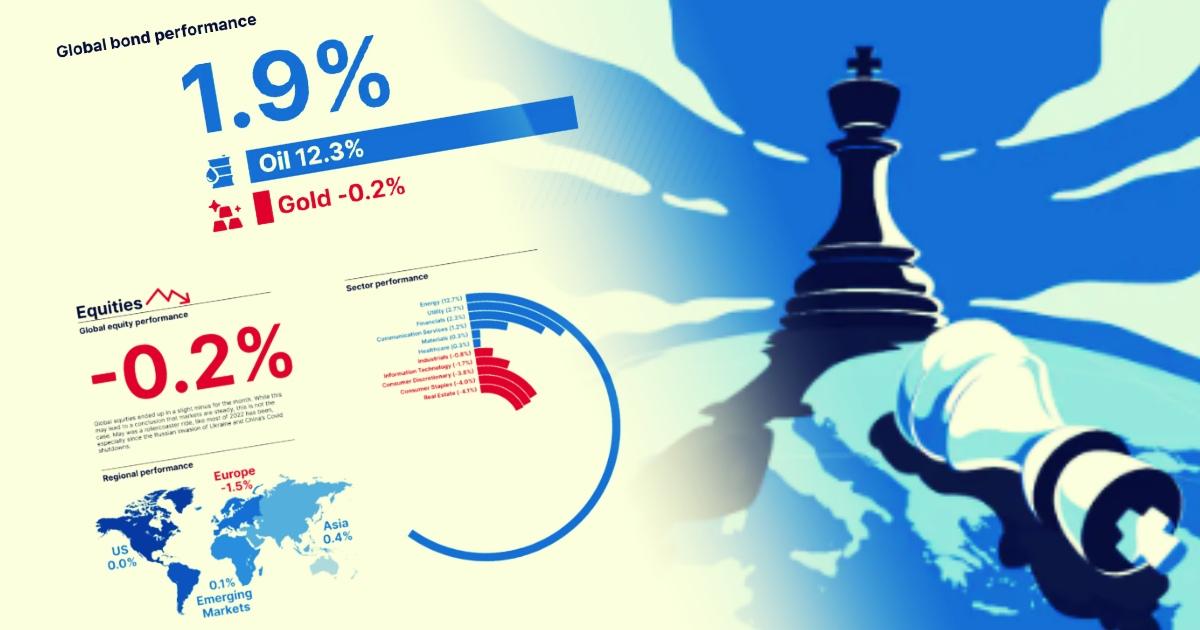

Światowe rynki w liczbach

Europa jest największym przegranym, wskazuje raport Saxo Banku, kończąc maj na -1,5% spadku. W przeciwieństwie do Azji i rynków wschodzących, które są na plusie.

Zobacz także: Terra Luna to projekt, który powinien ostatecznie umrzeć i zniknąć, twierdzi analityk Saxo Banku

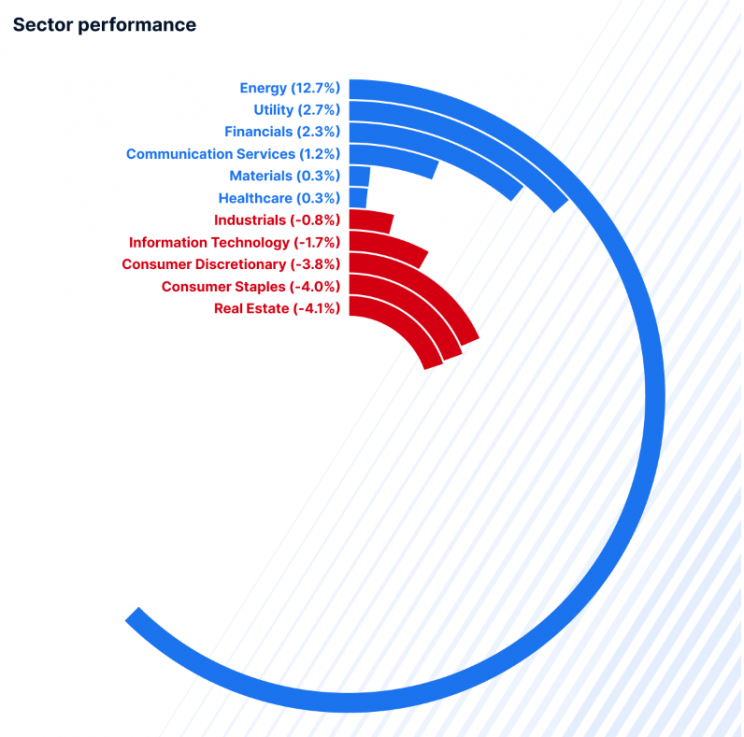

Jeśli chodzi o sektory, na czele listy są sektory energetyczne, które w maju odnotowały wzrost o +12,7%. To efekt kryzysu energetycznego związanego z zachowaniem Rosji, gdzie wojna i spekulacje o sankcjach windują ceny ropy.

Zobacz także: Rząd realizuje interwencyjny skup węgla na rynkach międzynarodowych. Tanio nie będzie

Sektory, które odnotowują straty to przede wszystkim sektory konsumenckie i nieruchomości - ze względu na utrzymującą się wysoką inflację, rosnące stopy procentowe co wpływa na zmianę zachowań konsumentów.

Surowce to kluczowa klasa aktywów w trudnych czasach - podkreśla analityk Saxo Banku. Globalny wzrost cen towarów wyniósł prawie +2%, ale porównując złoto i ropę naftową to można zauważyć duże odchylenie od średniej. Sama ropa naftowa jako aktywo inwestycyjne zyskała +12% w maju.

Wszystkie dane zostały policzone przez analityków Saxo Bank na bazie danych Bloomberg oraz Saxo Group, mierzone za pomocą inindeksu MSCI World Index. Regiony kapitałowe są mierzone za pomocą indeksu S&P 500 (USA) oraz indeksów MSCI odpowiednio Europa, AC Azja i Pacyfik oraz EM. Sektory kapitałowe są mierzone przy użyciu indeksów MSCI World/[Sektor], np. MSCI World/Energy. Obligacje są mierzone przy użyciu indeksów Bloomberg Aggregate Total Return (zabezpieczonych przed USD), odpowiednio dla obligacji ogółem, państwowych i korporacyjnych. Towary światowe są mierzone przy użyciu indeksu Bloomberg Commodity Index. Ropa naftowa jest mierzona na podstawie kontraktu futures na ropę WTI Crude na następny kolejny miesiąc (Generic 1st 'CL' Future). Złoto jest mierzone na podstawie ceny spot złota w dolarach za uncję. Kurs spot dolara amerykańskiego jest mierzony przy użyciu Dollar Index Spot, mierzonego w stosunku do ważonego koszyka następujących walut: EUR, JPY, GBP, CAD, SEK i CHF. O ile nie podano inaczej, dane liczbowe podano w walutach lokalnych.

Akcje są drogie - uważa Peter Garnry

Znany analityk Saxo Banku, szef działu analiz akcji Peter Garnry, zaznaczył w swoim wpisie na blogu, że mimo ostatniej przeceny na rynkach, akcje wciąż są drogie, biorąc pod uwagę otoczenie makroekonomiczne i kondycję sektora finansowego. "Pozostajemy defensywnie nastawieni do akcji" - podkreślił Garnry.

Analityk wskazał, że sytuacja w sektorze energetycznym, surowcowym oraz rolnym pozostaje napięta, a w związku z tym utrzymują się słuszne obawy, że wysoka inflacja nie jest przejściowa. "W naszej opinii polityka pieniężna będzie zacieśniania, a kryzys surowcowy, energetyczny i żywnościowy może przybierać na sile, a w dodatku to może nie być koniec lock-downów pandemicznych w Chinach. W związku z tym, utrzymujemy swoją negatywną rekomendację dla inwestycji w akcje" - stwierdził Garnry.

Wycena MSCI World - średni wskaźnik Z-score złożony z 7 części składowych