Dzisiejsza podwyżka stóp procentowych zgodna z oczekiwaniami. RPP zbliża się do końca cyklu podwyżek

Rada Polityki Pieniężnej powróciła po krótkiej, wakacyjnej przerwie i na dzisiejszym posiedzeniu podniosła stopy procentowe o 25 pb.

Kredytobiorcy mogli odetchnąć z ulgą w wakacje. Sierpień zaczął się od wakacji kredytowych, a dodatkowo posiedzenie Rady Polityki Pieniężnej (RPP) w minionym miesiącu było niedecyzyjne. Dlatego ostatnia podwyżka stóp procentowych miała miejsce w lipcu i wyniosła wtedy 50 pb. Dzisiejsza decyzja, o czym wspominano jeszcze na początku wakacji, miała być w dużej mierze zależna od odczytów inflacyjnych w tym czasie.

REKLAMA

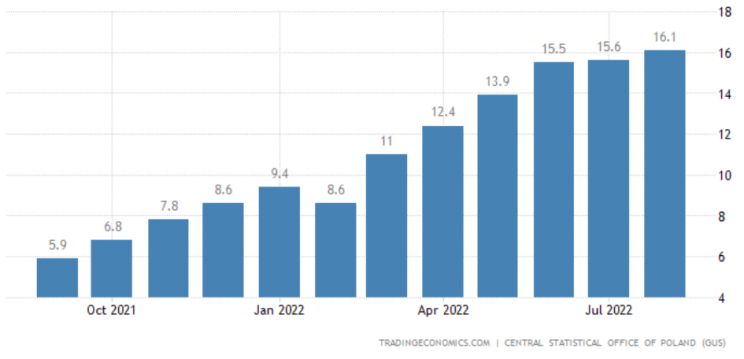

Tym samym dzisiejsza decyzja RPP była podyktowana szybkim szacunkiem inflacji za sierpień, który według Głównego Urzędu Statystycznego wyniosła 16,1%. Członkowie RPP zdecydowali, że we wrześniu stopy procentowe będą wyższe o 25 pb. Mimo że cykl podwyżek może dobiegać końca, to na razie nie mamy co liczyć na obniżkę.

„W nadchodzących kwartałach oczekiwane jest utrzymanie się oddziaływania czynników obecnie podwyższających dynamikę cen, w tym związanych z rosyjską agresją zbrojną na Ukrainę. Jednocześnie podwyższanie stóp procentowych NBP wraz z wygasaniem wpływu szoków obecnie podbijających ceny oraz obniżeniem dynamiki aktywności gospodarczej będzie oddziaływać w kierunku stopniowego obniżania się inflacji w kolejnych latach. Obniżaniu inflacji sprzyjałoby także umocnienie złotego, które w ocenie Rady byłoby spójne z fundamentami polskiej gospodarki” - czytamy w komunikacie RPP.

Aktualny poziom stóp procentowych kształtuje się następująco:

- stopa referencyjna 6,75% w skali rocznej;

- stopa lombardowa 7,25% w skali rocznej;

- stopa depozytowa 6,25% w skali rocznej;

- stopa redyskontowa weksli 6,80% w skali rocznej;

- stopa dyskontowa weksli 6,85% w skali rocznej.

Zobacz także: Likwidacja stawki WIBOR staje się faktem. Wybrano nowy indeks o który będzie oparte oprocentowanie kredytów

Ewentualna obniżka stóp dopiero w 2023 roku

O tym, że jest jeszcze przestrzeń do podwyżek stóp procentowych wskazywali przed posiedzeniem członkowie RPP. Takiego zdania był również Adam Glapiński, prezes NBP, który wspominał o scenariuszu jeszcze jednej lub dwóch podwyżek stóp po 25 pb. Głównym czynnikiem decydującym o podwyżce stóp procentowych jest inflacja. Szacunkowy odczyt za sierpień pokazał kolejny rekord, jakim jest 16,1%. Pełne dane poznamy w przyszłym tygodniu, jednak ekonomiści już prognozują wskaźnik CPI na poziomie 20% na początku 2023 roku.

Na wzrost inflacji na początku przyszłego roku będą wpływać ceny energii, co uwzględnia również premier M. Morawiecki. „Muszę się posłużyć analizami, które do mnie docierają. Z nich wynika, że powinniśmy w najbliższych paru miesiącach najpierw zaobserwować pewne osłabienie inflacji, być może nawet stopniowy spadek tempa inflacji, ale w I kw. będzie jeszcze prawdopodobnie odbicie, ze względu na niższą inflację w I kw. tego roku”- powiedział premier.

Źródło: Trading Economics

Pomimo że inflacja jest w trendzie wzrostowym, to cykl podwyżek stóp procentowych dobiega już końca. Świadczą o tym nie tylko słowa członków RPP, ale również notowania stawki WIBOR. Aktualnie w ujęciu rocznym wynosi ona 7,51%, a w ujęciu 6-miesięcznym jest na poziomie 7,36%. Chociaż jak wiemy, planowane jest zastąpienie stawki WIBOR wskaźnikiem WIRD, który został wybrany w ubiegłym tygodniu.

Trudne decyzje przed RPP

Wskaźnik CPI jest daleko od celu inflacyjnego ustalonego przez NBP na poziomie 2,5%. I na razie tak pozostanie, choć wciąż jest podtrzymywana tarcza antyinflacyjna, która ma obowiązywać do końca roku. Ludwik Kotecki, członek RPP w TVN24, proponuje kolejne rozwiązania w postaci antyinflacyjnych obligacji emitowanych przez NBP.

Jak wskazują ekonomiści mBanku, przed RPP wyzwanie. „RPP ma obecnie twardy orzech do zgryzienia. Inflacja nie chce spadać, PKB obniża się głównie na czynnikach jednorazowych (i jak pisaliśmy - wygląda nieźle). W takiej sytuacji nie ma chyba innej opcji niż kontynuacja zacieśnienia. Dodajmy, zacieśnienia stopami procentowymi. Proponowane rozszerzenie instrumentarium NBP o papiery "ściągające" środki z rynku nie wydaje się rozwiązaniem idealnym, zwłaszcza że dodatkowo skomplikują finansowanie potrzeb pożyczkowych rządu na 2023 rok. Trudno nam ocenić jak daleko RPP jest od tego rozwiązania. Obstawiamy, że dalej niż bliżej. Wracając do stóp procentowych, nie widzimy szans na istotne przekroczenie 7% (czyli nic się nie zmienia)” – napisali ekonomiści mBanku.