Jaki wpływ na polską giełdę i gospodarkę będzie miał silny frank szwajcarski?

Czwartkowa decyzja Szwajcarskiego Banku Centralnego o wstrzymaniu obrony kursu #EURCHF na poziomie 1,2 do euro wprawiła analityków, inwestorów giełdowych i przeciętnych obywateli w osłupienie. Pojawiły się emocje i ruszyła lawina zleceń. W pewnym momencie za franka szwajcarskiego trzeba było zapłacić nawet 5,19 zł. Szybko jednak przyszło otrzeźwienie i kurs ustabilizował się w okolicy 4,14 zł (wzrost o około 17%). Gdy emocje już opadły, postaram się oszacować, co właściwie się wydarzyło i w oparciu o konkretne liczby ocenić, jaki będzie miało to wpływ na dalszy rozwój wydarzeń na giełdzie.

Czwartkowa decyzja Szwajcarskiego Banku Centralnego o wstrzymaniu obrony kursu #EURCHF na poziomie 1,2 do euro wprawiła analityków, inwestorów giełdowych i przeciętnych obywateli w osłupienie. Pojawiły się emocje i ruszyła lawina zleceń. W pewnym momencie za franka szwajcarskiego trzeba było zapłacić nawet 5,19 zł. Szybko jednak przyszło otrzeźwienie i kurs ustabilizował się w okolicy 4,14 zł (wzrost o około 17%). Gdy emocje już opadły, postaram się oszacować, co właściwie się wydarzyło i w oparciu o konkretne liczby ocenić, jaki będzie miało to wpływ na dalszy rozwój wydarzeń na giełdzie.

Jak giełdy zareagowały na szokującą decyzję Szwajcarskiego Banku Centralnego

I tutaj pojawi się pierwsze zaskoczenie. Jeżeli przyjrzymy się sytuacji na światowych rynkach, to zobaczymy, że wbrew pozorom, decyzja SNB nie wywołała spadków na wszystkich giełdach.

REKLAMA

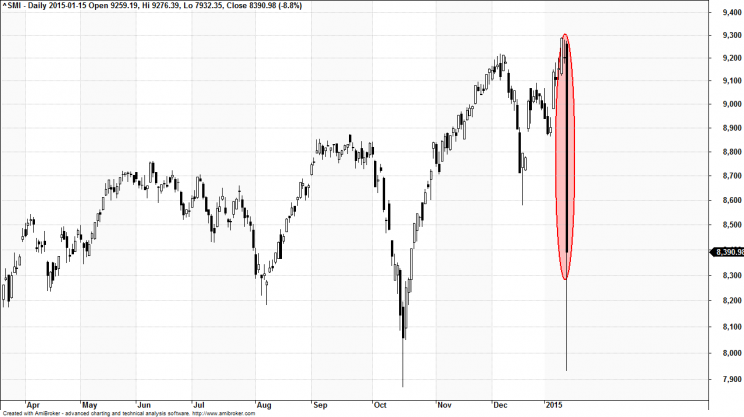

Wykres 1: Indeks SMI (Szwajcaria), interwał dzienny, lata 2014 – 2015.

Największą przecenę odnotowała giełda w Szwajcarii. Indeks SMI (Wykres 1) tracił w pewnym momencie na wartości nawet 14%. Ostatecznie zakończył dzień niecałe 9% pod kreską. Dlaczego giełda w Szwajcarii tak zaczęła pikować? Oczywiście ze względu na to, że szwajcarska gospodarka ma nadwyżkę eksportową i tak silne umocnienie waluty spowoduje spadek jej konkurencyjności. Krótko mówiąc, Szwajcaria będzie mniej eksportować, a więcej importować, co przełoży się negatywnie na ich bilans handlowy.

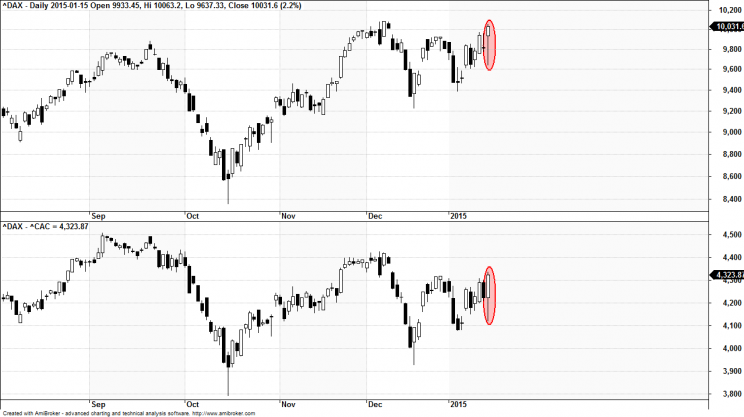

Wykres 2: Indeks DAX (Niemcy, góra), CAC (Francja, dół), interwał dzienny, lata 2014 – 2015.

Rozumiejąc to, nie może nas dziwić reakcja giełd w Niemczech i Francji. Obydwie zakończyły sesję na plusie (Wykres 2). Indeks CAC +2,3%, a DAX +2,2%. Decyzja Banku Centralnego Szwajcarii to gigantyczny wzrost konkurencyjności eksportu ze Strefy Euro. Nic więc dziwnego, że wśród 30 największych spółek, wchodzących w skład indeksu DAX, ani jedna nie zakończyła sesji na minusie.

Jak zareagowała polska giełda?

W trakcie dzisiejszej sesji polski rynek giełdowy był jednym z najsłabszych na świecie. #WIG20 stracił na wartości ponad 3%. To największa przecena po giełdzie w Szwajcarii.

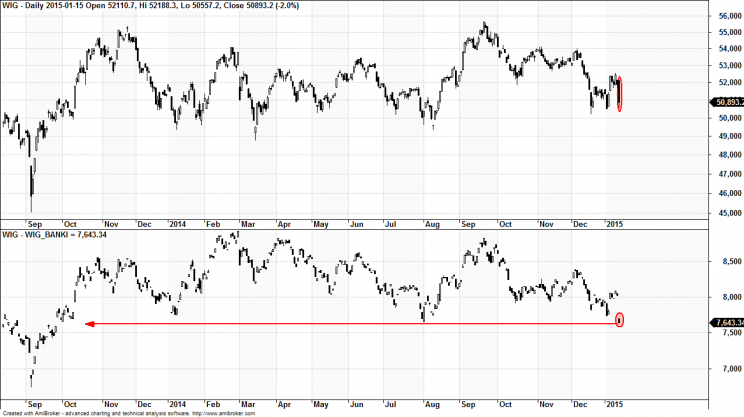

Wykres 3: Indeks WIG (Polska, góra), WIG-banki (dół), interwał dzienny, lata 2014 – 2015.

Najmocniej wśród polskich indeksów przeceniony został indeks #WIGbanki, bo aż o -5,6%. W tym momencie indeks bankowy znajduje się na najniższym poziomie od września 2013 roku.

O co chodzi z tym frankiem, czyli rzut oka na bilans handlowy i kurs Euro

Wielu inwestorów zapomina o tym, że w długim terminie na giełdzie i rynkach finansowych liczą się fundamenty. I właśnie w fundamentach gospodarki należy poszukiwać powodów decyzji, jaką podjął Szwajcarski Bank Centralny.

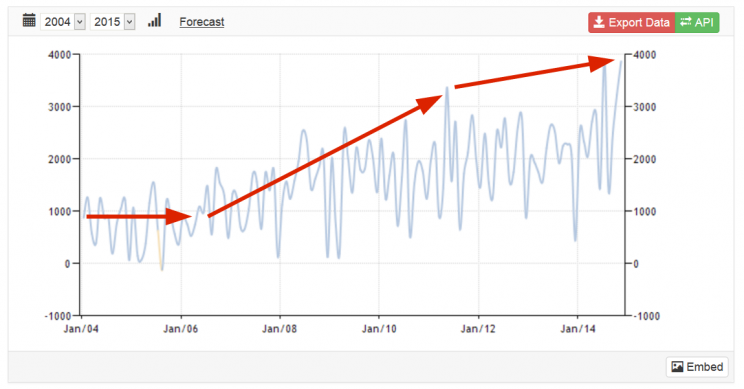

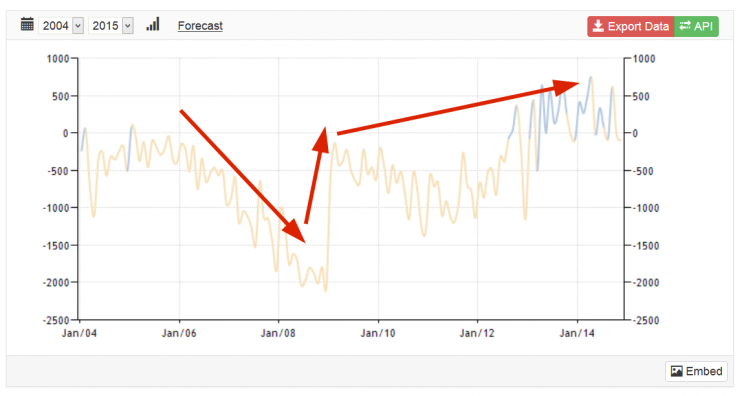

Wykres 4: Kurs EURCHF, interwał dzienny, lata 2004 – 2015.

W latach 2004 – 2007 (hossa) kurs #EURCHF oscylował w okolicy 1,5 (Wykres 4). Kiedy w 2008 roku w USA rozpoczął się kryzys frank szwajcarski zaczął się umacniać względem Euro. Apogeum spadków zostało osiągnięte w połowie 2011 roku, kiedy w Strefie Euro szalał kryzys PIIGS. Wtedy kurs #EURCHF oscylował w pewnym momencie na poziomie 1. Szybko zareagował na to Szwajcarski Bank Centralny, który postanowił osłabiać swoją walutę i ustalił parytet na 1,2.

Wykres 5: Bilans handlowy Szwajcarii, lata 2004 – 2014, źródło:tradingeconomics.com.

W tym momencie warto odnotować, jak w analogicznym okresie, lata 2004 – 2014, wyglądał bilans handlowy Szwajcarii. Lata 2004 – 2007 to okres stabilnej nadwyżki handlowej w okolicy 1 mld CHF miesięcznie. Począwszy od 2007 do 2011 roku, pomimo umacniającego się franka szwajcarska, gospodarka coraz więcej eksportowała. To oznacza, że ich konkurencyjność rosła szybciej niż umacniała się waluta. Apogeum nadwyżki handlowej zostało osiągnięte tuż przed kryzysem PIIGS, oczywiście dlatego, że to Unia Europejska jest największym partnerem handlowym Szwajcarii.

Kluczowe znaczenie ma jednak to, co się działo z eksportem po 2011 roku. Jak widać, pomimo utrzymywania kursu #EURCHF na poziomie 1,2 nadwyżka handlowa zaczęła się stabilizować w okolicy 2 mld CHF. Szwajcarski Bank Centralny wiedział dzięki temu, że pomaga gospodarce. Kiedy jednak, w drugiej połowie 2014 roku, rozpoczął się rajd w górę na #USD nadwyżka handlowa Szwajcarii osiągnęła historyczny poziom 4 mld CHF i to dokładnie jest kluczowy czynnik, który sprawił, że Bank Szwajcarii podjął taką, a nie inną decyzję.

Bilans handlowy Polski, a kurs EURPLN

Analogiczną ocenę sytuacji można przeprowadzić odnośnie kursu #EURPLN i bilansu handlowego Polski.

Wykres 6: Kurs EURPLN, interwał dzienny, lata 2004 – 2015.

Jeżeli prześledzimy historię #EURPLN (Wykres 6), to zauważymy, że w latach 2004 – 2008 miał miejsce mocny ruch w dół. Kryzys z 2008 roku spowodował mocny ruch w górę i począwszy od tamtego momentu rozpoczęła się stabilizacja notowań na poziomie 4,2 – 4,4 zł.

Wykres 7: Bilans handlowy Polski, lata 2004 – 2014, źródło:tradingeconomics.com.

Zestawienie wydarzeń na #EURPLN z bilansem handlowym Polski wiele nam tłumaczy. Lata 2006 – 2008 to rosnąca dziura, która w szczytowym momencie wynosiła nawet 2 mld zł miesięcznie. Mocny ruch w górę z 2008 roku spowodował wyrównanie bilansu polski w okolice zera. Polski eksport był jednak coraz bardziej konkurencyjny i w 2013 – 2014 nasza gospodarka zaczęła wykazywać nadwyżkę handlową. To oznacza, że każde osłabienie naszej waluty będzie wywoływać znaczną poprawę naszego bilansu handlowego, co powinno z kolei przekładać się na stabilizację kursu naszej waluty. To też oznacza, że dzisiejsza decyzja SNB zwiększa konkurencyjność naszego eksportu, w stosunku do Strefy Euro, a Strefy Euro w stosunku do Szwajcarii. To powinno z kolei wywołać ożywienie gospodarcze w Europie, a następnie u nas.

Dlaczego polska giełda, w takim razie, tak mocno straciła?

Pierwszy trop już mamy, jest nim oczywiście Wykres 3.

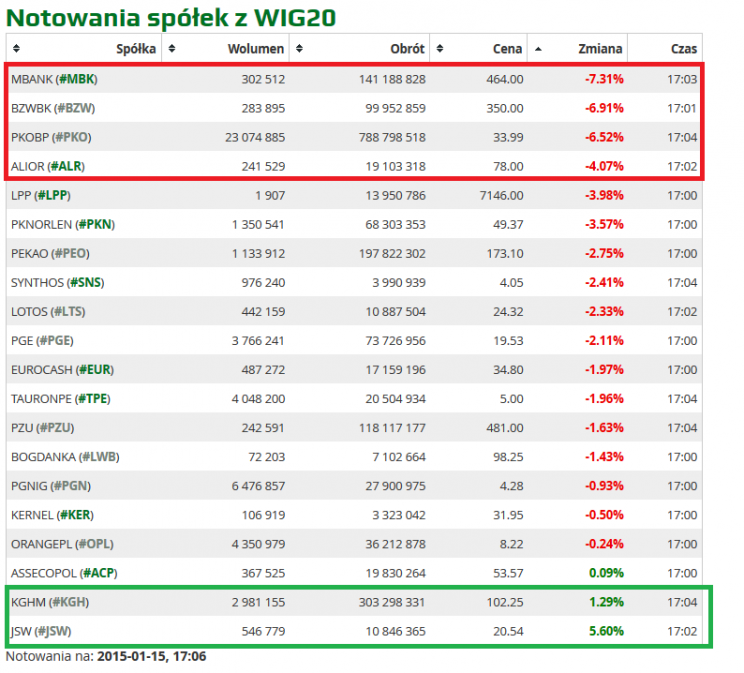

Tabela 1: Notowania spółek z indeksu WIG20, po sesji z 15 stycznia 2015 r.

Jeżeli przeanalizujemy tabelę notowań spółek z #WIG20 (Tabela 1), to w gronie najmocniej spadających dzisiaj spółek na GPW były banki. Gdyby wyłączyć z #WIG20 banki, to indeks największych spółek straciłby na wartości zaledwie 1%, a nie 3%.

Tabela 2: Spółki, które odnotowały największe spadki, po sesji z 15 stycznia 2015 r.

Mocno tracące banki obciążyły też wyniki indeksu #mWIG40 (Tabela 2). Gdyby nie ten sektor, to indeks średnich spółek straciłby dzisiaj na wartości -0,7% zamiast -2%. To oznacza, że inwestorzy w Polsce największe zagrożenie widzą oczywiście w kredytach walutowych, którymi wypełnione są portfele polskich banków.

Ile kredytów we franku szwajcarskim mają Polacy?

Zanim przejdziemy do kwestii, z jaką skalą problemów mamy do czynienia, warto przypomnieć na wstępie, że KNF wraz z NBP poczynił już wiele kroków, aby ograniczyć kwestię ryzyka walutowego dla polskiego systemu bankowego. Pierwszym z kroków była rekomendacja S, która oficjalnie została wprowadzona w 2008 roku. Wiele osób pewnie już tego nie pamięta, ale jeszcze w 2006 roku, pod gmachem NBP przeprowadzona została pikieta, pod hasłem „Chcemy ryzykować”. Była ona skierowana przeciwko KNF. Uczestnicy uważali, że rekomendacja S godzi w wolności obywatelskie. Nietrudno domyślić się, że gdyby nie ograniczenia wprowadzone przez polski nadzór finansowy, dzisiejsza reakcja giełdy na decyzję Szwajcarskiego Banku Centralnego byłaby dużo gwałtowniejsza niż faktycznie miała miejsce, a polskiej gospodarce mogłaby grozić nawet zapaść.

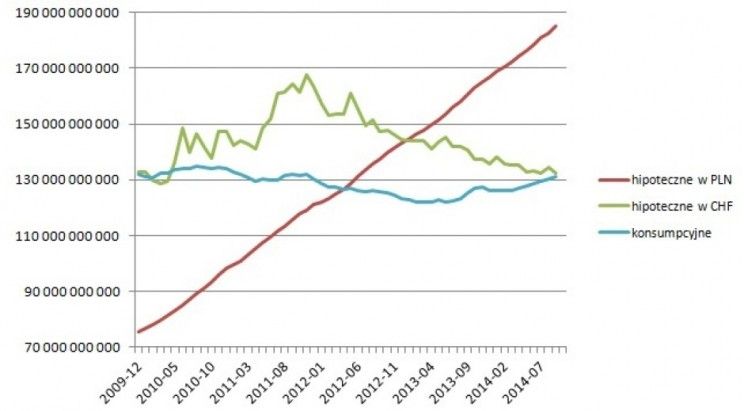

Wykres 8: Wartość kredytów udzielonych przez polskie banki, źródło:http://tvn24bis.pl/blog-rafala-hirscha.

A tak stan na koniec 2014 roku pokazuje, że polskie banki mają portfel kredytów hipotecznych we franku szwajcarskim w wysokości około 130 mld zł. Jest to wartość porównywalna do kredytów konsumpcyjnych i dużo mniejsza niż kredytów hipotecznych, w polskiej walucie. Nawet jeżeli teraz, pod wpływem wzrostu wartości franka szwajcarskiego, wzrośnie ona o około 10 – 20% to i tak nie sięgnie szczytu z połowy 2011 roku.

Wykres 9: Wartość kredytów udzielonych przez polskie banki, źródło:http://tvn24bis.pl/blog-rafala-hirscha.

W stosunku do PKB Polski, na koniec 2014 roku, wartość kredytów udzielonych we franku szwajcarskim wynosiła 7,8%. Trzeba przyznać, że to niewiele z punktu widzenia makroekonomicznego. Nawet jeżeli część kredytobiorców zaczęłaby mieć problemy z ich spłacaniem, to skala problemu w skali gospodarki nie jest duża.

Podsumowanie, czyli każdy medal ma dwie strony, a każdy kij dwa końce

Dzisiejsza decyzja banku szwajcarskiego, wbrew pozorom, nie jest tak szalona jak by się mogło na wstępie wydawać. Wyprzedza ona politykę innych dwóch graczy. Chodzi oczywiście o FED, który zaczyna podwyższać stopy procentowe i ECB, które najprawdopodobniej 22 stycznia uruchomi program luzowania ilościowego. Szwajcarzy reagują na rekordową nadwyżką handlową swojego kraju i uwalniają kurs swojej waluty. To z kolei powinno przełożyć się na zwiększenie konkurencyjności gospodarki Euro oraz jej ożywienie. Z gospodarczego punktu widzenia, jest to też pozytywna informacja dla naszej gospodarki, która oczywiście na takim ożywieniu bardzo skorzysta.

Gdyby nie duży portfel kredytów we frankach szwajcarskich, który posiadają polskie banki, najprawdopodobniej dzisiejsza sesja na GPW również zakończyłaby się wzrostem. Niestety, tak nie jest i z tego powodu decyzja SNB sprawi, że najprawdopodobniej wzrosną raty kredytobiorców i zmniejszy się odsetek regularnie spłacających swoje kredyty w CHF. To może obciążyć nieco wyniki banków i dlatego ich notowania muszą się do tego dostosować. Warto jednak przy tej okazji pamiętać o tym, że osłabienie naszej waluty oznacza wzrost konkurencyjności naszej gospodarki, co w dłuższej perspektywie powinno przynieść wymierne korzyści.

Dodatkowo, moim zdaniem, powinno spowodować też, że na najbliższym posiedzeniu RPP będzie zmuszona obniżyć stopy procentowe, a to z kolei sprawi, że dużo większa wartość kredytów w polskiej walucie będzie jeszcze lepiej spłacana. Dzięki temu gospodarstwa domowe odczują ulgę w swoich budżetach i wyrówna się spadek popytu, wywołany wzrostem CHFPLN.

Chłodno analizując dzisiejszy rozwój wydarzeń, należy stwierdzić, że reakcja naszej giełdy była dość rozsądna i, w tym momencie, silny frank odbije się głównie na słabszych wynikach sektora bankowego. W długim terminie jednak, powinien sprzyjać rynkowi, jako całości.