Zdolność kredytowa wzrosła o 20% w ciągu ostatnich 7 miesięcy. Perspektywa poprawy na rynku jest bardzo prawdopodobna

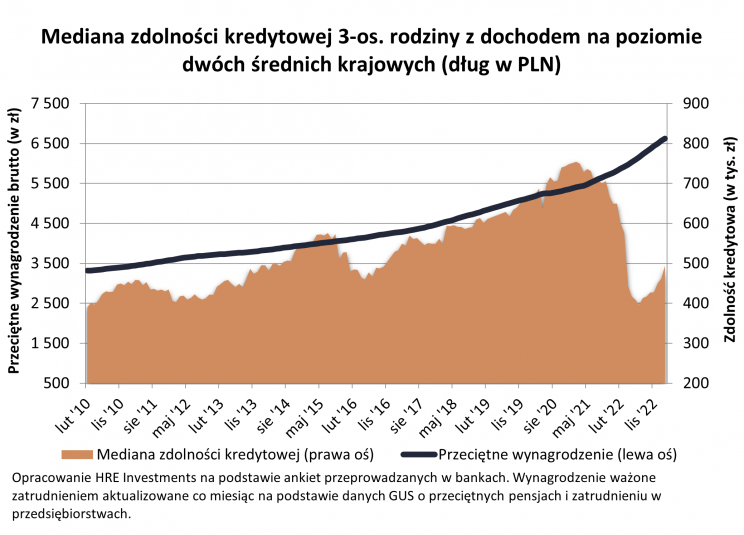

Zdolność kredytowa od lipca 2022 roku systematycznie się poprawia. Dziś przeciętna trzyosobowa rodzina z dwoma średnimi krajowymi może pożyczyć 475 tys. zł.

W ciągu 7 miesięcy zdolność kredytowa Polaków wzrosła o 20%. W lipcu 2022 r. przeciętna trzyosobowa rodzina mogła liczyć na finansowanie w wysokości 396 tys. złotych, w lutym tego roku to już 475 tys. zł. Pomimo tego wzrostu, zdolność kredytowa jest daleka od wyników z okresu sprzed rozpoczęcia cyklu podwyżek stóp procentowych. Przypomnijmy, że jeszcze we wrześniu 2021 r. wspomniana przykładowa rodzina mogła wziąć hipotekę o wartości 700 tys. zł.

REKLAMA

Zobacz także: W 2023 roku banki będą udzielały jeszcze mniej kredytów hipotecznych – wynika z prognoz BIK

Czynniki ułatwiające dostęp do kredytów mieszkaniowych

Na początku lutego Urząd Komisji Nadzoru Finansowego (UKNF) wystosował stanowisko do prezesów zarządów banków i dyrektorów oddziałów instytucji kredytowych, dotyczyło one oceny zdolności kredytowej przy udzielaniu kredytów ze zmiennym i okresowo stałym oprocentowaniem.

Warto w tym miejscu przypomnieć, że pod koniec lutego ubiegłego roku KNF zlecił, aby banki w procesie oceny zdolności kredytowej przyjmowały minimalną zmianę poziomu stopy procentowej o 5 p.p. Obecnie KNF potwierdza, że obecnie finalizowane są prace nad zmianami w Rekomendacji S. Najniższy możliwy poziom bufora (2,5 p.p.) powinien być stosowany do kredytów opartych o tymczasową stałą stopę procentową. Ten ruch może podnieść zdolność kredytową o kolejne 20%.

„Najniższy minimalny poziom bufora tj. 2,5 p.p. powinien mieć zastosowanie dla kredytów opartych na tymczasowo stałej stopie procentowej. W przypadku kredytów oprocentowanych zmienną stopą procentową powinien zostać zastosowany adekwatnie wyższy poziom bufora. Za właściwą ocenę ryzyka i przyjęcie adekwatnych rozwiązań w tym obszarze jest odpowiedzialny zarząd banku. Zarządy banków powinny z rozwagą podchodzić do kwestii ustalania procentowego spadku bufora dochodowego, wskazanego w Rekomendacji S, w stosunku do aktualnego jego poziomu oraz do określania kosztów utrzymania gospodarstwa domowego przyjmowanych w procesie oceny zdolności kredytowej. Obecnie finalizowane są prace nad propozycją zmian w Rekomendacji S, które kompleksowo odniosą się do zagadnienia bufora oceny zdolności kredytowej, uwzględniając powyższe założenia generalne (wysokość bufora zależna od rodzaju oprocentowania kredytu)” – czytamy w komunikacie na stronie KNF.

Wpływ na zdolność kredytową mają również wynagrodzenia, a jak powszechnie wiadomo, im te są wyższe, tym potencjalny kredytobiorca dysponuje wyższą zdolnością kredytową. Z projekcji Narodowego Banku Polskiego (NBP) wynika, że w kolejnych kwartałach wynagrodzenia będą nadal rosły. O 11,9% w 2023 r., o kolejne 7,6% 2024 r. i o 5,9% w 2025 r.

Ponadto obserwowany w ostatnich miesiącach spadek popytu na hipoteki, doprowadził do obniżania marż przez banki, stosowania promocji czy uwzględniania przez niektóre z banków innych źródeł dochodu.

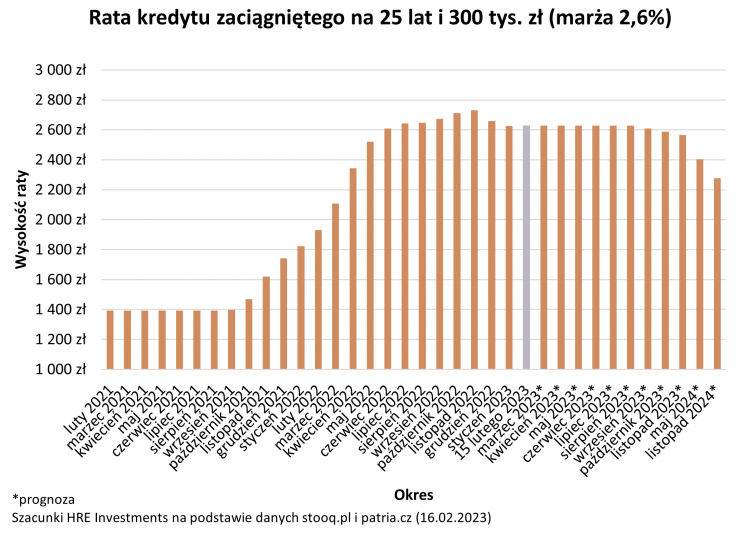

Kolejnym czynnikiem, który może mieć korzystny wpływ na zdolność kredytową, jest główny składnik oprocentowania kredytów hipotecznych, czyli WIBOR. Na początku listopada 2022 r. wskaźnik wynosił rekordowe 7,6%, na początku tego roku odnotowano spadek indeksu do 6,9%. Kształtowanie się wskaźnika WIBOR jest bezpośrednim efektem zawieszenia cyklu podwyżek stóp procentowych przez RPP, który trwa już od 5 miesięcy.

Jeśli wierzyć w prognozy rynkowe to cykl obniżek stóp procentowych NBP Rada Polityki Pieniężnej (RPP) jest coraz bliżej. Będzie to kolejna okoliczność sprzyjająca wzrostowi zdolności kredytowej.

Zobacz także: Polską gospodarkę czeka miękkie lądowanie, a inflacja będzie spadać już od marca - relacja z konferencji prezesa NBP

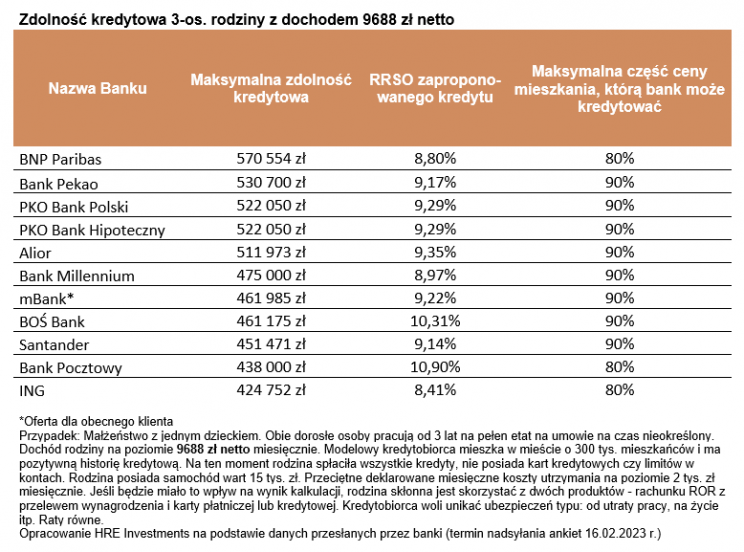

Najwyższe finansowanie możemy uzyskać w BNP Paribas

Patrząc na zestawienie przygotowane przez HRE Investments w oczy rzuca się, że zdolność kredytowa wzrosła we wszystkich bankach ujętych w badaniu. Co ważne, ponad połowa podmiotów wymienionych w zestawieniu może zaoferować trzyosobowej rodzinie z dochodem 9688 zł netto miesięcznie, kredyty powyżej 500 tys. zł. W banku BNP Paribas możemy uzyskać aż 570,5 tys. zł, w banku Pekao 530 tys. zł.

Zobacz także: Umocnienie dolara może nastąpić w przypadku kontynuacji agresywnych podwyżek stóp procentowych przez Fed - Roman Ziruk, starszy analityk Ebury

Źródło grafik: HRE Investments