Obligacje Getin Noble, a notowania akcji banku na giełdzie. Z tego wynika ciekawa zależność

Wiele ze spółek, które wyemitowały obligacje korporacyjne, notowane na rynku Catalyst, to spółki giełdowe, których akcje notowane są na Giełdzie Papierów Wartościowych w Warszawie. W tym cyklu postaram się przybliżać Czytelnikom Strefy Inwestorów takie podmioty, pokazując jednocześnie ciekawostki z nimi związane lub reagując na doniesienia rynkowe.

Pierwszą z omawianych spółek jest Getin Noble Bank (GNB). Dlaczego?

REKLAMA

Ponieważ jest bardzo mocno reprezentowany na rynku obligacji. Według moich wyliczeń na detalicznej części rynku Catalyst notowane są obligacje GNB o łącznej wartości ponad 2,6 mld zł. To więcej niż wynosi aktualna kapitalizacja giełdowa banku (a wynosi ona 1,4 mld zł).

A także dlatego, że niedawno na portalu Money.pl ukazał się artykuł pod groźnie brzmiącym tytułem: “Mali właściciele obligacji Getin Noble tracą cierpliwość. Straty banku trwają już za długo”, w którym pojawia się informacja o 2 obligatariuszach, którzy zgłosili się do banku z żądaniem wykupu papierów.

Spróbujmy zatem uporządkować informacje związane z obligacjami Getin Noble Banku i przybliżyć tego emitenta Czytelnikom.

Obligacje Getin Noble notowane na rynku Catalyst

Na rynku Catalyst notowanych jest obecnie ponad 40 serii obligacji Getin Noble Banku, z datami wykupu „od zaraz” do blisko 7 lat.

Akcjonariusze wiedzą, że kurs akcji tego banku w dużym stopniu zależy od losów ustaw dotyczących kredytów we frankach szwajcarskich. Kiedy pojawiają się pomysły nakierowane na pomoc „frankowiczom”, kursy banków posiadających w portfelach takie kredyty mocno spadają. Nie inaczej jest z akcjami GNB.

A ponieważ franki nie są jedynym problemem Getin Noble Banku (bank realizuje program naprawczy), gdy kurs akcji banku istotnie spada, wtedy obligatariusze mocniej zaczynają się martwić, czy bank odda pieniądze z wyemitowanych obligacji. Zmartwienie obligatariuszy przekłada się na rosnącą podaż obligacji i spadek ich cen, czyli wzrost rentowności.

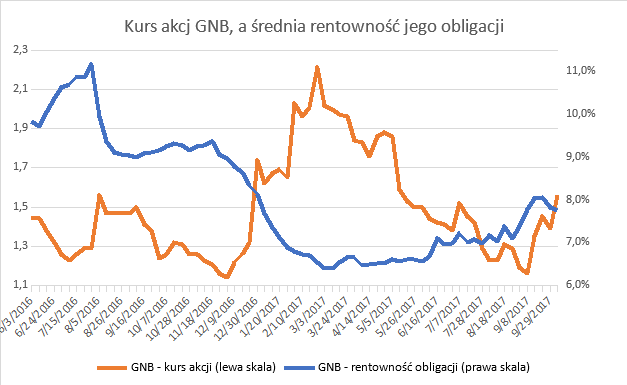

Możemy to zaobserwować na poniższym wykresie, porównującym w czasie kurs akcji banku i średnią rentowność jego obligacji notowanych na rynku Catalyst:

Źródło: kurs akcji – dane ze stooq.pl, rentowność obligacji – obliczenia własne za gpwcatalyst.pl

Pomarańczowy kolor i lewa skala to kurs akcji, kolor niebieski i prawa skala, rentowność obligacji.

Wykres ładnie pokazuje zależność, czyli gdy rośnie kurs akcji banku, spadają rentowności jego obligacji.

Wyraźnie również widać, że kupując obligacje GNB w sierpniu 2016 roku można było zabezpieczyć sobie zarobek nawet 11 procent w skali roku. Z jednej strony bardzo przyzwoita stopa zwrotu, jak na obligacje jednego z większych banków w Polsce. Z drugiej strony jest to rentowność zarezerwowana dla bardzo niepewnych emitentów.

Od tego czasu jednak rentowności obligacji banku istotnie spadły i obecnie oferują niecałe 8%, co jednak trudno wciąż nazwać poziomem typowym dla bezpiecznych emitentów.

Takie poziomy notowań i rentowności obligacji sprawiają, że wśród niektórych osób inwestujących w obligacje korporacyjne banku pojawia się nerwowość. I tu wracamy do wcześniej linkowanego artykułu.

Czy obligacje Getin Noble Banku można przedstawić do wykupu?

Na rynku Catalyst notowane są 2 rodzaje obligacji GNB. Zdecydowanie większa część rynku to obligacje podporządkowane. Podporządkowanie oznacza fakt, że w przypadku problemów banku spłacane są one w ostatniej kolejności, po wszystkich innych zobowiązaniach banku. A w najczarniejszym scenariuszu mogą one zostać zamienione na akcje banku (zgodnie z tak zwaną ustawą Resolution, o której pisałem w tym miejscu. Korzyścią dla banku jest możliwość (za zgodą KNF) zaliczenia tych obligacji do funduszy własnych, co ma wpływ na współczynniki wypłacalności.

Drugim rodzajem są obligacje senioralne. Mówiąc po prostu są to zwykłe, niepodporządkowane obligacje, takie jakie emitują przedsiębiorstwa. Aktualnie na Catalyst dostępne są 2 serie obligacji tego typu. I właśnie w warunkach emisji tych serii obligacji znalazł się zapis mówiący o tym, że rozpoczęcie programu naprawczego nakłada na Getin Noble Bank obowiązek przedterminowego wykupu obligacji (senioralnych) na wniosek inwestorów. Bank zresztą poinformował o tym na swojej stronie internetowej.

Wiadomo o tym było już od maja 2016 roku, wtedy zresztą o sprawie napisał serwis Obligacje.pl. Z czterech wymienionych wówczas serii w obrocie teoretycznie zostały jeszcze GNB1217 i GNO0320, jednak obecnie nie ma na nich zbytnio miejsca i okazji do arbitrażu.

Można więc stwierdzić, że chociaż Bank rzeczywiście jest pod presją słabych wyników i w postępowaniu naprawczym, to na dzień dzisiejszy nie znajduje się pod presją konieczności wcześniejszego wykupu dużych kwot z tytułu obligacji. Seria GNB1217 zgodnie z warunkami emisji wykupiona zostanie w grudniu 2017 roku, a wartość serii GNO0320 wynosi obecnie skromne 15,8 mln zł.

Obligacje Getin Noble Banku, a nieefektywność rynku

Jest natomiast inny przykład, który doskonale pokazuje, jak mała jest wiedza Inwestorów o rynku obligacji Catalyst. Otóż do tej pory GNB miesiąc w miesiąc prowadził publiczne emisje obligacji, z których pozyskiwał po kilkadziesiąt milionów złotych, zapewne wśród swoich bardziej zamożnych klientów.

Dla przykładu, oprocentowanie uplasowanej niedawno serii obligacji wynosiło WIBOR 6M + 4%, czyli aktualnie 5,81%, przy 7-letnim terminie wykupu obligacji. Tymczasem na rynku Catalyst bez trudu można zakupić obligacje banku o krótszym terminie do wykupu i ze znacznie wyższą rentownością. Dla przykładu zapadające w październiku 2020 roku obligacje GNB1020 oferują obecnie 8,62% rentowności.

Aktywny inwestor może zatem osiągnąć wyższą rentowność inwestycji (8,62% vs 5,81% w skali roku) przy krótszym horyzoncie inwestycyjnym (3 lata vs 7 lat).

Co pokazuje przykład obligacji Getin Noble Banku?

- Obligacje korporacyjne również mogą podlegać dynamicznym zmianom cen. Nieco ponad rok temu wiele serii obligacji banku było notowanych poniżej 80% ich wartości, podczas gdy teraz większość serii kwotowana jest w przedziale 90-100% wartości,

- Rynek Obligacji nie jest do końca efektywny. Aktywni inwestorzy potrafią wyszukiwać na nim okazje do arbitrażu (np. zakup obligacji senioralnych poniżej 100% ich wartości i przedstawienie do wykupu),

- Rynek Obligacji jest „na wyciągnięcie ręki”. Jeżeli inwestujesz w akcje jakiejś spółki, zapewne znasz ją dobrze. Być może warto dywersyfikować swoje inwestycje w ten sposób, że za część kapitału kupować akcje, a za część obligacje danej spółki.

Powyższy wpis ma za cel przybliżyć Inwestorom Rynek Obligacji Catalyst. W żaden sposób nie stanowi on rekomendacji do zakupu akcji czy obligacji danego emitenta. Takie decyzje każdy Inwestor podejmuje samodzielnie i na własne ryzyko.