Ogromne zainteresowanie euroobligacjami Kruka. Spółka rozpoczyna dodatkową emisję papierów

Kruk przydzielił euroobligacje serii AO3EUR. To była pierwsza oferta w walucie euro skierowana do inwestorów indywidualnych, która zakończyła się gigantyczną redukcją.

Spółka z branży zarządzania wierzytelnościami zakończyła zapisy na obligacje z redukcją przekraczającą 70%. Co ważne, tak dużym zainteresowaniem cieszyła się pierwsza w historii spółki emisja euroobligacji do inwestora indywidualnego. Łączna wartość zapisów wyniosła 17,3 mln euro. Ponadto, zarząd poinformował o rozpoczęciu dodatkowej emisji serii obligacji w walucie euro, zapisy potrwają do 15 grudnia.

REKLAMA

„Zainteresowanie naszymi obligacjami w EURO na rynku polskim przewyższyły nasze oczekiwania. Biorąc pod uwagę potrzeby biznesowe KRUKa w kolejnych kwartałach i wychodząc naprzeciw niezaspokojonemu popytowi ze strony inwestorów, zdecydowaliśmy na kolejną emisję serii obligacji o wartości nominalnej również 5 mln EUR. Zapisy na obligacje wystartowały dziś, i potrwają do 15 grudnia” – komentuje Piotr Krupa, CEO KRUK S.A.

Zobacz także: KRUK przydzielił obligacje z redukcją 71% i wystartował z zapisami na dodatkową serię obligacji w EURO

Ogromna redukcja i dodatkowa emisja obligacji Kruk w euro

Pod koniec listopada Kruk zaproponował inwestorom indywidualnym pierwszy raz w historii spółki obligacje walucie euro. Seria AO3EUR została zakończona 71% redukcją zapisów. Dla porównania redukcja na złotowej emisji z października o wartości 90 mln zł wyniosła 9.0%.

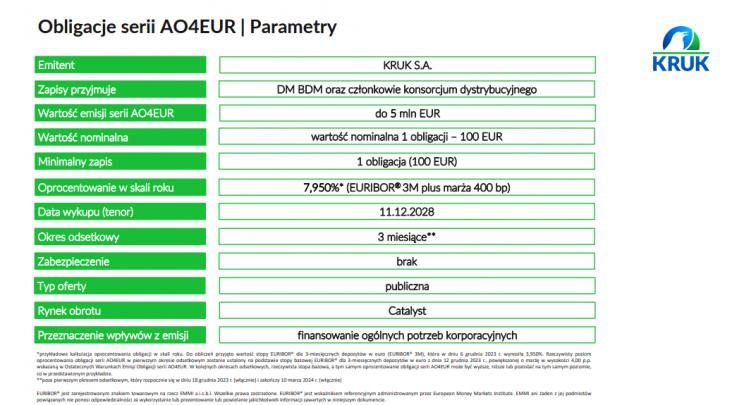

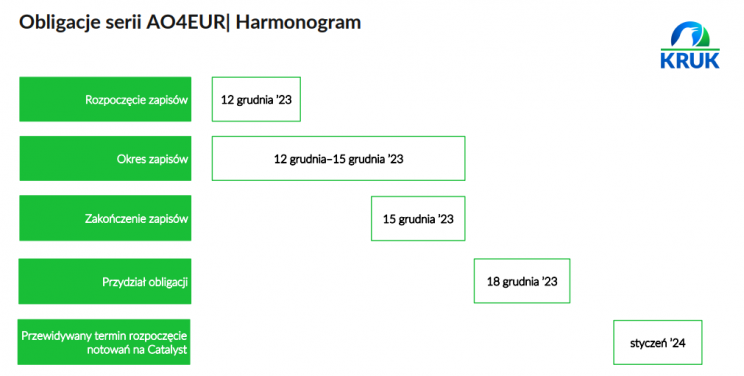

Ze względu na tak potężne zainteresowanie ofertą w walucie euro, zarząd Kruka zdecydował się na dodatkową emisję. Zapisy na serię AO4EUR potrwają do 15 grudnia 2023 r. Papiery dłużne o łącznej wartości 5 mln euro oprocentowane będą na podstawie stawki EURIBOR 3M + 4,0% marży w skali roku.

Źródło: Kruk

„Ten rok to dla nas duży skok do przodu – pod kątem transformacji technologicznej, doskonałości operacyjnej i inwestycyjnej. Korzystamy z możliwości naszej przewagi konkurencyjnej i inwestujemy na największych rynkach NPL w Europie, ugruntowując naszą pozycję lidera. Myślę, że inwestorzy doceniają osiągnięcia KRUKa i konsekwencję w realizacji strategii rozwoju. Dzięki dobremu dostępowi do finansowania i zaufaniu inwestorów KRUK może zoperacjonalizować tę strategię.” – powiedział Piotr Krupa.

Ofertę przeprowadzi konsorcjum dystrybucyjne: Dom Maklerski BDM, Michael / Ström Dom Maklerski, Bank Polska Kasa Opieki - Biuro Maklerskie Pekao oraz Dom Inwestycyjny Xelion.

Druga euroemisja do inwestorów indywidualnych prowadzona jest w ramach X Programu Emisji Obligacji zatwierdzonego przez KNF (Komisję Nadzoru Finansowego) w lipcu br. Warto dodać, że w ramach wspomnianego programu Kruk może emitować papiery dłużne do lipca 2024 r., do kwoty 700 mln zł. Ostateczne warunku emisji dostępne są tutaj.

Przydział obligacji zaplanowany jest na 18 grudnia 2023 r.

Źródło: Kruk