Obligacje Kredyt Inkaso oprocentowane na WIBOR 3M + 5,5% marży. Rusza emisja 4-letnich papierów

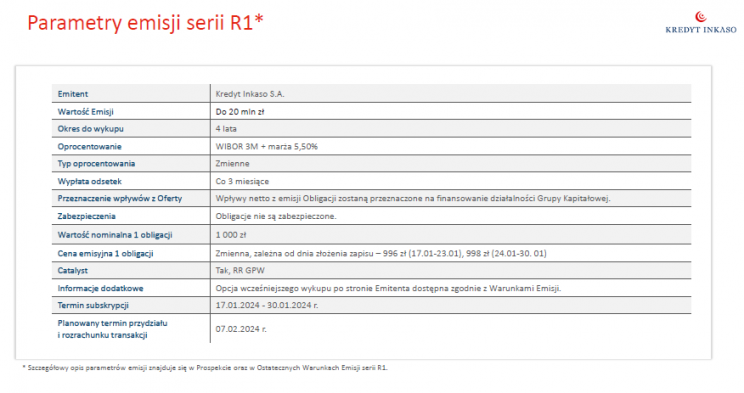

Nowy rok spółka Kredyt Inkaso rozpoczyna ofertą 4-letnich obligacji o wartości 20 mln zł. Oprocentowanie będzie oparte o WIBOR 3M powiększony o 5,5% marży.

Od środy (17 stycznia) ruszają zapisy na obligacje Kredyt Inkaso. Spółka oferuje 4-letnie papiery o wartości 20 mln zł, które będą oprocentowane na postawie indeksu WIBOR 3M powiększony o 5,5% marży. Emisja skierowana do inwestorów detalicznych serii R1 będzie już 52 ofertą, a od 2007 spółka wyemitowała już obligacje o łącznej wartości 1,5 mld zł. Warto również przypomnieć, że poprzednia emisja, która odbyła się w pod koniec 2023 r. zakończyła się ponad 36% redukcją zapisów.

REKLAMA

Zobacz także: Kredyt Inkaso planuje emisję obligacji o łącznej wartości nominalnej do 20 mln zł

4-letnie obligacje Kredyt Inkaso

Kredyt Inkaso, spółka z branży zarządzania wierzytelnościami poinformowała o rozpoczęciu pierwszej w 2024 r. emisji 4-letnich obligacji. Seria R1, której wartość wynosi 20 mln zł oprocentowana będzie w oparciu o 3-miesięczny WIBOR powiększony o 5,5% marży. Kupon będzie wypłacalny kwartalnie.

Zapisy przyjmowane będą w dniach 17-30 stycznia w Michael/Ström Dom Maklerski, Noble Securities, IPOPEMA Securities oraz Dom Maklerski Banku Ochrony Środowiska. Wartość nominalna jednej obligacji wyniesie 1000 zł, jednak cena emisyjna będzie rosła z 996 do 998 zł.

Docelowo obligacje trawią na rynek Catalyst. Emisja serii R1 będzie ostatnią, która zostanie zrealizowana na podstawię prospektu zatwierdzonego w lutym 2023 r.

„Wyraźne sygnały dużego zaufania ze strony obligatariuszy, dwucyfrowe nadsubskrypcje oraz emisje o wartości ponad 85 mln zł powodują, że z dużym optymizmem startujemy z nową ofertą dla inwestorów indywidualnych. Emisja obligacji serii R1 będzie ostatnią emisją, którą zrealizujemy na podstawie obowiązującego prospektu zatwierdzonego przez Komisję Nadzoru Finansowego w lutym ubiegłego roku. Aktualnie pracujemy już nad kolejnym prospektem, ponieważ rynek obligacji niezmiennie stanowi dla nas istotne źródło finansowania. W dalszym ciągu chcemy się rozwijać, a nasz apetyt inwestycyjny na rynku polskim, bułgarskim i rumuńskim jest duży. Wyniki finansowe, jakie osiągnęliśmy w pierwszym półroczu bieżącego roku obrotowego są najlepszym dowodem na to, że konsekwentnie podążamy ścieżką wzrostu i zamierzamy na niej pozostać w kolejnych kwartałach” – mówi Mateusz Boguta, CFO, członek zarządu Kredyt Inkaso.

Ostateczne warunki emisji zostały opublikowane na stronie spółki.

Poprzednia emisja

Poprzednia emisja obligacji, a konkretnie serii P1 zakończyła się sporą, ponad 36% redukcją. Przydział papierów nastąpił z końcem listopada 2023 r, zapisy złożyło 581 osób, a zostały przydzielone 542 inwestorom.

„Emisja obligacji to dla nas nie tylko środek pozyskania środków finansowych, ale również potwierdzenie zaufania inwestorów do dotychczasowej strategii rozwoju. Po okresie intensywnej transformacji kultury organizacyjnej i optymalizacji procesów biznesowych, pracujemy nad wzrostem skali działalności. Sukces naszej trzeciej kolejnej emisji potwierdza, że inwestorzy indywidualni niezmiennie widzą w naszych obligacjach atrakcyjną dla siebie inwestycję” – mówi Barbara Rudziks, prezeska zarządu Kredyt Inkaso.