Emisja obligacji w PragmaGO o wartości 25 mln zł. Zapisy potrwają do 24 stycznia

Trwają zapisy na obligacje PragmaGO serii C2 o wartości 25 mln zł. Środki z emisji mają zostać przeznaczone na refinansowanie zadłużenia kredytowego, bieżące koszty oraz sfinansowanie inwestycji.

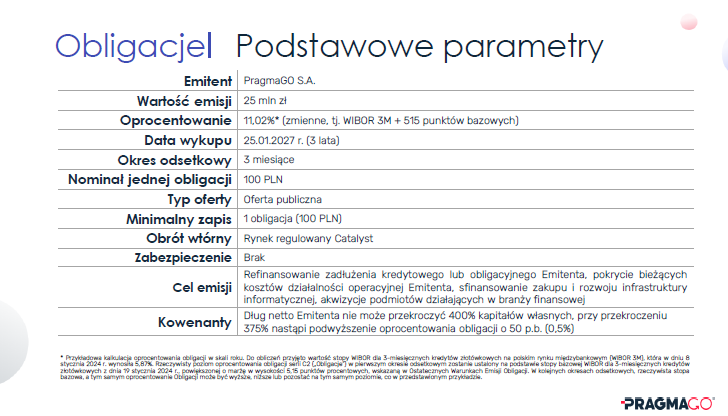

Zarząd PragmaGO zdecydował o pierwszej w tym roku emisji obligacji. Papiery, o łącznej wartości 25 mln zł zostaną wyemitowane w celu pokrycia bieżących wydatków, refinansowania zadłużenia oraz rozwój infrastruktury IT. Przedsiębiorstwo faktoringowe oferuje zmienne oprocentowanie oparte o WIBOR 3M + 5,15 % marży, co obecnie daje oprocentowanie około 11%.

REKLAMA

Źródło: Prezentacja „Oferta publiczna obligacji niezabezpieczonych PragmaGO”

Zobacz także: PragmaGO rozpoczyna zapisy na 3-letnie obligacje korporacyjne

Emisja serii C2 PragmaGO

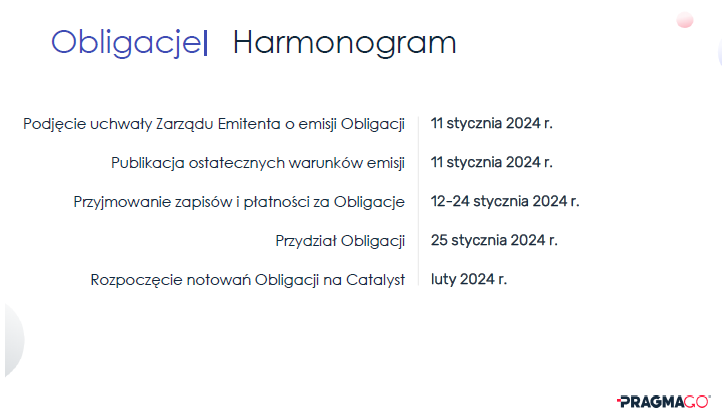

PragmaGO wyszła do inwestorów z 3-letnimi obligacjami o wartości 25 mln zł, z oprocentowaniem opartym o WIBOR 3M powiększony o 5,15% marży, co na chwilę obecną daje 11,02%. Zapisy przyjmowane są do 24 stycznia 2024 r., a ich przydział nastąpić dzień później, 25 stycznia. Docelowa papiery mają być notowane na rynku regulowanym Catalyst.

Źródło: Prezentacja „Oferta publiczna obligacji niezabezpieczonych PragmaGO”

W obecnej emisji spółka chce pozyskać środki, którymi będzie mogła refinansować zadłużenie, rozwijać produkty faktoringowe oraz usługi embedded finance dla biznesu.

„Mamy bezpieczną strukturę finansowania bilansu – utrzymujemy dobry poziom wskaźników zadłużenia, dywersyfikujemy źródła finansowania. Są nimi, oprócz obligacji, kapitał własny, dostarczany przez inwestora strategicznego (Enterprise Investors) oraz kredyty bankowe, w tym finansowanie z Europejskiego Banku Odbudowy i Rozwoju. Przewidujemy, że w tym roku nastąpi wzrost popytu na produkty faktoringowe, utrzymamy też wysokie tempo wzrostu w obszarze embedded finance B2B, w którym jesteśmy absolutnym liderem na polskim rynku” – powiedział Jacek Obrocki, wiceprezes zarządu PragmaGO.

Więcej informacji można znaleźć na stronie spółki.

Poprzednie emisje

To nie pierwsza obligacji niezabezpieczonych, te miały miejsce w minionym roku i co warto zaznaczyć, wszystkie zakończyły się sporą redukcją. To potwierdza, że nie brakuje chętnych na papiery dłużne spółki.

„W 2023 po raz pierwszy wyemitowaliśmy z sukcesem obligacje niezabezpieczone. Wszystkie oferty w tej formule zostały uplasowane w całości, z redukcją na poziomie od 48% do 66%. To potwierdzenie, że rynek postrzega nas jako godny zaufania i wiarygodny podmiot. Pomimo stagnacji na rynku faktoringu stabilnie rośniemy – zarówno w zakresie wartości udzielonego finansowania, oferty produktów, jak i świadomości marki wśród MŚP” – wyjaśnia wiceprezes zarządu.

Łącznie w minionym roku spółka przeprowadziła 5 emisji, w których efekcie przydzielono obligacje o łącznej wartości 97 mln zł. Wartość popytu wyniosła 189 mln, dwukrotnie przekraczając wartość ofert.