Ryvu, Onco i Captor - analitycy byczo nastawieni do sektora biotechnologicznego. Sprawdzamy jak wyceniają gwiazdy drug discovery z GPW

Ryvu Therapeutics, OncoArendi i Captor Therapeutics to trzy polskie spółki biotechnologiczne wyspecjalizowane w poszukiwaniu nowych innowacyjnych leków. Wszystkie trzy realizują projekty pierwsze lub najlepsze w swojej klasie i każda z nich ma za sobą mniejszy lub większy partnering. W przypadku wszystkich trzech spółek analitycy widzą też potencjał do wzrostu.

Pandemia zmieniła krajobraz spółek biotechnologicznych na giełdzie. Ogromny entuzjazm inwestorów dla tego sektora i spółek jak Moderna, która wzrosła 235% czy BioNTech, który wzrósł 267% nie rozkłada się równomiernie. Amerykański indeks SP500 w tym roku wzrósł ponad 22%, a Biotech exchange-traded fund, który śledzi sektor biotechnologiczny spadł o 10%.

REKLAMA

Na polskim parkiecie giełdowym również rośnie liczba spółek z obszaru life science, ale nie brakuje ambitnych i innowacyjnych projektów. Rośnie i gęstnieje lista innowacyjnych projektów spółek biotechnologicznych w Polsce. To sektor, który doczekał się kilku sukcesów biznesowych i wygląda na to, że ciągle będzie się rozwijać. Przejrzeliśmy raporty analityczne spółek biotechnologicznych przygotowane przez biura maklerskie zlecone w ramach Giełdowego Programu Wsparcia Pokrycia Analitycznego.

Zobacz także: Rekomendacje i analizy dla spółek z GPW nigdy nie były tak powszechne i dostępne jak teraz. Co MiFID II i program pokrycia analitycznego zmienił na rynku

OncoArendi Therapeutics

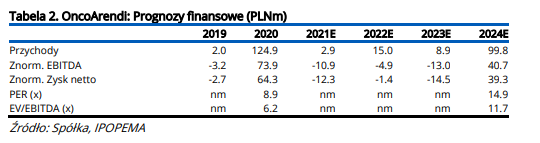

OncoArendi Therapeutics (OAT) to spółka biotechnologiczna notowana na GPW od 2018 roku. W 2020 r. miała 125 mln zł skonsolidowanych przychodów, głównie za sprawą podpisanej umowy partneringowej na najważniejszy jej projekt z obszaru chitynaz OATD-01.

Firma specjalizuje się w poszukiwaniu, rozwoju i komercjalizacji nowych leków stosowanych w terapii chorób zapalnych i nowotworowych. Obecnie OncoArendi pracuje nad skutecznością związku OATD-02, czyli inhibitorem arginazy dla terapii w leczeniu pacjentów z niektórymi rodzajami zaawansowanego nowotworu. W horyzoncie roku firma będzie wstępnie informować o skuteczności.

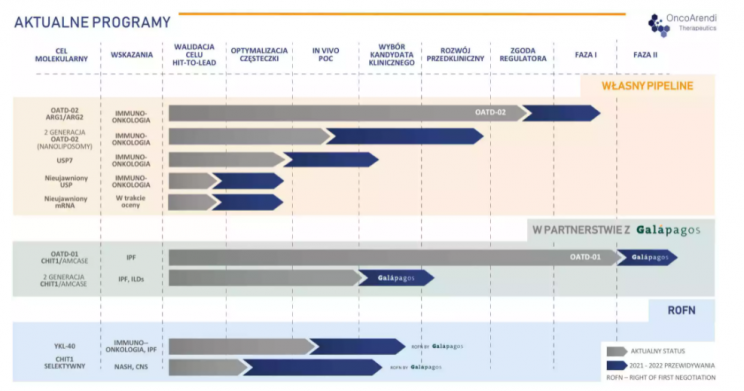

Model biznesowy spółki jest oparty na trzech obszarach: o największym potencjale rozwojym w krótkim horyzoncie, czyli programy badawcze w obszarze immuno-onkologii z OATD-02, które są planowane na pierwszą połowe 2022 roku; drugi filar to prace nad przełomowymi technologiami przyszłości jak małe cząsteczki oddziaływujące z mRNA, które mają szanse zrewolucjonizować leczenie wielu ciężkich i śmiertelnych chorób; trzeci obszar działalności dotyczy umowy o współpracy i licencji wyłącznej z Galapagos NV, na dalszy rozwój podwójnych inhibitorów chitynaz.

W komunikacie 2 listopada, OncoArendi poinformowało o wyborze firmy UAB BIOMAPAS na wykonawcę badania klinicznego I fazy typu „First in Human’ dla związku OATD-02. Zarząd przewiduje, że włączenie pierwszego pacjenta do badania nastąpi w III kwartale 2022 r., a samo badanie będzie trwało od 18 do 24 miesięcy. Trzeba jednak wziąć pod uwagę ryzyko opóźnień z powodu pandemii COVID-19.

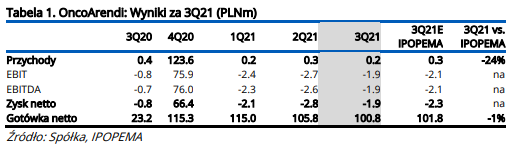

Analityk Ipopema Securitias, Beata Szparaga – Waśniewska, rekomenduje KUPUJ z ceną docelową 55 PLN, czyli z potencjałem na 32% wzrostu. Przychody w 3Q21 były mniej więcej zgodne z konsensusem. W omówieniu wyników za trzeci kwartał 2021 roku, analityczka zaznacza: - Wyniki są zgodne z naszą prognozą, spodziewamy się neutralnej reakcji rynku. Jeśli chodzi o słabe wyniki YKL-40 w modelu IPF to my nie uwzględnialiśmy tego projektu w wycenie. W projekcie GLPG4716/OATD-01 w najbliższym czasie spodziewamy się wyników badań interakcji z nintedanibem i pirfenidonem (planowana data ukończenia: październik 2021) oraz z midazolamem (planowana data ukończenia: listopad 2021). Z kolei w projekcie OATD-02 spodziewamy się rozpoczęcia badań klinicznych w 2022 r. Raport wydano 28 października przy cenie kursu 41,65 PLN.

Analitycy Trigon DM w raporcie z 19 października wznowili wydawanie rekomendacji dla OncoArendi Therapeutics od zalecenia KUPUJ i wyznaczenia 12 miesięcznej ceny docelowej na 56,10 PLN, co daje potencjał wzrostu o 41%

Kurs spółki w tym roku spadł już 20% i znajduje się znacząco poniżej cen docelowych z rekomendacji.

Zobacz także: Elon Musk zapytał użytkowników Twittera w ankiecie czy ma sprzedać 10% swoich akcji Tesli

Ryvu Therapeutics

Ryvu Therapeutics to spółka biotechnologiczna, która rozwija innowacyjne terapie w obszarach nowotworów. Swoje portfolio skupia na nowych celach onkologicznych. Analityk Banku Pekao Biura Maklerskiego, rekomenduje KUPUJ z ceną docelową na poziomie 79,1 PLN co oznacza 35% potencjału wzrostu względem bieżącej ceny rynkowej. - Wyniki Ryvu Therapeutics za 2 kwartał 2021 interpretujemy jako neutralne. Sprzedaż była typowa dla kwartału, w którym nie rozpoznano przychodów z osiągnięcia kamieni milowych. Niewielkie przychody pochodziły z wynajmu pracowników do zewnętrznych projektów oraz najmu. Koszty operacyjne powinny rosnąć w kolejnych kwartałach ze względu na rozwój programu klinicznego RVU120. Zwracamy uwagę na słabe przepływy operacyjne (-28.4 mln zł w 2 kwartale 2021) ze względu na niekorzystną zmianę stanu przychodów przyszłych okresów i rozliczeń międzyokresowych. Niemniej jednak pozycja gotówkowa spółki jest stabilna, Ryvu wykazuje 107,9 mln PLN gotówki netto na koniec półrocza. - zaznacza analityk. Kolejna emisja akcji w perspektywie kilku kwartałów? Ryvu w prezentacji deklaruje, że ma finansowanie do końca 1 kwartału 2023 roku, jednak wydaje się, że po wakacjach 2022 może zacząć szukać finansowania na kolejne lata rozwoju. Raport wydano 28 września przy cenie kursu 58,80 PLN.

Ryzyka jakie wskazuje analiza to niewątpliwie ryzyko niepowodzenia projektu innowacyjnego, które jest naturalną częścią biznesu biotechnologicznego. Analityk zaznacza, że spółka ma małe doświadczenie w prowadzeniu badań przedklinicznych i klinicznych, a to się przekłada na czas trwania badań. Ochrona patentowa leku jest ograniczona czasowo, więc im dłuższa jest rejestracja tym krótszy czas w sprzedaży. Największą jednak przeszkodą dla spółki wynikająca z pandemii COVID19 to spowolnienie rekrutacji nowych pacjentów do badań klinicznych, szczególnie w USA.

Kurs spółki w tym roku wzrósł już 34%, ale mimo to wciąż pozostaje zdecydowanie poniżej poziomu docelowego z wyceny. Ostatnie dni przyniosły dodatkowo dwie pozytywne informacje dla Ryvu Therapeutics. Spółka portfelowa Ryvu Therapeutics czyli Nodthera wprowadziła swój pierwszy projekt do badań klinicznych, a projekt SEL24, który jest rozwijany wraz z partnerem Grupą Mennarini od 2017 roku uzyskał status choroby sierocej.

Captor Therapeutics

Captor to trzecia omówiona spółka w Giełdowym Programie Wsparcia Pokrycia Analitycznego. Analitycy DM Trigon w raporcie 21 października br., rekomendują KUPUJ z ceną docelową 239,8 PLN, czyli ponad 27% potencjału wzrostu.

Szwajcarsko-polska spółka biofarmaceutyczna wyspecjalizowana w rozwoju leków wywołujących celowaną degradację białek, która pracuje w obszarze chorób nowotworowych i autoimmunologicznych dla których obecnie nie ma możliwości leczenia lub są bardzo ograniczone.

Spółka pod koniec listopada opublikuje wyniki za III kwartał br., ale analitycy oczekują neutralnej reakcji rynku na wyniki. Strategia Captora zakłada m.in. rozwój platformy badawczej w celu wyłonienia nowych programów badawczych, rozpoczęcie kolejny faz badań klinicznych dla swoich projektów oraz nawiązanie kolejnych współprac badawczych.

Silny trend zainteresowania Big Pharmy projektami leków rozwijanych w technologii TPD pozytywnie wpływa na wzrost zainteresowania projektami spółki jak CT-01 (rak wątrobowokomórkowy) czy CT-02, który również jest z zakresu ongologii. CT-03 (nowotwory hematologiczne) znajduje się na etapie badań przedklinicznych. Spółka pracuje również nad CT-04, czyli chemotypami w obszarze nowotworu jelita grubego oraz CT-05, czyli prace nad chorobą autoimmunologiczną jak łuszczyca.

Kurs od debiutu w kwietniu wzrósł 10% i wciąż pozostaje zdecydowanie poniżej ceny docelowej z rekomendacji.