Jak zbudować portfel surowcowy, który będzie chronił przed inflacją – radzą analitycy AQR

Surowce są niezbędną częścią portfela inwestora, zapewniając ochronę przed inflacją – przekonują analitycy AQR.

Portfel surowcowy musi być mocno zdywersyfikowany i koniecznie aktywnie zarządzany, w celu łapania mocnych trendów – stwierdzili analitycy firmy inwestycyjnej AQR Yao Hua Ooi, Thomas Maloney oraz Alfie Brixton w raporcie „Building a Better Commodities Portfolio”.

REKLAMA

Czemu surowce są niezbędne w portfolio inwestora

Na początek analitycy AQR przypominają, że surowce cieszyły się wielkim powodzeniem w pierwszej dekadzie lat dwutysięcznych, ale w drugiej poszły w odstawkę, gdyż inflacja spadła niemal do zera. Teraz następuje ich triumfalny powrót. W związku z tym, warto zastanowić się w jaki sposób prawidłowo skonstruować portfel z ich udziałem – przekonują analitycy AQR.

Jak podkreślają analitycy AQR, surowce oferują inwestorom trzy podstawowe zalety:

- Ochronę przed inflacją.

- Dodatnie stopy zwrotu w długim terminie.

- Niską korelację z akcjami i obligacjami.

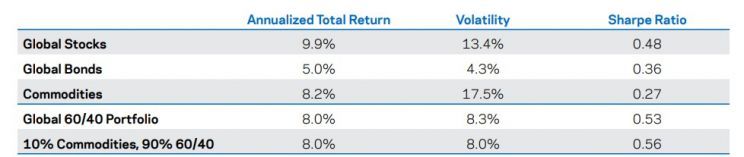

Autorzy raportu podkreślają, że w długim horyzoncie czasowym nie sposób stracić na surowcach. Mało tego, okazują się one generalnie lepszą klasą aktywów, jeśli chodzi o stopę zwrotu, od akcji, obligacji czy portfela 60/40. Problemem podczas inwestowania w surowce z pewnością jest wysoka zmienność, która średniorocznie w latach 1877-2021 wyniosła aż 17,5% i była wyższa, niż w przypadku akcji (13,4%).

Zannualizowane wyniki inwestycyjne dla wybranych klas aktywów (1877-2021)

Źródło: AQR

Dlaczego tak się dzieje? Głównie dlatego, że surowce mają ekspozycję na rozwój gospodarki światowej. Jeśli chodzi o poszczególne rodzaje (kategorie) surowców, to cechują się one różnym stopniem ekspozycji na wzrost gospodarczy, jednak po odpowiednim złożeniu portfela można mieć pewność, że stopień tej ekspozycji będzie znaczący – przekonują analitycy AQR.

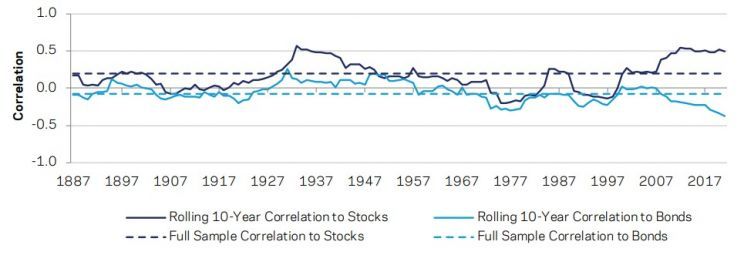

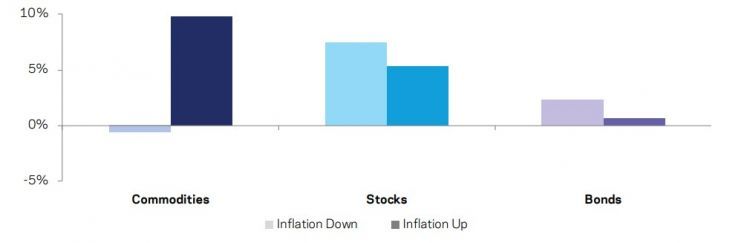

Inną ważną cechą surowców jest niska korelacja z akcjami i obligacjami. Wynika ona z faktu, że cena surowców bierze się głównie z gry podaży i popytu, a w małym stopniu jest uzależniona od tzw. nastrojów rynkowych. Jak zwracają uwagę analitycy AQR, inne aktywa zwyczajowo określane jako anty-inflacyjne, mają o wiele wyższą korelację z akcjami i obligacjami, a chodzi tutaj o private equity, nieruchomości, obligacje indeksowane inflacją. W okresie podwyższonej inflacji o obaw o rosnące ceny, surowce zazwyczaj rosną na cenie, podczas gdy akcje i obligacje niekoniecznie.

Stopień korelacji surowców z akcjami i obligacjami

Źródło: AQR

Przeciętne stopy zwrotu dla surowców, akcji i obligacji w okresach wzrostu i spadku inflacji

Źródło: AQR

Zobacz także: 10 najtańszych wskaźnikowo spółek z indeksu S&P500

Jak skonstruować portfel surowcowy?

W taki razie w jaki sposób skonstruować portfel surowcowy?

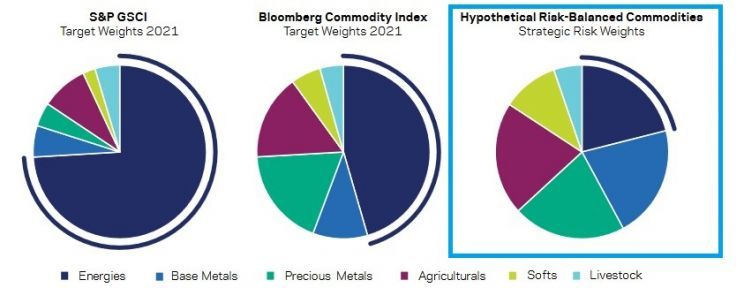

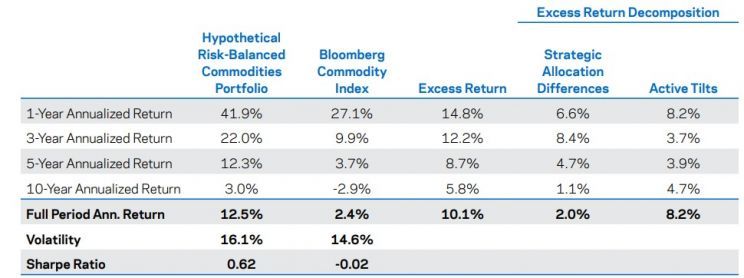

„Surowce są bodajże jedynym rodzajem aktywa, które gwarantują ochronę przed inflacją, a przy tym zysk w długim terminie. W przeszłości inwestorzy przyjmowali ekspozycję na nie głównie przez fundusze indeksowe oparte o S&P GSCI (GSCI) oraz Bloomberg Commodity Index, jednakże te indeksy mają dużą koncentrację sektorową, m.in. na branży energetycznej. Tymczasem poszczególne sektory rynku surowcowego cechują się niską korelacją wobec siebie, w związku z tym portfel balansujący różnego rodzaju ryzyka, z ekspozycją na różne branże surowcowe, ma szansę pokazać dobre zyski ważone ryzykiem. Portfele surowcowe mogą być wzmocnione poprzez aktywne przeważanie, w oparciu o grę popytu i podaży, globalne dane makroekonomiczne, trendy na rynkach towarowych. Wykorzystując to wszystko - czyli brak korelacji między sektorami, aktywne swingi - inwestorzy mogą zarobić znaczące kwoty dzięki przyjęciu ekspozycji na surowce” – stwierdzają analitycy AQR.

To oznacza, że portfel surowcowy musi być zdywersyfikowany, a dodatkowo aktywnie zarządzany. Według analityków AQR, naprawdę solidne zyski inwestor jest w stanie osiągnąć tylko wtedy, jeśli wykorzystuje swingi cenowe i trendy pokazujące się na rynkach surowców. Oraz gdy jego portfel ma bardzo zdrowo zbalansowane ryzyko. Analitycy AQR stworzyli swój własny, wzorcowy portfel i okazało się, że zapewnia on niższą zmienność, szczególnie w okresach rynku niedźwiedzia na surowcach. Oczywiście, portfel risk-balanced to portfel generujący wyższe koszty jego prowadzenia, ale wedle analityków AQR, koniec końców to się inwestorowi opłaca.

Portfel AQR (po prawej) na tle portfeli S&P GSCI oraz Bloomberg Commodity Index

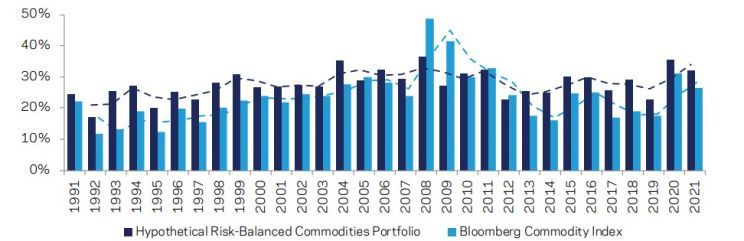

Annualizowana realizowana zmienność – portfel zrównoważony AQR i Bloomberg Commodity Index

Źródło: AQR

Podsumowując, stworzenie portfela surowcowego daje inwestorom możliwość realnej ochrony przed inflacją w długim terminie. Musi on być jednak mocno zdywersyfikowany, czyli mieć zbilansowane ryzyko, oraz koniecznie aktywnie zarządzany – inwestor musi próbować wykorzystywać momentum, trendy (które przecież na surowcach są dość wyraźne i dynamiczne). Ten wysiłek jest wart zachodu, co pokazuje poniższa tabelka, prezentująca wyniki portfela surowcowego stworzonego przez analityków AQR.

Wyniki portfela AQR na tle Bloomberg Commodity Index

Źródło: AQR