Cena złota spada, głównie na skutek wzrostu realnych stóp procentowych

Rentowność amerykańskich obligacji 10-letnich rośnie, dołując cenę złota. Ale to nie jedyny czynnik, który powoduje, że kruszec ma problem z kontynuacją byczego rajdu.

Kurs XAU/USD spadł od zeszłorocznego szczytu już o ponad 20%. Czemu złoto nie drożeje, skoro FED drukuje dolary na potęgę, zadłużenie państw rośnie, podobnie jak oczekiwania inflacyjne? Powodów jest kilka, a najważniejszym jest wzrost realnych stóp procentowych w USA, liczonych jako rentowność 10-letnich obligacji skarbowych minus stopa inflacji CPI r/r.

REKLAMA

XAU/USD - AT

Źródło: FXStreet

Czasami inwestorzy wolą obligacje od złota

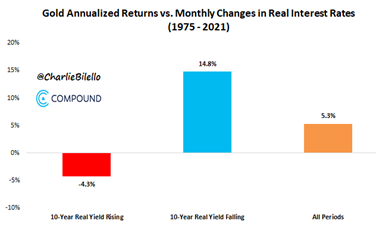

Od 1975 roku, odkąd pojawiły się kontrakty na żółty kruszec, istnieje odwrotna korelacja między notowaniami ceny złota a realnymi stopami procentowymi w USA – zwrócił uwagę Charlie Bilello, szef firmy inwestycyjnej Compound Capital Advisors. W okresach wzrostu realnych stóp złoto notuje średnioroczną stopę zwrotu na poziomie -4,3%, a gdy realne stopy spadają – złoto rośnie o średnio +14,8% rocznie.

Średnioroczne stopy zwrotu z inwestycji w złoto na tle realnych stóp w USA

Ale czemu tak się dzieje? Bilello wyjaśnia: „Rosnące realne stopy są problematyczne dla złota, ponieważ wtedy rośnie koszt posiadania metalu. Złoto nie płaci dywidend ani kuponów, więc jest mniej atrakcyjne w sytuacji, gdy zyskują na cenie wolne od ryzyka obligacje skarbowe” – tłumaczy Bilello.

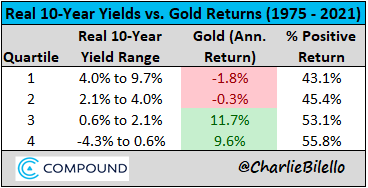

Zachowanie złota na tle dochodowości amerykańskich 10-latek

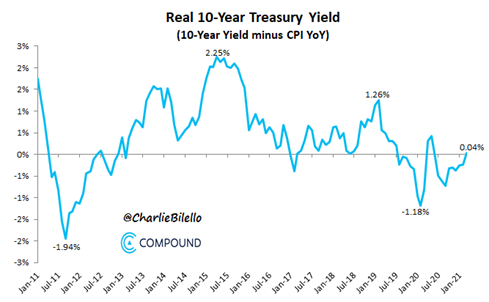

Obecnie sytuacja jest taka, że realna stopa w USA jest niska, ale rośnie. Ten trend trwa od sierpnia 2020 roku, czyli od kiedy złoto zrobiło historyczny szczyt cenowy. Wcześniej realne stopy dynamicznie spadały, co było idealnym środowiskiem dla złota.

Realna stopa w USA – 10 lat

Co musi się stać, aby realne stopy w USA zaczęły spadać? Albo Fed musi zbić rentowność z dłuższego końca krzywej (kontrola krzywej dochodowości, YCC), albo inflacja musi przyspieszyć. W takich warunkach złoto znów zaczęłoby świecić swoim znanym od wieków blaskiem.

Zobacz także: Banki coraz poważniej rozważają opłaty za lokaty bankowe, bo przez COVID rekordowo dużo oszczędzamy

Bitcoin konkurencją, popyt ze strony bankierów i jubilerów nikły

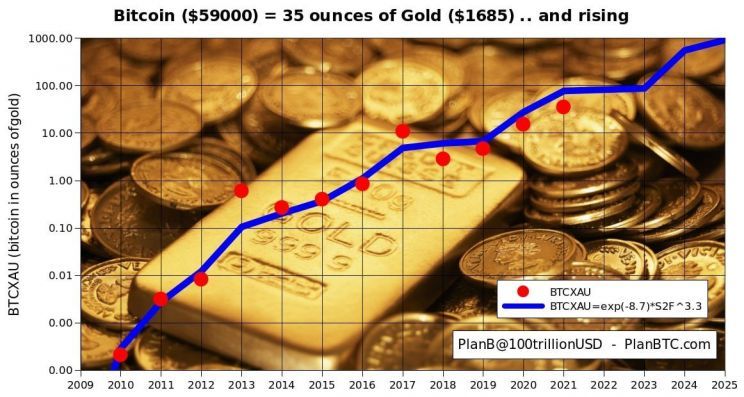

Istnieją także i inne czynniki, które biją obecnie w wycenę złota. Niektórzy eksperci przekonują, że złoto traci popularność na rzecz bitcoina i że może na stałe stracić status „bezpiecznej przystani” na rzecz „cyfrowego złota”. Po sieci krąży nawet specjalny model wyceny BTC w uncjach złota, autorstwa holenderskiego inwestora kryptowalutowego o pseudonimie Plan B.

Jednak eksperci z rynku złota przekonują, że to nadinterpretacja. Złoto zawsze przeżywa trudny okres, gdy rentowności amerykańskich 10-latek idą w górę – przekonuje Mark Valek.

Bitcoiners are vastly overestimating the effect of #Bitcoin on the #Gold price. Gold is being sold mainly because of rising yields, just as 2013 and 2016. pic.twitter.com/CqTAdae9L6

— Marrrk J. Valek (@MarkValek) March 31, 2021

Są też inne czynniki, które obniżają cenę złota. Popyt ze strony branży jubilerskiej wciąż nie odbudował się po pandemii (spadł w 2020 roku o około 40% r/r – mówią szacunki ekspertów), a zmalał znacznie popyt ze strony banków centralnych – wskazali ostatnio analitycy Bank of America. W IV kwartale 2020 roku banki centralne kupiły 44,8 ton kruszcu, podczas gdy w analogicznym okresie 2019 roku nabyły 140 ton.

„Dla zwolenników analizy technicznej, ostatnie zachowanie złota daje wiele negatywnych sygnałów w krótkim terminie, z drugiej strony kontrariańskie podejście sugeruje, że przesilenie jest już blisko” – uważa Patryk Pyka z Domu Inwestycyjnego Xelion. „Z fundamentalnego punktu widzenia popytu na kruszec nie powinno w przyszłości zabraknąć. Z dużym prawdopodobieństwem należy spodziewać się, że w ramach akcji dedolaryzacji znaczna grupa banków centralnych powróci do skupowania złota w celu dywersyfikacji swoich rezerw. Dodając do tego efekt poprawiającej się sytuacji w sektorze jubilerskim, którego pierwsze oznaki pojawiły się już w Azji, niższy popyt ze strony funduszy ETF potencjalnie mógłby zostać zrekompensowany przez dwa wspomniane obszary. Natomiast jeżeli chodzi o kwestie podażowe - w tym przypadku sytuacja pozostaje niezmieniona już od kilku lat. Efekt ograniczonych zasobów surowca działa jeszcze bardziej przy niższych cenach ze względu na tak zwany czynnik life of mine, który w praktyce pozwala zachowywać w działalności kopalń odpowiednią relację pomiędzy ceną a opłacalnością wydobycia” – przekonuje ekspert.

Wspomniany już Mark Valek zachęca, by być chciwym, gdy inni się boją. Obecnie wielu straciło już wiarę w złoto, więc to chyba dobry moment na zakupy.

Be greedy when others are fearful.#Gold.

— Marrrk J. Valek (@MarkValek) March 31, 2021