Złoto i srebro odbijają od ważnych wsparć, podobnie jak akcje złotych i srebrnych spółek

Czy w końcu złoto, srebro i akcje złotych i srebrnych spółek wydostaną się z ponad rocznej konsolidacji? Wiele na to wskazuje.

W trakcie ostatnich 12 miesięcy złoto okazało się jedną z najbardziej rozczarowujących inwestycji. Tkwi w męczącej konsolidacji, tracąc w tym okresie -6,5% (denominowane w USD). Podobnie jest ze srebrem, bo kurs XAG/USD w ciągu roku spadł o -10%. Szlachetne kruszce zachowują się tak mimo relatywnie wysokiej inflacji, rozczarowując wielu inwestorów.

REKLAMA

Jednak zaczynają pojawiać się pierwsze sygnały, które mogą dawać nadzieję na zakończenie męczącej konsolidacji. Kursy metali szlachetnych oraz ETFów grupujących złote i srebrne spółki odbiły w ostatnich dniach od ważnych wsparć, a jedną z przyczyn jest słabnący impet dolara.

Pojawia się zieleń na złocie i srebrze

Gdy popatrzymy na wykresy złota, srebra i funduszy ETF grupujących akcje złotych i srebrnych spółek (czyli głównie kopalń), zobaczymy, że podczas ostatnich sesji odbiły one od ważnych wsparć. Na przykład notowania VanEck Vectors Gold Miners ETF (GDX) – funduszu w skład którego wchodzą akcje dużych złotych spółek - odbiły się od wsparcia w okolicach 31 USD, które wizytowane było ostatnio na początku marca.

Notowania VanEck Vectors Gold Miners ETF

Źródło: FinViz.com

Można też uznać, że broni się wsparcie w okolicach 13 USD na wykresie ETFMG Prime Junior Silver Miners ETF. Jest to fundusz przyjmujący ekspozycję na akcje małych kopalni srebra.

Notowania ETFMG Prime Junior Silver Miners ETF

Źródło: FinViz.com

Jako bardzo obiecującą obecną sytuację na metalach postrzegają analitycy. Traderka Julia Cordova węszy nawet nadchodzący silver squeeze, czyli ucieczkę szortujących wobec mającego nadejść dynamicznego skoku ceny srebra.

#Silver is going for a 4hr breakout here and if it holds the pink pivot, we'll see a beautiful McSqueezy. pic.twitter.com/xBvLR0zp1h

— Julia Cordova (@CordovaTrades) August 24, 2021

No i przede wszystkim złoto, znów rozbudza wyobraźnię, utrzymując się powyżej 1 800 USD za uncję.

$GOLD 2h

— Graddhy - Commodities TA+Cycles (@graddhybpc) August 24, 2021

We got the expected break above 1800 and it is holding above today.

At the service, we were watching this stylish 2h triangle/flag. As most triangles in a strong upmove are continuation patterns, we expected this one to break upwards, and so it did. pic.twitter.com/VwXE2lcTlF

Czemu te klasy aktywów miałyby zacząć odbijać na północ właśnie teraz, tuż przed rozpoczęciem konferencji w Jackson Hole, podczas której szef Fed Jerome Powell może potwierdzić rozpoczęcie taperingu, czyli ograniczania skupu aktywów, a więc zacieśniania polityki pieniężnej?

Zdaniem Davida Huntera, makroekonomisty i prognosty z ponad 40-letnim doświadczeniem rynkowym, rynek w ostatnich tygodniach „kupił” właśnie taką narrację – że Fed będzie zacieśniał politykę pieniężną. Według Huntera, nic takiego nie będzie miało miejsca, w dodatku wzrost gospodarczy przyspieszy, a wraz z nim pojawią się znów wyższe odczyty inflacji i powrócą obawy z nią związane. Jego zdaniem, to sprawi, że obligacje i dolar amerykański zaczną tanieć, a surowce denominowane w USD zaczną drożeć. Hunter w swoich tweetach podkreśla, że większość inwestorów ma pozycje na spadek ceny surowców oraz na umocnienie się USD, więc to jest doskonałe środowisko do tego, by rynek zmienił kierunek.

As happens often,investors are stuck on a false narrative Fed will taper in Sept & it means USD up,metals down,market down & ultimately economy down.These consensus false narratives typically precede big reversals & will here.USD to 85,gold to $2500,silver to $45-$50,S&P to 5000+

— David Hunter (@DaveHcontrarian) August 20, 2021

Zobacz także: Złoto i srebro zawodzą. Po rocznej konsolidacji metale szlachetne przeżyły flash crash

W bardzo długim terminie złoto chroni przed inflacją, w krótkim różnie to bywa

Pamiętajmy jednak, że złoto wcale nie jest idealnym zabezpieczeniem przed inflacją. Złoto świetnie chroni wartość kapitału w długim terminie, ale nie chroni go idealnie przed inflacją. Są aktywa, które lepiej chronią kapitał przed inflacją. Przypomniał o tym niedawno analityk Mark Hulbert na łamach The Wall Street Journal, w tekście z okazji 50 rocznicy zakończenia wymienialności dolara na złoto przez prezydenta USA Richarda Nixona.

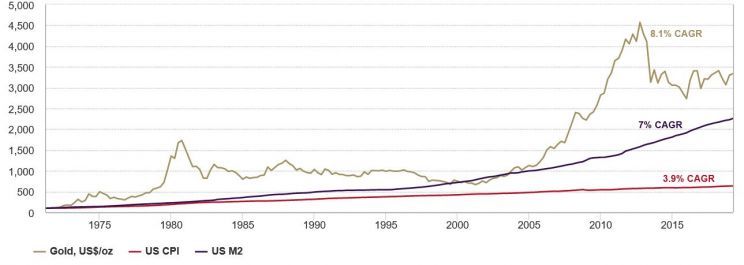

„Powszechna jest wiara w to, że złoto chroni przed inflacją. Ale ta wiara nie jest wspierana przez dane. Gdyby złoto chroniło kapitał przed inflacją to relacja jego ceny do inflacji CPI byłaby stała na przestrzeni lat, a tak nie jest, bo w ciągu ostatnich 50 lat ta relacja wahała się między 1 a 8,4. Złoto jest w długim okresie dobrą ochroną przed inflacją, ale nie jest nią przez cały czas – wynika z badań profesora Duke University Campbella Harveya oraz Claude’a Erb’a, byłego zarządzającego TCW Group. Z ich analizy wynika, że w okresie 100 lat złoto bardzo dobrze przechowuje wartość kapitału i jego siłę nabywczą, jednakże w pewnych wybranych okresach może nie pełnić funkcji tarczy antyinflacyjnej, ze względu na fluktuację ceny. Co więcej, warto sobie zdać sprawę, że złoto obecnie jest dość drogie, a relacja ceny uncji do CPI wynosi 6,5, tymczasem średnia 50-letnia to 3,6” – tłumaczy Hulbert.

Cena uncji złota na tle inflacji CPI i podaży pieniądza M2 w USA

Źródło: World Gold Council