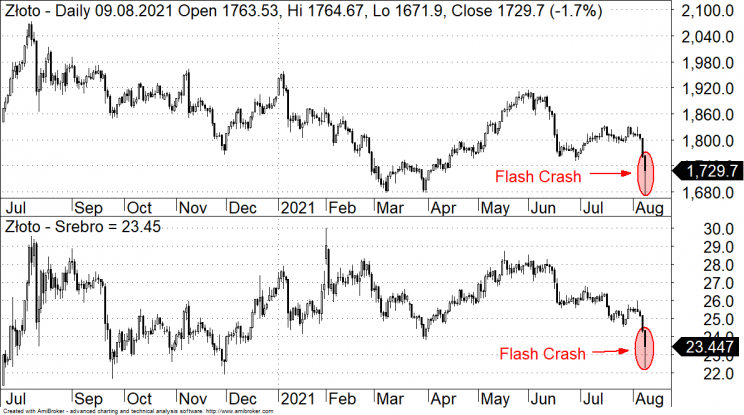

Złoto i srebro zawodzą. Po rocznej konsolidacji metale szlachetne przeżyły flash crash

Czy męcząca roczna konsolidacja na złocie i srebrze zakończyła się błyskawicznym krachem. Na to wygląda – uważa tak wielu ekspertów.

W nocy z niedzieli na poniedziałek doszło do błyskawicznego krachu na metalach szlachetnych. Od piątkowego popołudnia do poniedziałkowego otwarcia handlu cena złota spadła o blisko 7%, a srebro potaniało o 11%. W pewnym momencie uncja XAU kosztowała 1671 USD i była najtańsza od czerwca 2020 roku.

REKLAMA

Generalnie, zachowanie złota i srebra w ciągu ostatniego roku jest bardzo rozczarowujące. Inflacja jest relatywnie wysoka, w niektórych krajach jest najwyższa od dekad (np. Niemcy), a mimo to metale szlachetne tkwią w konsolidacji. W ciągu 12 miesięcy kurs XAU/USD poszedł w dół o -14%, a kurs XAG/USD o -18%.

Notowania złota (góra) i srebra (dół)

Metale szlachetne rozczarowują jako inwestycja, mimo wysokiej inflacji

Złoto bardzo rozczarowuje jako „store of value”. W ciągu ostatnich 12 miesięcy bitcoin podrożał o 286% i to na niego coraz częściej wskazuje się jako na „cyfrowe złoto”, które może zacząć odsysać kapitał z rynku żółtego kruszcu. Ba, złoto w ciągu ostatniego roku wypada bardzo blado nawet na tle S&P500 (+32%), oraz większości innych surowców… (np. ropa w tym czasie podrożała o +44%).

2021 Returns...

— Charlie Bilello (@charliebilello) August 7, 2021

Dogecoin $DOGE: +4,883%$AMC: +1,442%

GameStop $GME: +706%

Ethereum $ETH: +329%

Moderna $MRNA: +296%

Oil $USO: +44%

Bitcoin $BTC: +42%

S&P $SPY: +19%

Nasdaq 100 $QQQ: +18%

Tesla $TSLA: -1%

Bonds $AGG: -1%

Gold $GLD: -8%

China $FXI: -13%

China Internet $KWEB: -37%

Eksperci wskazują, że rośnie rozdźwięk między realnym oprocentowaniem 10-latek amerykańskich a ceną złota. Zazwyczaj jest ono odwrotnie skorelowane, tymczasem ostatnio zupełnie nie reaguje na spadek oprocentowania…

Even though real #yields have risen a bit in recent days, the current gap between the 10-year US Treasury Real Yield and #gold looms large. pic.twitter.com/M1nWn1WQwF

— jeroen blokland (@jsblokland) August 9, 2021

Warto zaznaczyć, że metale szlachetne zachowywały się bardzo słabo już od początku czerwca, gdy Fed zasugerował, iż podwyżki stóp w USA mogą zacząć się szybciej, niż mogło się wydawać. Podwyżki stóp oznaczałyby oczywiście silniejszego dolara, co oznacza, że surowce denominowane w tej walucie taniałyby.

Poza tym, pod koniec ub. tygodnia pojawiły się dane z amerykańskiego rynku pracy, które okazały się lepsze od oczekiwań. Liczba nowych stanowisk w lipcu wzrosła o 943 tys. (najwięcej od 11 miesięcy), a stopa bezrobocia spadła do 5,4%. To spotęgowało obawy, że Rezerwa Federalna zacznie zacieśnianie polityki pieniężnej rzeczywiście o wiele wcześniej, niż do tej pory oczekiwano.

#Silver tumbles as much as 7%, #Gold as much as 4% as traders wake up to strong US payroll numbers. Gold/Silver ratio is now at 72.8. pic.twitter.com/BDn1ONlOKG

— Holger Zschaepitz (@SchuIdensuhner) August 9, 2021

Zobacz także: „Grzeszne” akcje to zawsze była dobra inwestycja - czy moda na ESG to zmieni?

Punkt zwrotny na złocie i srebrze?

Jak eksperci komentują rozczarowujące zachowanie metali szlachetnych oraz flash crash? Daniel Kostecki, główny analityk Conotoxia, wskazuje, że krach nastąpił ze względu na intensywną realizację obronnych zleceń rynkowych typu stop loss. „Oznacza to, że inwestorzy, którzy wcześniej posiadali pozycje na kontraktach terminowych na wzrost cen złota, bronili tych pozycji stop lossami, których aktywacja spowodowała zamykanie pozycji długich, co miało wywołać lawinę zleceń przy małej płynności rynku. To z kolei, jak się obecnie wydaje, skończyło się gwałtowną wyprzedażą złota i srebra oraz pojawieniem się okazji kupna po atrakcyjnych cenach, stąd być może tak szybkie odbicie w notowaniach. Jeśli zatem rynek złota i srebra został oczyszczony z części pozycji, a z kolei grający na spadki cen dostali bardzo dobre warunki do zrealizowania swoich transakcji, to być może pojawi się istotny punkt zwrotu w notowaniach” – wskazuje Kostecki. Jego zdaniem, metale nie mogą jednak kontynuować spadków w kolejnych dniach, by można było krach traktować jako lokalny dołek.

Podobną opinię prezentuje John Reade, główny strateg Światowej Rady Złota. Według niego, flash crash na złocie to był wynik likwidacji wielkich pozycji spekulacyjnych na złocie „papierowym”.

Looking at the Comex futures price of #gold during today's plunge, volumes were high (for the less liquid time of the day).

— John Reade (@JReade_WGC) August 9, 2021

The Comex low of $1677/oz was much below the OTC low reported by Bloomberg, suggesting that Comex futures liquidation was behind the quick move lower. pic.twitter.com/JoLuZqIOs7

Znany analityk rynku metali szlachetnych David Brady uważa, że banki inwestycyjne chciały wyskoczyć z szortów na złocie i srebrze, zanim w tym tygodniu pokaże się odczyt inflacji w USA (środa, 14:30 polskiego czasu).

Bullion Banks have been hammering #Gold down since the June 1 peak of 1920. Why? Because they were significantly short Gold and to a lesser extent #Silver. They seem to be in an even greater rush since Friday's dump. Why the urgency? Perhaps it's what's coming next week? 1/2 https://t.co/RoqPYunD60

— David Brady (@GlobalProTrader) August 9, 2021

Bycze prognozy dla złota podtrzymuje znany analityk makroekonomiczny David Hunter. Według niego, Fed nie zdecyduje się na zacieśnianie polityki pieniężnej, za to dopuści wysoką inflację. Jego zdaniem, złoto i srebro uwzględniło w cenach tapering, którego nie będzie, a nie uwzględniło wysokiej inflacji, która się pojawi.

Gold & silver remain poised for big upside in the coming mos.Both metals bottomed in March & have spent the past 4 mos backing & filling,further discouraging frustrated investors.They're now ready to emerge from this consolidation & make a big run. Gold to $2500 & silver to $50.

— David Hunter (@DaveHcontrarian) August 1, 2021

Jeśli więc ktoś zgadza się z logiką Huntera czy Brady’ego, obecnie – po długiej konsolidacji i krachu – mamy idealny moment do zajmowania pozycji długich na złocie i srebrze.