Bańka spekulacyjna na spółkach technologicznych znowu rośnie, bo fundamenty nie uzasadniają wysokich wycen - kwartalny raport Saxo Bank

Główni ekonomiści w Saxo Banku oceniają, że obecny obraz rynku nie pasuje do fundamentów i widzą ryzyko powstania bańki inwestycyjnej. Wynika ono z trzech głównych powodów: mini-kryzysu bankowego, problemów z przekroczeniem długu publicznego oraz ogromnych wzrostów spółek technologicznych.

REKLAMA

Analitycy z Saxo Banku opublikowali cokwartalny raport, prezentujący ich poglądy i prognozy dotyczące głównych ekonomicznych tematów na 3 kwartał tego roku. Ogólnej oceny rynku i jego aktualnej sytuacji dokonał Steen Jakobsen, główny dyrektor ds. inwestycji.

Odejście od typowej polityki pieniężnej

W książkowym podejściu do zarządzania stopą procentową, banki centralne powinny zareagować podniesieniem jej w odpowiedzi na wysoką inflację, łatwą dostępność kredytów i nasycony rynek pracy. Wszystkie te zjawiska widać obecnie w gospodarce. Celem zacieśniania polityki pieniężnej jest ochłodzenie gospodarki i uniknięcie przegrzania rynku, które często może nieść za sobą większe szkody niż recesja.

Jednak po kryzysie z 2008 roku, banki centralne zaczęły dużo ostrożniej podchodzić do potencjalnego wywoływania recesji i tym samym nie są już tak chętne do szybkiego podnoszenia stóp procentowych, co widzieliśmy praktycznie na całym świecie w ciągu ostatnich lat.

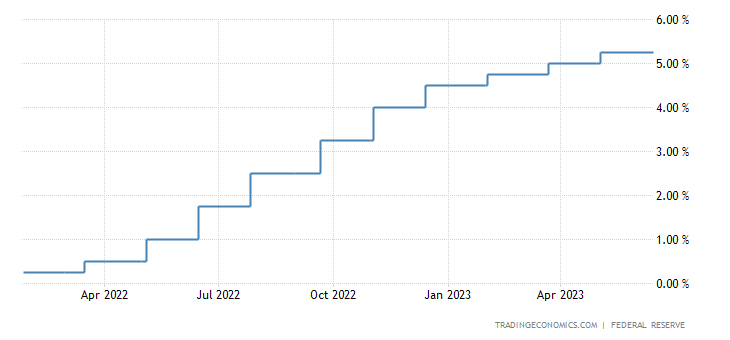

Podobnie sytuacja wygląda za oceanem, gdzie teraz rynek wycenia reakcje Fedu jako wystarczającą na warunki panujące w gospodarce. Jednakże historyczne analizy pokazują, że wysokość stopy procentowej ustalonej przez Fed powinna przynajmniej równać się z nominalnym wzrostem PKB, jeśli celem polityki jest ochłodzenie gospodarki. Taka wysokość powinna poradzić sobie zarówno z inflacją jak i przegrzanym rynkiem pracy.

Natomiast wstępne dane za 1Q pokazują, że PKB Stanów Zjednoczonych wzrosło nominalnie o 7,2%, natomiast stopa procentowa wynosi 5,25%. Wyraźna różnica między tymi wartościami, zdaniem ekonomistów Saxo Banku, oznacza, że politykę Fedu można nazwać co najwyżej neutralną, natomiast na pewno nie można jej przypisać restrykcyjnego charakteru.

Stopa procentowa w Stanach Zjednoczonych

Napływ odłożonego popytu

Analitycy porównują obecną sytuację gospodarki do rzeki, która została na chwilę zatamowana. Przeszkodami na jej drodze była najpierw pandemia COVID-19, potem problemy z łańcuchem dostaw, aż wreszcie wybuch wojny w Ukrainie.

Poradzenie sobie z tymi zjawiskami będzie podobne do usunięcia tam z koryta rzeki. Gospodarka znów odbuduje swoje wysokie tempo wzrostu, a co za tym idzie znów stworzy wysoką inflację. Tym samym, zdaniem analityków, możemy spodziewać się, że nie dojdzie do głębokiej recesji wzmocnionej kryzysem na rynku nieruchomości.

Pompowanie bańki spekulacyjnej

Chociaż brak recesji jest dobrą informacją, to jednak będzie miało to swoje konsekwencje w postaci utrzymania się w dłuższej perspektywie otoczenia wysokich stóp procentowych. To właśnie ten warunek, zdaniem ekonomistów Saxo Banku, zapewni gospodarce uniknięcie recesji.

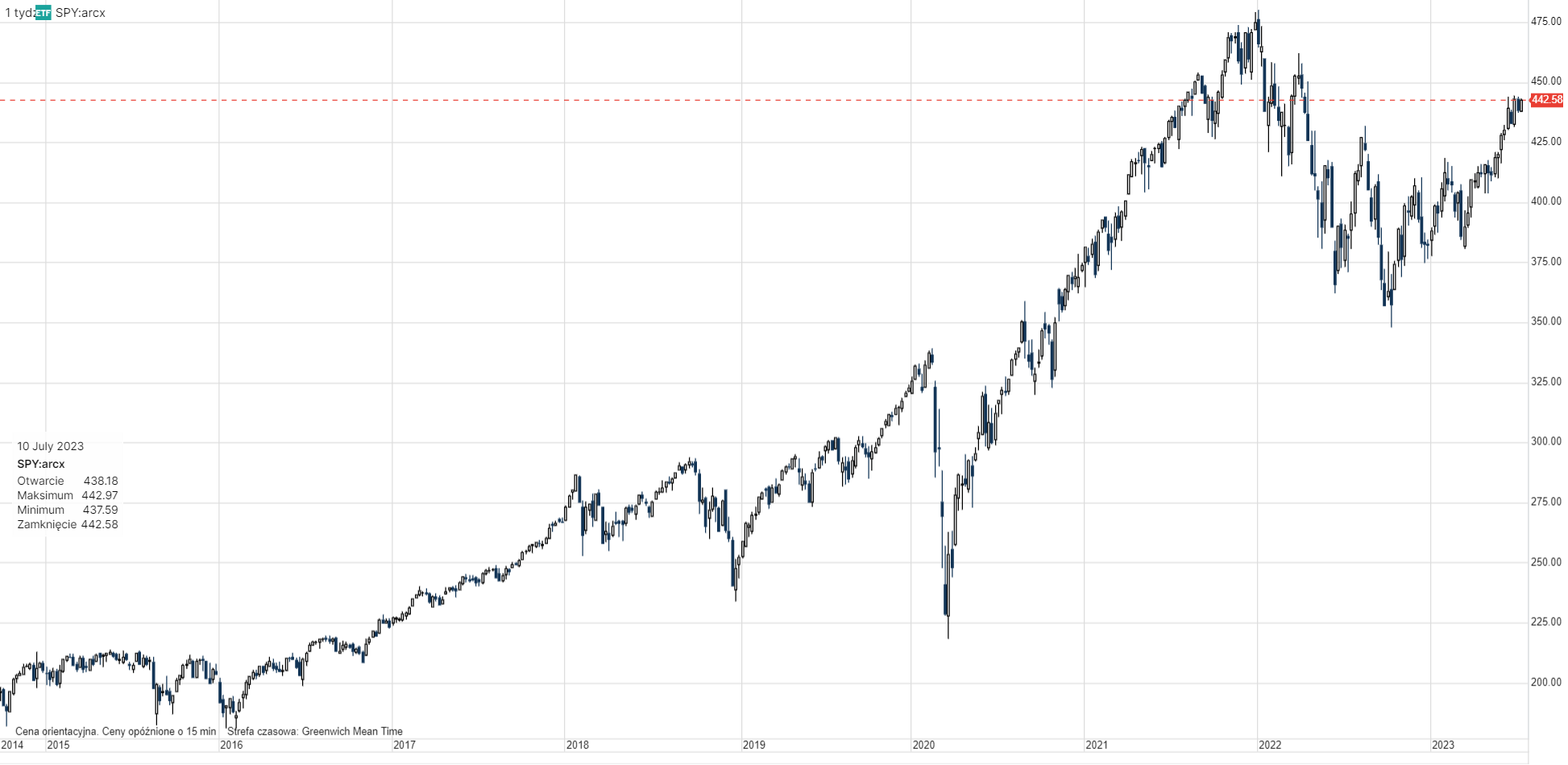

Jednakże, obecne wyceny rynkowe zdają się takiego scenariusza nie prezentować. Przedłużenie się otoczenia wysokich stóp procentowych powinno skutkować obniżeniem się wycen na rynkach ze względu na niższą wartość potencjalnych przepływów pieniężnych generowanych przez spółki. Natomiast obecnie na rynku mamy do czynienia ze zbliżaniem się do najwyższych wartości w historii (m.in. indeksu S&P 500).

Pędzące wyceny są spowodowane, w ocenie analityków, trzema głównymi czynnikami. Mini-kryzys bankowy, zapoczątkowany przez upadek SVB, oraz problemy z podniesieniem ograniczenia poziomu zadłużenia spowodowały zastrzyk płynności wynikający z procedury QE w wysokości ponad 1 bln USD.

Trzecim czynnikiem jest widoczny obecnie ogromny popyt na akcje spółek technologicznych połączonych z rozwojem sztucznej inteligencji.

Wszystkie te sygnały, zdaniem analityków z Saxo Banku, sugerują ciężką drugą połowę 2023 r. Wysokie wyceny wymagają świetnych wyników potrzebnych do podtrzymania mocnego popytu na akcje i choć nikt nie jest w stanie przewidzieć, w którą stronę ruszą indeksy, to w świetle obecnych danych wysokie wyceny nie są podparte odpowiednimi fundamentami.

Notowania S&P 500