Spekulacyjne ruchy na rynku obligacji. FED otwiera drzwi do obniżek stóp procentowych

Najnowsze wystąpienie przedstawicieli FEDu nastawiło rynek na luźniejszy scenariusz dalszego kierunku prowadzenia polityki monetarnej w USA. Wszystko wskazuje na to, że inflacja nie będzie musiała nawet spaść do poziomu celu inflacyjnego, by FED zdecydował się na obniżki stóp, co nie pozostaje bez wpływu na rynek.

REKLAMA

Obligacje oferują inwestorom w tym roku prawdziwy roller-coaster. Po październikowym odbiciu się od poziomu 5%, rentowność 10 letnich obligacji USA zaczęła trend spadkowy i obecnie waha się w granicach 4,33%. Choć wygląda to na odwrócenie trendu, analitycy z Saxo Banku zwracają uwagę na kilka czynników, które mogą wciąż spowodować powrót do szczytowych wartości.

Zobacz także: Dick’s Sporting Goods powraca na optymistyczne tory. Mocne wyniki za 3 kwartał powodują wzrost prognoz na cały rok

Wystąpienie Wallera nastawia rynek optymistycznie

W swoim najnowszym wystąpieniu członek FED Chris Waller wypowiedział się odnośnie dalszych planów co do polityki monetarnej. Z jego wypowiedzi można wywnioskować ciekawy zwrot w podejściu do prowadzonej polityki. Celem inflacyjnym FEDu jest doprowadzenie wzrostu cen do poziomu ok. 2%, natomiast wystąpienie Wallera sugeruje, że potencjalne obniżki stóp procentowych mogą pojawić się jeszcze za nim ten poziom zostanie osiągnięty.

Przedstawiciel FEDu zapowiedział, że jeśli inflacja utrzyma się w trendzie spadkowym przez najbliższe kilka miesięcy (choć nie sprecyzował ile dokładnie), będzie to stanowić jego zdaniem wystarczający sygnał, że inflacja faktycznie trwale się osłabiła. To natomiast będzie jasny sygnał do rozpoczęcia obniżki stóp procentowych.

Taka polityka otwiera możliwości do mocniejszych spadków rentowności obligacji. Wynika z niej bowiem, że bardziej prawdopodobny jest scenariusz, iż prędzej FED zdecyduje się obniżyć stopy, niż je podwyższyć.

Zobacz także: Michael Burry notuje straty i wycofuje się z gry na spadek S&P500

Techniczny obraz rentowności 10-letnich obligacji

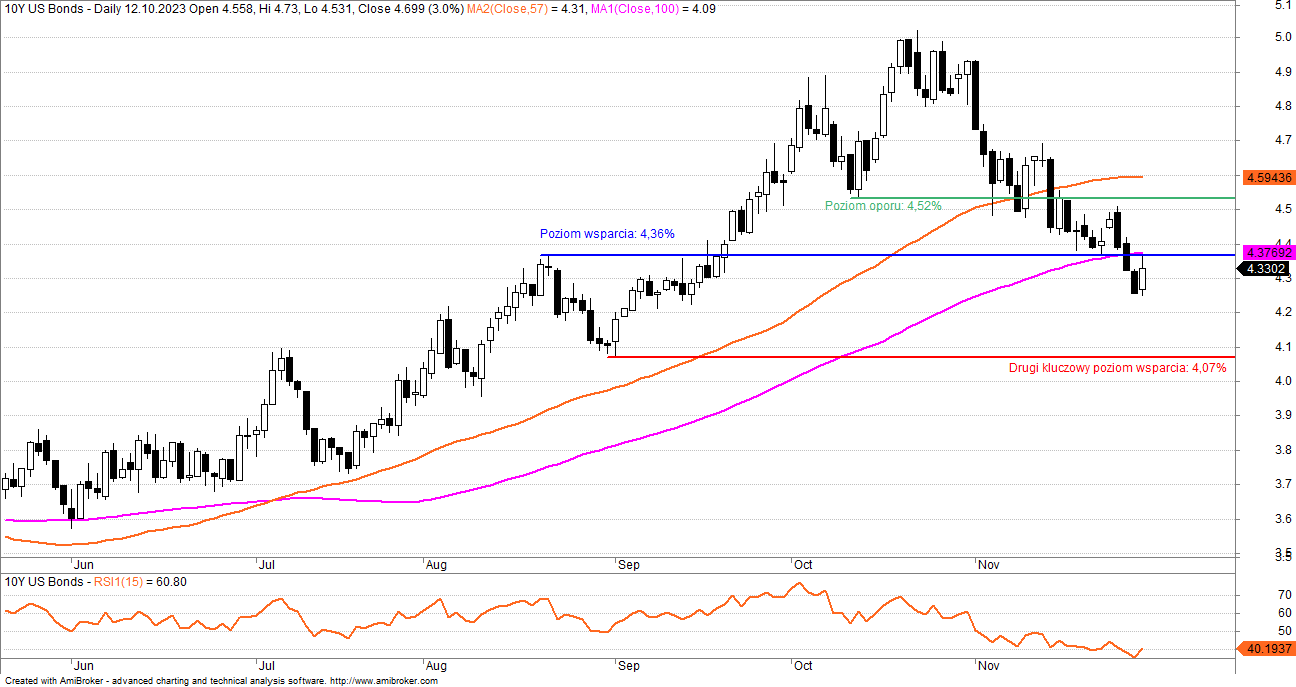

Zmianę nastawienia rynku potwierdza techniczna analiza wykresu rentowności 10-letnich obligacji. Rentowność właśnie po raz pierwszy od maja tego roku przebiła od góry poziom 100-dniowej średniej i obecnie znajduje się poniżej tego poziomu.

Co więcej 28.11 wykres przebił też pierwszy istotny poziom wsparcia wynoszący 4,36%. To, w połączeniu z RSI wahającym się w okolicach 40 sugeruje utrwalenie się obecnego trendu. Następny kluczowy poziom wsparcia wynosi 4,07%.

Aby móc mówić o powrocie do trendu wzrostowego, koniecznym będzie przebicie przez wykres rentowności poziomu oporu wynoszącego 4,52%, co tworzy jasne ograniczenia korytarza, w jakim będzie się obecnie poruszać wykres, jeżeli wejdzie on w trend boczny.

Zobacz także: Berkshire Hathaway po śmierci Charliego Mungera. Jak będzie działać firma bez partnera Warrena Buffetta

Spekulacyjne podstawy ostatnich spadków

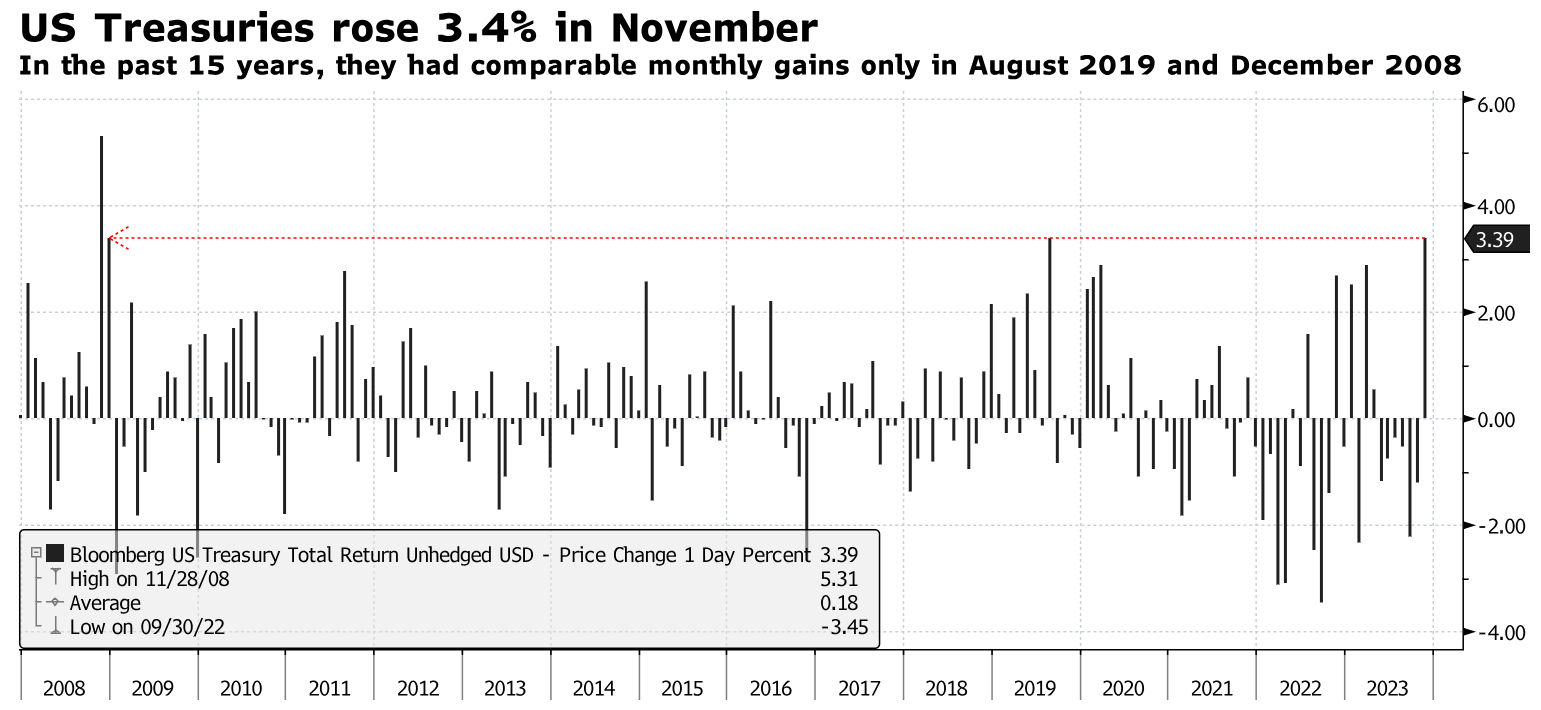

Ceny obligacji wzrosły w listopadzie o 3,4%. To największy miesięczny wzrost (a co za tym idzie spadek rentowności) od sierpnia 2019 r., kiedy to FED zdecydował się na obniżki stóp procentowych. Wcześniej tak mocny miesięczny wzrost odnotowano w grudniu 2008 r. podczas globalnego kryzysu finansowego.

To, co odróżnia wzrosty z 2008 r. i 2019 r. od tych z listopada, to fundamenty za nimi stojące. W obu przypadkach z przeszłości spadek rentowności wynikał z obniżek stóp procentowych. Natomiast teraz mamy do czynienia jedynie ze spekulacyjnym podejściem inwestorów.

Rynek obecnie zakłada, że inflacja osłabnie, a wyceny kontraktów terminowych sugerują, że inwestorzy przewidują cztery obniżki stóp procentowych w 2024 r. i trzy w 2025 r. Na razie jednak z wystąpień przedstawicieli FEDu wynika, że bardziej prawdopodobny scenariusz to dwie obniżki w 2024 r. oraz pięć w 2025 r.

Jeżeli FED zmieni narrację i zdecyduje się przenieść część obniżek z 2025 r. na 2024 r. to będzie to kolejny impuls do wzrostu cen obligacji i obniżki rentowności. Jednakże należy pamiętać, że obecny trend jest wynikiem spekulacji inwestorów odnośnie przyszłości. Jego trwałość zależy przede wszystkim od danych makroekonomicznych, a nawet najmniejsze odchylenie inflacji powyżej oczekiwań rynkowych może załamać trwające wzrosty cen i powrócić do trendów z początku tego roku.

Co więcej analitycy z Saxo Banku podkreślają, że obecnie wyzwania polityki fiskalnej również mogą stanowić opór pod utrzymanie się trendu spadku rentowności. Ciągłe zapotrzebowanie w 2024 r. na dalsze zadłużanie państwa będzie stanowić mocną przeciwwagę do popytu ze strony inwestorów, co może skutkować osłabieniem tempa wzrostu cen obligacji.

Z tych względów ciężko uważać obecny trend za stabilny, a to oznacza, że przyszłość obligacji dalej stoi pod poważnym znakiem zapytania, a inwestorzy chcący wskoczyć w obecny kierunek rynku muszą pamiętać, że stoi za nim jedynie spekulacja rynku, a nie solidne fundamenty.