Fundusze hedgingowe przegrywają z rynkiem. Wyniki w pierwszej połowie 2023 r. mocno rozczarowały

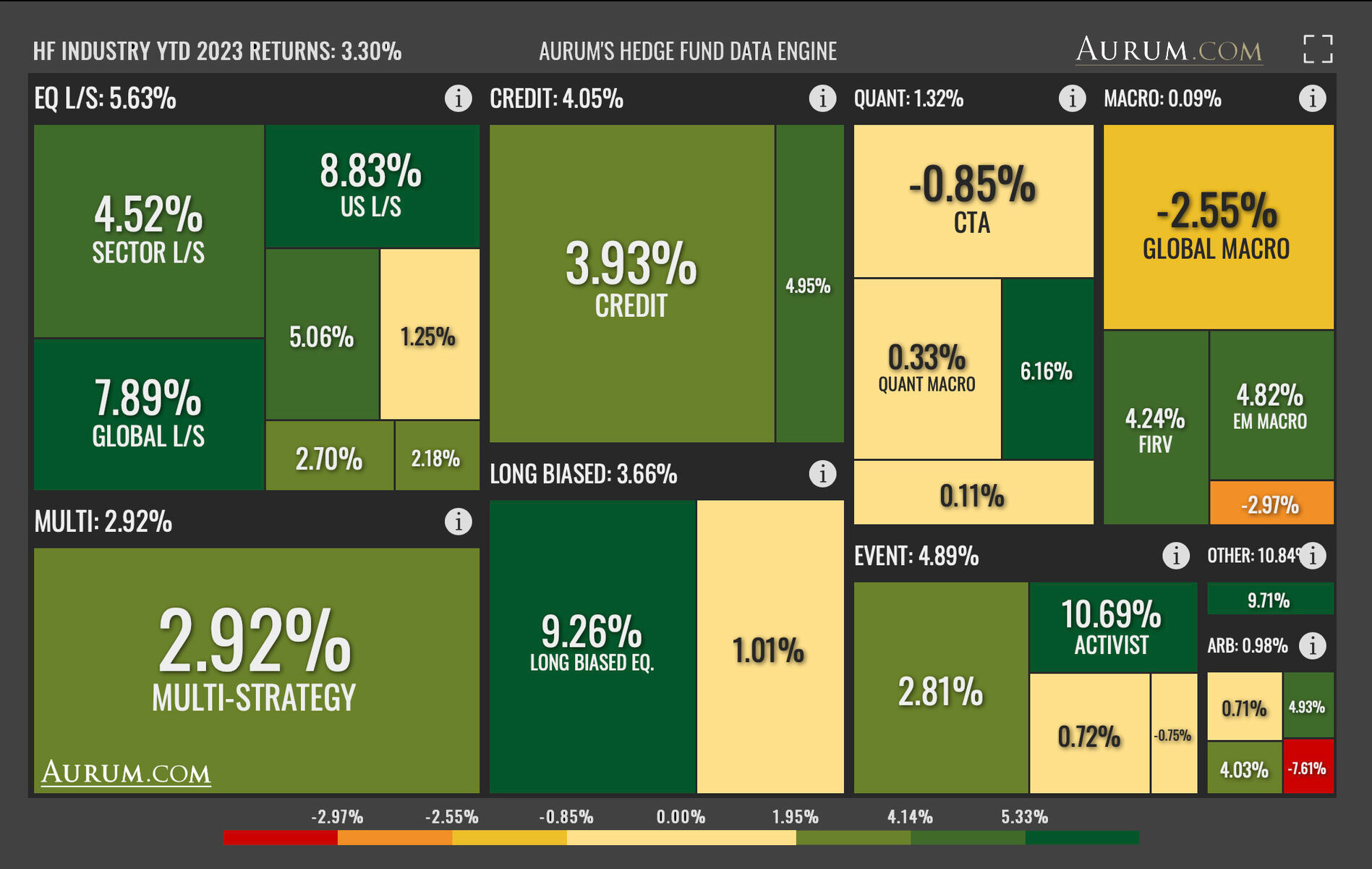

Analiza wyników funduszy hedginowych pokazuje, że ich wyniki są dalej gorsze od szerokiego rynku. Pierwsze półrocze zamknęły ze słabszymi wzrostami niż indeksy. Do tego zarządzający w drugiej połowie roku dalej będą musieli mierzyć się z wyzwaniami otoczenia makroekonomicznego.

REKLAMA

Fundusze hedgingowe w swoim głównym założeniu miały za zadanie zabezpieczać inwestycje w długie pozycje przy pomocy instrumentów pochodnych, takich jak opcje lub kontrakty terminowe. Jednak konstrukcja wykorzystywanych instrumentów, pozwalająca na zarabianie pieniędzy na spadkach spowodowała, że szybko fundusze te zmieniły charakter na „agresywniejsze” wersje zwykłych funduszy aktywnie zarządzanych.

Ze względu na wykorzystanie instrumentów pochodnych fundusze hedgingowe mogą zarabiać również wtedy, gdy rynek traci na wartości. Ta różnica sprawia, że są one bardziej ryzykowne od zwykłych funduszy. Oferują za to bardziej skomplikowane i bardziej elastyczne strategie.

Aby jednak móc je wdrożyć i nie mieć problemów z potencjalnym zbyt szybkim wycofaniem pieniędzy przez klientów, fundusze hedgingowe przeprowadzają bardziej wybiórczy proces wyboru swoich klientów i często wymagają od nich wysokiego wkładu. Tym samym ograniczają swoich inwestorów do wyselekcjonowanych, bogatych klientów, zmniejszając ryzyko zbyt wczesnego wycofania kapitału.

27 zagranicznych spółek z branży ochrony zdrowia, w których analitycy widzą duży potencjał wzrostu

Niezły miesiąc w wykonaniu „activist hedge funds”

Grupa funduszy hedgingowych określana mianem „activist hedge funds” to specyficzny typ funduszy. Ich strategia inwestycyjna polega na przejmowaniu pakietu akcji pozwalającego na kontrolę nad spółką, która ich zdaniem jest niedowartościowana i źle zarządzana. Następnie zmiany wprowadzane przez fundusz mają za zadanie podbić wartość przejętej firmy i tym samym wygenerować zysk.

Fundusze tego typu zarabiają właśnie na wzroście wyceny przejmowanych spółek. W samym czerwcu jeden z największych funduszów hedgingowych tego typu, Pershing Square, posiadający aktywa o wartości ponad 16 mld $ zyskał mocne +7,3%. Tym samym pokonał w tym miesiącu zarówno indeks S&P 500 (+5,43% wzrostu w czerwcu), Nasdaq 100 (+5,11% wzrostu w czerwcu) oraz Dow Jones Industrial Average (+4,65% wzrostu w czerwcu).

Mimo tak dobrego wyniku w tym miesiącu, łączny wzrost w tym roku dalej pozostaje słabszy od głównych indeksów. Od początku roku fundusz ten wypracował 10% stopę zwrotu, słabszą od S&P 500 o 6,3 p.p., Nasdaq 100 o 29 p.p., pokonując za to Dow Jones Industrial Average o 6,6 p.p.

Notowania Dow Jones Index

Krzywa rentowności amerykańskich 10-letnich obligacji zmienia dynamikę nastrojów na rynku akcji

Największe fundusze hedgingowe wciąż słabsze od indeksów

Podobnie jak w przypadku Pershing Square, również największym funduszom hedginowym nie udało się uzyskać tak dobrej stopy zwrotu, jak indeksy S&P 500 (+16,3%) oraz Nasdaq 100 (+39%).

Największy fundusz hedgingowy, Citadel, osiągnął wynik po pierwszym półroczu na poziomie +7,2%. Drugi pod względem wielkości fundusz, Millennium, osiągnął stopę zwrotu w wysokości +2,8%, natomiast Point72 może pochwalić się wynikiem +6,1%.

Wszystkie te wyniki są poniżej szerokiego rynku, a analitycy z Saxo Banku zwracają uwagę na to, że w drugiej połowie roku będą czekać ich jeszcze większe wyzwania. Otoczenie makroekonomiczne jest mocno niestabilne. Pompująca się bańka na spółkach technologicznych może zostać zarówno przekłuta przed końcem roku, jak i wsparta mocnymi wynikami spółek.

Do tego otoczenie wysokiej inflacji sugeruje, że stopy procentowe pozostaną na wysokich poziomach, tym samym utrudniając funduszom osiąganie ponadprzeciętnych zysków.

Również pod kątem geopolitycznym trwająca wojna w Ukrainie i napięcia na linii USA-Chiny dokładają zarządzającym problemów do odpowiednich wycen spółek i przewidywań odnośnie ich potencjalnych ruchów cenowych.