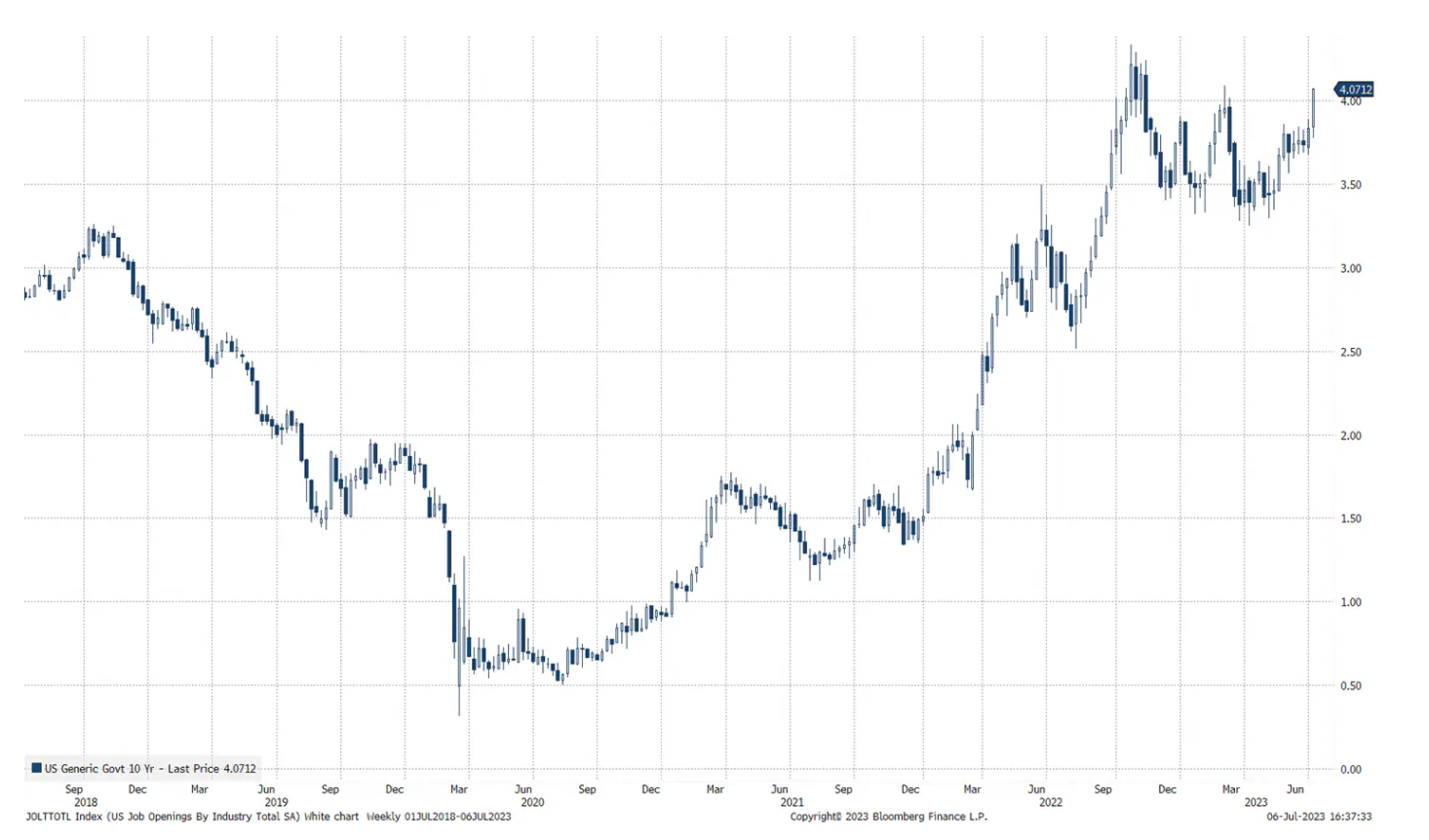

Krzywa rentowności amerykańskich 10-letnich obligacji zmienia dynamikę nastrojów na rynku akcji

W gospodarce dalej widać nastroje inflacyjne. Jastrzębie podejście FEDu z ostatnich dni spowodowało nowy skok krzywej rentowności. Dodatkowo, ostatnie wzrosty napędzane przez spółki technologiczne podniosły poprzeczkę na tyle wysoko, że wzrosła presja na dobre wyniki za 2 kwartał.

Rosnąca krzywa rentowności oznacza dla inwestorów wyższy koszt kapitału. To sprawia, że przyszłe przepływy pieniężne generowane przez spółki są mniej warte. Tym samym, aby utrzymać wyceny na tak wysokich poziomach, wyniki za 2 kwartał tego roku muszą być jeszcze lepsze niż wcześniej przewidywano.

REKLAMA

Wyższy koszt kapitału osłabia przyszłe przepływy pieniężne

Ostatnie informacje płynące z FEDu zapowiedziały bardziej jastrzębie podejście. To sprawiło, że krzywa rentowności 10-letnich obligacji przebiła poziom 4%. Tym samym wprowadziła na rynek amerykańskich akcji zupełnie nową dynamikę, której wiele osób nie brało pod uwagę podczas wzrostów amerykańskich indeksów z ostatnich tygodni.

Wyższy koszt kapitału musi zostać zrekompensowany przez mocne wyniki tak, aby obecne wyceny mogły zostać utrzymane lub przebite. To zdecydowanie wprowadza na rynku większą niepewność co do przyszłości, ponieważ otoczenie rynkowe dalej nie sprzyja temu, by spółki pokazywały rekordowo dobre wyniki za 2 kwartał.

Dodatkowo należy podkreślić, że wyceny już teraz są na bardzo wysokich poziomach, co spowodował rajd na spółkach technologicznych. Obecnie rynek znajduje się w tak newralgicznym punkcie, że jego wrażliwość na takie informacje, jak nowy poziom krzywej rentowności, mocno wzrasta.

Błyskawiczna reakcja na rynku futures

Wraz ze wzrostem poziomu krzywej rentowności 10-latek można było zaobserwować szybką reakcję na rynkach kontraktów terminowych. W ciągu jednej sesji kontrakty futures na index S&P 500 spadły o 1,3%. To najwyższy spadek od 25 kwietnia br. Tym samym rynek praktycznie całkowicie wymazał wzrosty z ostatniej połowy miesiąca.

Do tego zdecydowanie widać poruszenie na indeksie VIX określającym zmienność. Jego dotychczasowe uśpienie zostało przerwane, a analitycy twierdzą, że jego wartość zbliża się do poziomów sugerujących wzrastającą na rynku nerwowość.

W przypadku rynku akcji korekta wynikająca z nie dorównania wygórowanym oczekiwaniom zwykle sięga 5-7%. Taki poziom sprawia, że kontrakty futures na S&P 500 mogą spaść do poziomów 4200 pkt. (obecnie notowane są na poziomie 4424 pkt.).

Przyszłość najmocniej będzie teraz zależała od dalszych ruchów krzywej rentowności oraz od tego, czy spółki sprostają wysokim oczekiwaniom, pokazując zadowalające wyniki za 2 kwartał.

Warren Buffett i jego fascynacja Apple: strategiczna inwestycja na lata