Portfel zdywersyfikowany globalnie zawodzi nadzieje bo przynosi słabe wyniki – analitycy Morningstar wyjaśniają dlaczego

Mocny dolar amerykański to nie jest jedyny powód wybitnej słabości globalnie zdywersyfikowanych portfeli akcyjnych – przekonują analitycy Morningstar.

Posiadacze portfeli akcyjnych zostali ostatnio wystawieni na ciężką próbę. I niewiele daje nawet przeważenie w akcjach amerykańskich. Jednak jeśli spojrzymy na portfele mocno zdywersyfikowane geograficznie oraz skoncentrowane na USA, to okazuje się, że jednak lepiej wychodzą ci inwestorzy, którzy wybrali drugą opcję. Jak zwraca uwagę portal Morningstar, inwestycja o wartości 10 000 USD w akcje globalne we wrześniu 2012 r. wzrosłaby do około 17 000 USD w sierpniu 2022 r., w porównaniu z ponad 33 000 USD w przypadku inwestycji w akcje amerykańskie.

REKLAMA

Czy to oznacza, że mocna dywersyfikacja geograficzna w długim terminie nie opłaca się? Zdaniem Amy C. Arnott, analityczki Morningstar, istnieją trzy główne powody, dla których inwestowanie globalne w 2022 roku nie opłacało się, ale trzeci z tych powodów może być trwałym trendem sekularnym, który może się nie odwrócić. Czyli istnieje zagrożenie, że rzeczywiście wybór wygrywającego rynku akcji będzie w przyszłości ważniejszy od mocnej dywersyfikacji geograficznej.

A jakie to trzy powody? Przedstawiamy je poniżej, za analizą Arnott.

Silny dolar

Amerykański dolar w ostatnich kwartałach ma najlepszą passę od 20 lat. W czasie znacznych zawirowań geopolitycznych i gospodarczych, „greenback” skorzystał ze swojego statusu bezpiecznej przystani i globalnej waluty rezerwowej. Ponadto, rosnące stopy procentowe spowodowały wzrost rentowności amerykańskich obligacji, zwiększając ich przewagę nad obligacjami na innych głównych rynkach, takich jak Niemcy, Japonia i Kanada. W okresie jednego roku, licząc od 28 września 2022 r., USD zyskał około 18% w stosunku do koszyka głównych walut.

Wartość portfela 10 000 USD

Źródło: Morningstar Direct

Dolar ma również przyzwoitą passę w dłuższych okresach. Np. w ciągu 10-letniego okresu od 2010 do 2019 roku zyskał średnio 3,9% rocznie w stosunku do innych głównych walut. „Częściowo odzwierciedla to ograniczanie programu luzowania ilościowego przez amerykańską Rezerwę Federalną, podczas gdy Europejski Bank Centralny i inne banki centralne na całym świecie rozpoczęły bardziej agresywne programy stymulacji gospodarczej, co zwiększyło ilość waluty w obiegu na tych rynkach. Dolar amerykański skorzystał również z poprawy bilansu handlowego i niższego deficytu federalnego” – tłumaczy Arnott.

Podczas gdy dolar amerykański umacniał się, inne główne waluty ucierpiały. Np. funt brytyjski stracił na wartości w tym roku o ponad 20%, co było spowodowane presją inflacyjną, rosnącym deficytem budżetowym i problemami gospodarczymi. „Słabsze waluty spoza USA oznaczają niższe zyski dla inwestorów w funduszach, po przeliczeniu zysków na USD. Np. indeks MSCI ACWI ex USA w lokalnej walucie zachował się stosunkowo dobrze na rynku niedźwiedzia w 2022 r., przy czym do 31 sierpnia 2022 r. jego stopa zwrotu wyniosła -9,5%. Jednak po uwzględnieniu efektu przeliczenia walut, benchmark odnotował straty w wysokości ponad -18%” – wskazuje analityczka Morningstar.

Wpływ przeliczeń walutowych był szczególnie bolesny w tym roku, ale przyczynił się również do słabych wyników akcji międzynarodowych w dłuższych okresach. Na przykład w ciągu ostatnich 10 lat efekty walutowe zmniejszyły stopy zwrotu z akcji międzynarodowych średnio o ponad 3 punkty procentowe rocznie.

Inwestorzy preferują wysokie tempo wzrostu zysków

Jednak zachowanie walut nie wyjaśnia tego, że indeksy międzynarodowe spisują się słabo na tle indeksów krajowych, średnio o ponad 4 pp. rocznie w okresie 10 lat. „Mówiąc wprost, spółki z siedzibą w Stanach Zjednoczonych generowały wyższe stopy wzrostu zysków, a inwestorzy byli zazwyczaj skłonni zapłacić sporo za lepsze zyski korporacji. W ciągu ostatnich 4 lat spółki z siedzibą w USA zwiększały zyski o średnio 25% rocznie, czyli o prawie 3 pp. więcej, niż spółki z siedzibą na rynkach poza USA” – wskazuje analityczka portalu Morningstar.

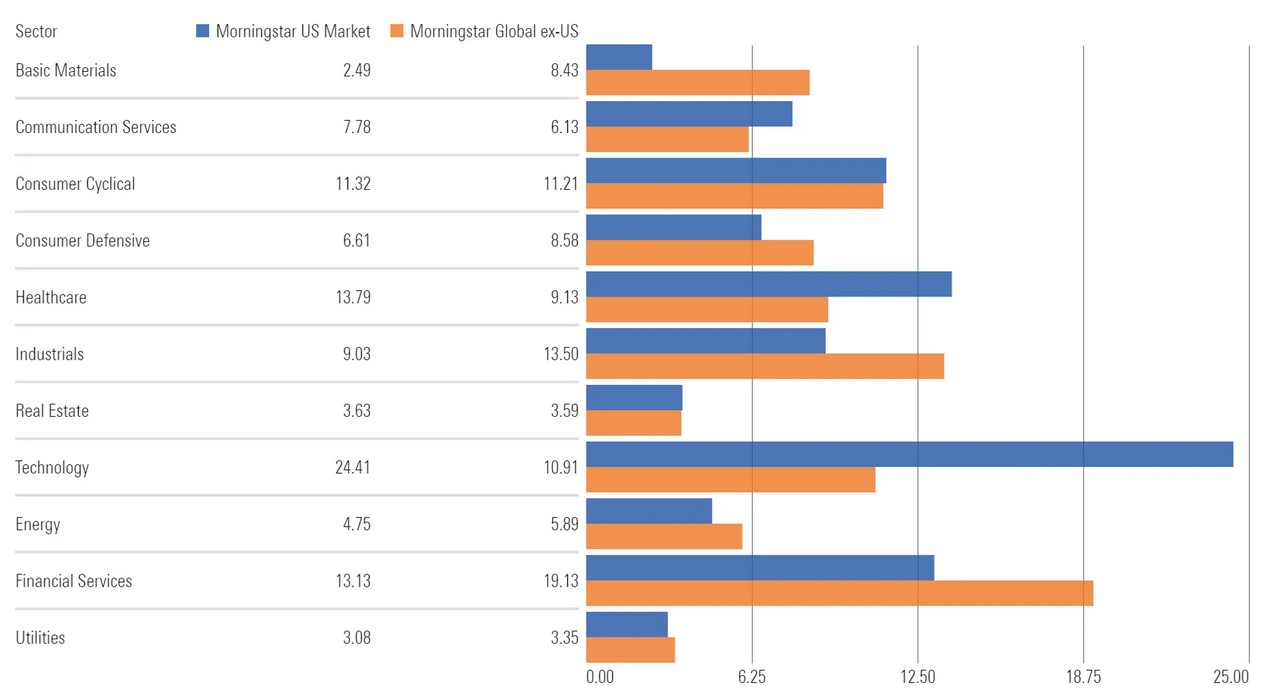

Część tej przewagi wynika z różnic w ekspozycji sektorowej. „Benchmarki akcji amerykańskich mają znacznie większe udziały w szybko rozwijających się sektorach, takich jak technologia i opieka zdrowotna. Z drugiej strony, akcje spoza USA mają większe udziały w sektorach cyklicznych, takich jak materiały podstawowe i przemysł. Większe udziały w wolno rosnących, silnie regulowanych obszarach, takich jak finanse, również wpłynęły na stopy zwrotu” – wskazuje Arnott.

Jednak ta rozbieżność w ekspozycji sektorowej nie zawsze działa na korzyść akcji amerykańskich. Ostatnio akcje spoza USA skorzystały z przesunięcia kapitału w kierunku akcji value, miały również przewagę w niektórych dłuższych okresach w przeszłości, takich jak lata 1983-1988 i 2002-2007 – zwraca uwagę Arnott.

Udział poszczególnych sektorów w benchmarkach Morningstar

Źródło: Morningstar Direct

To jest kapitalny moment na zakup akcji w perspektywie kilku lat – przekonuje Bill Ackman

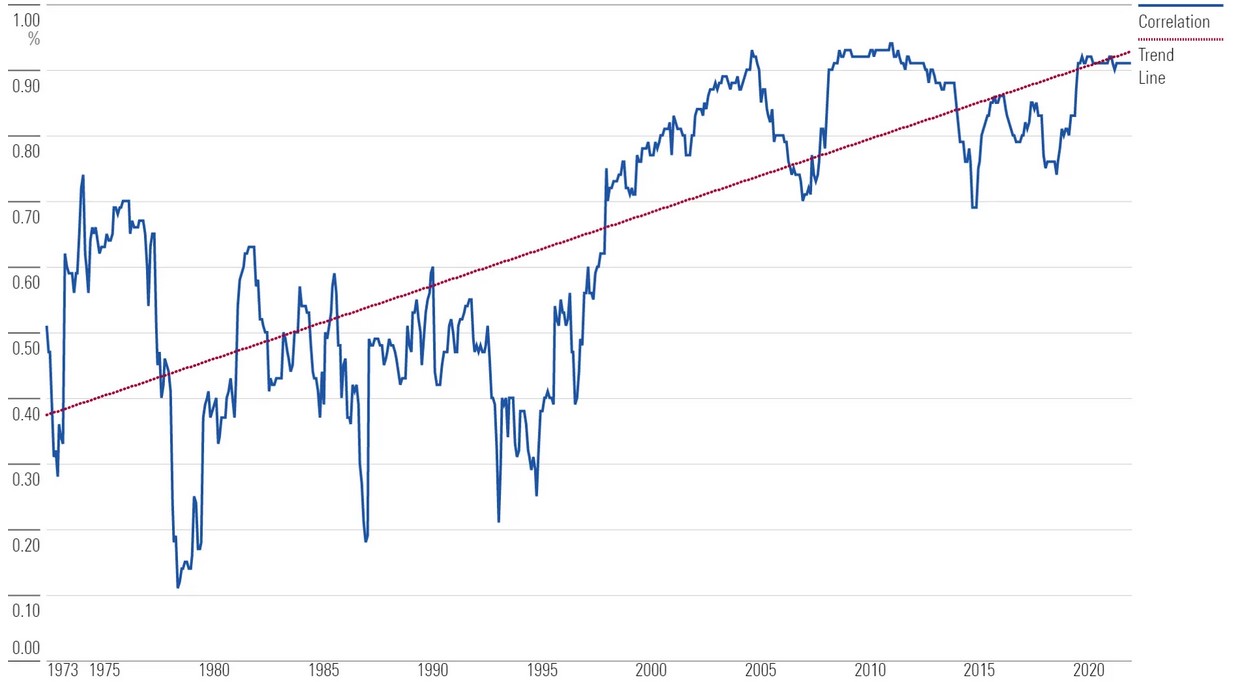

Tendencja wzrostowa korelacji

Być może najbardziej niepokojące jest to, że korelacje pomiędzy rynkami amerykańskimi i globalnymi stale rosną w czasie. „Oznacza to, że korzyści płynące z dywersyfikacji ulegają zmniejszeniu. W przeszłości 3-letnia korelacja pomiędzy indeksem S&P500 a MSCI EAFE Index wynosiła zaledwie kilkanaście procent. W ciągu ostatnich kilku dekad korelacja stopniowo wzrastała. W ostatnim trzyletnim okresie 3-letnia korelacja krocząca była bliska szczytowemu poziomowi i wynosiła 0,91” – wskazuje Arnott.

Wykres liniowy przedstawiający 3-letnią korelację pomiędzy amerykańskimi i międzynarodowymi akcjami

Źródło: Morningstar Direct

„Oznacza to, że korzyści, na które można liczyć w związku z dywersyfikacją międzynarodową po prostu we wskazanym okresie nie wystąpiły. Zamiast tego, akcje międzynarodowe poruszały się generalnie w tym samym kierunku, co akcje krajowe o dużej kapitalizacji. Na przykład, podczas napędzanego koronawirusem rynku niedźwiedzia na początku 2020 r., akcje międzynarodowe zachowały się tylko nieznacznie lepiej, niż akcje amerykańskie, notując stratę w wysokości -33,3% w porównaniu z -34,5%” – wskazuje Arnott.

Ponieważ korelacja między akcjami amerykańskimi i międzynarodowymi jest nadal poniżej 1,00, dywersyfikacja międzynarodowa nadal oferuje pewne korzyści w zakresie zmniejszania ryzyka. „Jednak korzyści te są niewielkie. W okresie 30 lat do września 2022 r. dodawanie akcji globalnych zmniejszało odchylenie standardowe, jednak w tym samym okresie stopy zwrotu z papierów innych niż amerykańskie były niższe, więc koniec końców dywersyfikacja międzynarodowa nie poprawiłaby stóp zwrotu skorygowanych o ryzyko” – podkreśla Arnott.

Wniosek? „Pomimo tych trzech kwestii, nadal istnieją ważne powody, aby inwestować za granicą. Akcje spoza USA stanowią ponad 50% globalnego rynku akcji, więc inwestorzy, którzy ograniczają swoje portfele do akcji krajowych, wykluczają dużą część rynku, na którym można inwestować. I chociaż ruchy walutowe i silniejszy wzrost zysków faworyzowały ostatnio akcje amerykańskie, nie zawsze tak będzie. Bardziej niepokojący jest jednak stały wzrost korelacji, gdyż powoduje, że korzyści płynące z międzynarodowej dywersyfikacji nie są już tak przekonujące, jak kiedyś” – podsumowała Arnott.

Trzy instrumenty, które ochronią twój portfel, gdy jest kryzys finansowy