Kryzys bankowy w USA. Wszystko co powinieneś wiedzieć o sektorze zbyt dużym, by upaść i zbyt dużym, by kontrolować

Od miesiąca, JPMorgan, amerykański gigant finansowy, jest porównywany do Atlasa, postaci z powieści Ayn Rand. Gigant bierze bowiem na swoje barki odpowiedzialność za cały amerykański system bankowy. Ostatnio bank dokonał szybkiego przejęcia First Republic Bank, co potwierdza jego dominującą pozycję na rynku.

JPMorgan przejmuje First Republic Bank i próbuje zakończyć kryzys bankowy

REKLAMA

Ta transakcja, trzecia tego rodzaju dla JPMorgan, rzuca światło na trudną sytuację organów regulacyjnych i całej branży. Wzrost rozmiarów największych banków może prowadzić do sytuacji, w której są one zarówno „zbyt duży, by upaść", jak i „zbyt duży, by kontrolować".

1 maja, w dniu ogłoszenia przejęcia, senator z Massachusetts Elizabeth Warren skomentowała na Twitterze załamanie rynku First Republic Bank, podkreślając jak deregulacja jeszcze bardziej pogorszyła problem związany z nadmiernym rozrostem banków. „Bank o słabej kontroli został przejęty przez jeszcze większy bank - to podatnicy ostatecznie zapłacą za to. Kongres musi podjąć poważne reformy, aby naprawić zepsuty system bankowy".

Saxo Bank na liście instytucji systemowo istotnych - co to oznacza dla klientów banku?

W odpowiedzi na krytykę dotyczącą rosnącej dominacji JPMorgan, Jamie Dimon stanął w obronie banku. Podczas rozmowy z reporterami, Dimon odrzucił te zarzuty, podkreślając znaczenie istnienia dużych i sukcesywnie działających banków w największej i najlepiej rozwijającej się gospodarce świata. „Każdy, kto sądzi, że odejście od tego modelu byłoby korzystne dla Stanów Zjednoczonych, powinien skontaktować się ze mną bezpośrednio" – powiedział.

Według analizy Wall Street, że chociaż wielkie amerykańskie banki stają się coraz większe, inne kraje również borykają się z podobnymi wyzwaniami. Mimo że amerykańskie megalomany mogą wydawać się ogromne, to jeszcze daleko im do bycia największymi na skalę światową.

JPMorgan - olbrzym wśród banków

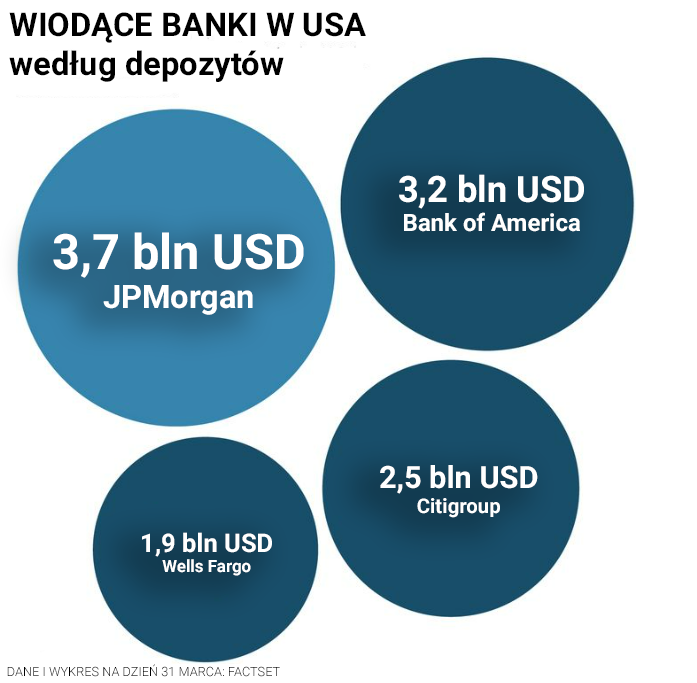

Przed ostatnim przejęciem dokonanym przez JPMorgan (JPM) już był największym bankiem w kraju, posiadającym aktywa o wartości 3,7 bln USD na koniec marca. W porównaniu, Bank of America (BAC) zajmował drugie miejsce z aktywami o wartości 3,2 bln USD. Na trzecim i czwartym miejscu znalazły się odpowiednio Citigroup (C) z aktywami o wartości 2,5 bln USD oraz Wells Fargo (WFC) z aktywami o wartości 1,9 bln USD.

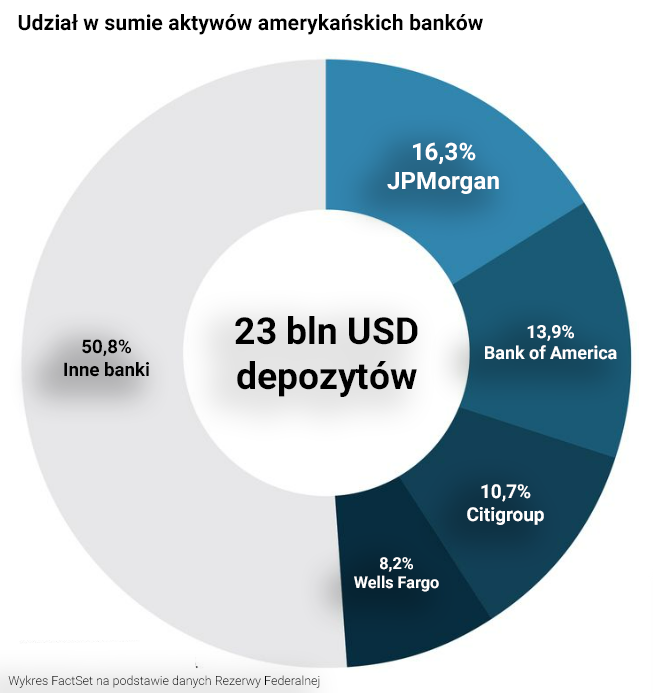

Warto zauważyć, że wszystkie amerykańskie banki komercyjne łącznie posiadały aktywa o wartości około 23 bln USD na koniec marca, według danych Rezerwy Federalnej. Oznacza to, że pierwsza czwórka banków stanowiła prawie połowę całego rynku, a JPMorgan samodzielnie posiadał 16% udziału.

Podobna sytuacja ma miejsce również w przypadku depozytów. Pod koniec pierwszego kwartału JPMorgan posiadał blisko 2,4 bln USD w depozytach, co stanowiło około 14% wszystkich depozytów w amerykańskich bankach komercyjnych. Około 40% wszystkich depozytów Amerykanów było zgromadzonych w czterech największych bankach kraju: JPMorgan, Bank of America, Citigroup i Wells Fargo.

W wyniku niedawnych upadków Silicon Valley Bank i Signature Bank, banki o ogromnym zasięgu zyskały na popularności, gdy deponenci zaczęli uciekać od regionalnych instytucji kredytowych na rzecz większych instytucji, które uważane są za bardziej bezpieczne.

JPMorgan, wykorzystując tę nową falę wzrostu, kontynuował ekspansję, przejmując First Republic. Choć wartość aktywów w wysokości 203 mld USD i depozytów o wartości 92 mld USD stanowią jedynie niewielki dodatek, bank ten wzmocnił tym samym swoją obecność na rynku.

Zgodnie z ogólnymi przepisami prawa federalnego, bankom jest zazwyczaj zabronione przejmowanie innych banków, jeśli kontrolują one więcej niż 10% krajowych depozytów. JPMorgan przekracza ten próg, ale to ograniczenie nie dotyczy przypadków, gdy bank, który jest przejmowany, upada.

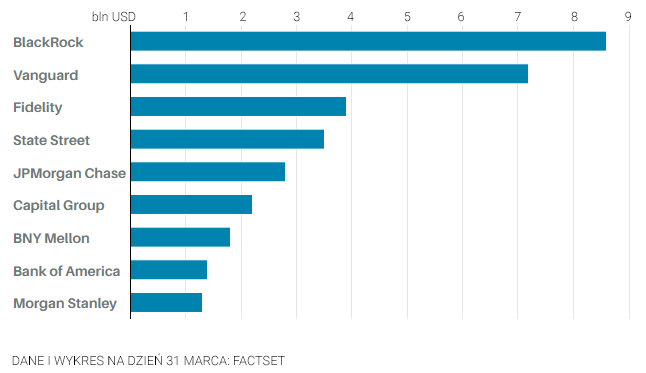

JPMorgan jest również jednym z największych graczy na rynku zarządzania majątkiem. Podczas gdy BlackRock (BLK), Vanguard, Fidelity i State Street (SST) dominują na tym polu, jednostka JPMorgan odpowiedzialna za zarządzanie majątkiem nie pozostaje w tyle, zajmując piąte miejsce pod względem aktywów zarządzanych, których wartość na koniec ubiegłego roku wynosiła prawie 2,8 bln USD.

Rezerwa Federalna kontynuuje walkę z inflacją - podnosi stopy procentowe

Przejęcie First Republic oznacza, że JPMorgan włączy do swojej struktury również segment zarządzania majątkiem, który na koniec grudnia posiadał aktywa o wartości 271 mld USD i wygenerował 877 mln USD przychodów w poprzednim roku.

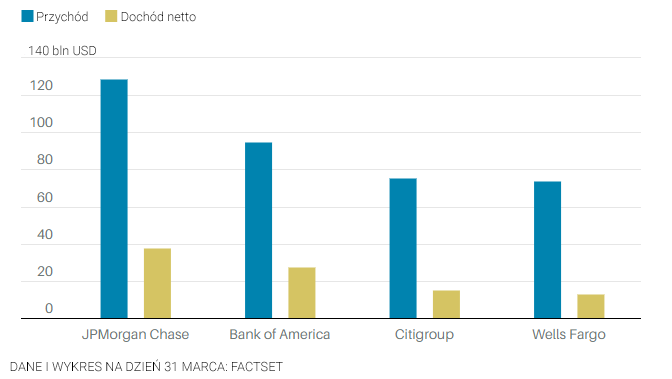

W 2022 roku JPMorgan odnotował przychody przekraczające 128 mld USD i dochód netto przekraczający 37 mld USD - znacznie więcej niż jakikolwiek z jego konkurentów. Aktualnie akcje banku są notowane na poziomie 10-krotności zysku na akcję za ostatni rok, co stanowi wartość wyższą niż większość dużych banków.

Konflikt USA i Chin dochodzi do punktu w którym zaczyna zagrażać obydwu krajom, ostrzega Ray Dalio

Jak bankowość wygląda w ujęciu historycznym?

Podczas ostatnich dziesięcioleci amerykański sektor bankowy przeszedł znaczące zmiany pod względem koncentracji. W roku 2000 istniało ponad 8 300 banków komercyjnych objętych ubezpieczeniem FDIC, jednak do końca 2022 roku liczba ta zmniejszyła się do 4 100. Mniejsze banki społeczne zostały wyparte z rynku lub pochłonięte przez większe, bardziej kapitałowo efektywne konkurencje.

Akcje JPMorgan oraz innych banków są dostępne na platformie SaxoInvestor pod tym linkiem.

Według danych Banku Światowego z 2007 roku, tuż przed kryzysem finansowym lat 2008-2009, aktywa trzech największych amerykańskich banków komercyjnych wzrosły z 21% w 2000 roku do 34%. W tym czasie banki inwestycyjne znalazły się w trudnej sytuacji, ale wielkie „banki uniwersalne" - które prowadzą zarówno działalność bankową inwestycyjną, jak i komercyjną - wyszły z tego jeszcze silniejsze. Bank of America przejął Merrill Lynch, a JPMorgan nabył Bear Stearns oraz Washington Mutual, co dodatkowo wzmocniło ich pozycję na rynku.

W 2015 roku aktywa trzech największych banków stanowiły łącznie 42% rynku, jednak od tego czasu ich udział ogólny zmniejszył się. Warto zauważyć, że JPMorgan odnotował szczególnie szybki rozwój, zwłaszcza od 2011 roku, kiedy to przejął pierwszą pozycję po Bank of America.

W porównaniu z innymi krajami, choć JPMorgan i inne amerykańskie megabanki wydają się olbrzymie, nie są one największymi na świecie i nie odgrywają dominującej roli w amerykańskim systemie finansowym w większym stopniu niż ich zagraniczne odpowiedniki na rodzimych rynkach.

Przed kryzysem finansowym w 2008 roku wszystkie banki o największych aktywach były europejskie: Royal Bank of Scotland z Wielkiej Brytanii, Deutsche Bank z Niemiec i BNP Paribas z Francji zajmowały czołowe miejsca, a następnie były Barclays i HSBC. Citigroup, największy amerykański bank w tym czasie, plasował się dopiero na szóstym miejscu pod względem wielkości.

Od tamtego czasu pierwsi liderzy stracili swoje pozycje, a na scenie pojawiła się nowa grupa dominujących graczy. Wraz z dynamicznym rozwojem azjatyckiej gospodarki i wzrostem bogactwa Chin, chińskie banki obecnie zajmują pierwsze miejsce pod względem wielkości na świecie. Mitsubishi UFJ Financial Group z Japonii również znalazł się wśród dziesięciu największych.

Według danych S&P Global, JPMorgan jest obecnie piątym największym bankiem na świecie w 2023 roku, ustępując miejsca Industrial and Commercial Bank of China, China Construction Bank, Agricultural Bank of China i Bank of China. Największy z nich, Industrial and Commercial Bank of China, miał na koniec ubiegłego roku ponad 5,7 bln USD aktywów - o 2 bln USD więcej niż JPMorgan.

Problem „zbyt dużych, by upaść" nie jest charakterystyczny tylko dla Stanów Zjednoczonych. Chociaż mówi się o narastającej dominacji amerykańskich megabanków, Stany Zjednoczone posiadają jedne z najniższych wskaźników koncentracji bankowej spośród ponad 200 krajów objętych monitorowaniem przez Bank Światowy.

W 2021 roku aktywa trzech największych amerykańskich banków komercyjnych stanowiły 38% całkowitej wartości sektora bankowego. Ten wskaźnik jest zbliżony do tego obserwowanego w Chinach i nieco niższy niż 41% w Indiach. Wskaźnik koncentracji wynosił 43% w Wielkiej Brytanii, 46% w Japonii, 50% w Meksyku i Rosji, 56% w Korei Południowej i 61% w Kanadzie.

Nie można obecnego kryzysu porównywać do 2008 roku. To problem zupełnie innego rzędu. Duże banki dominują na rynku, ale ich rozmiar i kompleksowość działalności mogą stwarzać zagrożenie dla stabilności systemu finansowego. Mniejsze banki są bardziej podatne na trudności, gdy są uzależnione od jednej branży lub lokalnej gospodarki. Istnieje potrzeba znalezienia równowagi, aby zapewnić stabilność i zróżnicowanie w sektorze bankowym, minimalizując ryzyko dla całego systemu finansowego.