Jim Simons: opowieść o matematyku, który zrewolucjonizował inwestowanie

Jim Simons, wybitny matematyk i inwestor, zmarł w wieku 86 lat, pozostawiając po sobie niezatarte ślady w świecie finansów. Z kariery akademickiej przeszedł do świata inwestycji po ukończeniu czterdziestki, gdzie zrewolucjonizował zarządzanie pieniędzmi poprzez analizę ilościową. Zamiast tradycyjnych metod, wykorzystywał wzorce w danych do przewidywania zmian cen, co przyniosło mu przydomek Króla Kwantów.

George Soros świętuje 93. urodziny. Wnioski z Alchemii Finansów

REKLAMA

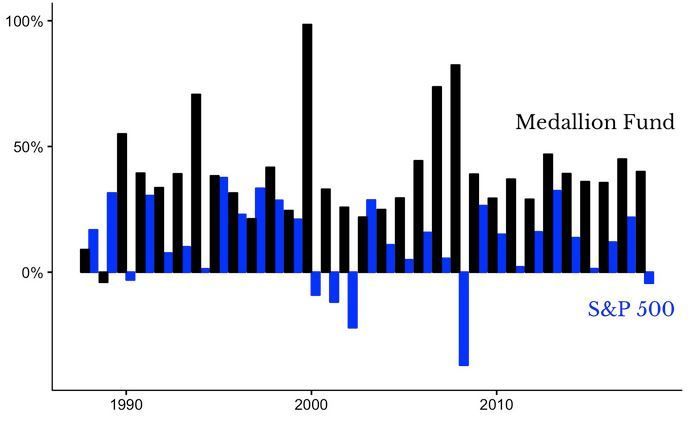

Jego fundusz, Renaissance Technologies, zatrudniał matematyków, naukowców i astrofizyków, gromadząc informacje na temat zjawisk takich jak plamy słoneczne czy zagraniczna pogoda. Najbardziej znanym funduszem stworzonym przez Simonsa był Medallion, który odnotowywał średnio prawie 40% rocznego zwrotu od 1988 do 2023 roku, przewyższając wielokrotnie rynki.

W początkach lat 90. Simons ograniczył przyjmowanie nowych środków od klientów, a w 2005 roku całkowicie zamknął fundusz dla osób z zewnątrz. Pomimo wysokich opłat, które wynosiły 5% aktywów i 44% zysków, Medallion przyciągał kapitał inwestorów, zarządzając obecnie aktywami wartymi 34,8 miliarda dolarów.

Urodzony 25 kwietnia 1938 roku w Brookline na przedmieściach Bostonu, James Harris Simons wykazywał zdolności matematyczne już w młodym wieku. Po ukończeniu MIT i doktoracie na Uniwersytecie Kalifornijskim w Berkeley, pracował dla Agencji Bezpieczeństwa Narodowego USA, zajmując się m.in. łamaniem kodów Związku Radzieckiego.

Kariera naukowa i łamanie kodów

James Harris Simons urodził się 25 kwietnia 1938 roku w Brookline na przedmieściach Bostonu. Jego zdolności matematyczne ujawniły się już w wieku trzech lat, jak opisują biografowie. Po ukończeniu Newton High School, zdobył licencjat z matematyki na MIT w 1958 roku, a następnie doktorat na Uniwersytecie Kalifornijskim w Berkeley.

W 1964 roku Simons podjął pracę w Instytucie Analiz Obronnych, wspierając Agencję Bezpieczeństwa Narodowego USA w łamaniu kodów Związku Radzieckiego. Po ponad trzech latach stracił pracę za publiczne krytykowanie wojny w Wietnamie.

W 1978 roku Simons założył Monemetrics, protoplastę Renaissance Technologies, i zajął się handlem walutami. Pierwsze dwa lata Medallion były bez zysku, ale w 1990 roku osiągnął 56% zwrotu, co stało się normą w jego działalności.

Jim Simons i jego Medallion Fund rozbili bank w 2021 roku

W 2021 roku 25 najlepiej zarabiających zarządzających funduszami hedge zgromadziło imponującą sumę 26,64 miliarda dolarów. Jim Simons ze swoim funduszem Renaissance Technologies, po raz piąty w ciągu ostatnich siedmiu lat zajął pierwsze miejsce na liście najlepiej zarabiających zarządzających funduszami hedge, opublikowanej przez „Institutional Investor”.

Fundusz Medallion jest dowodem na to, że teoria efektywnego rynku nie działa

Fundusz Medallion, jedno z najbardziej enigmatycznych zjawisk na rynku inwestycyjnym, budził fascynację i zdziwienie ekspertów. Jak tłumaczył Bradford Cornell z Cornell Capital Group, jest to fenomen, który trudno zrozumieć, ale jednocześnie trudno go zignorować.

Zaczynając od liczbowych rewelacji: gdybyś zainwestował 100 dolarów w 1988 roku w Medallion, w 2018 roku miałbyś na koncie oszałamiające 398 milionów dolarów. To niezwykła stopa zwrotu wynosząca 63,3% rocznie, którą osiągnął fundusz stworzony przez genialnego matematyka Jima Simonsa. Według Cornell Capital Group, te wyniki rzucają wyzwanie dla teorii rynku efektywnego, która dominuje w akademickiej literaturze ekonomicznej.

W 2020 roku Medallion odnotował zysk na poziomie 76%, a pierwszy kwartał 2024 roku również zapowiada się obiecująco z 10% wzrostem, według danych portalu Institutional Investor. Mimo sukcesów, fundusz ten nie przyjmuje już nowych wpłat i zarządza obecnie aktywami wartymi 34,8 miliarda dolarów. Firma Renaissance Capital, odpowiedzialna za Medallion, zarządza łącznie aktywami o wartości 131 miliardów dolarów.

Nieprzerwanie bijący rynek przez lata, Medallion staje się nie tylko legendą, ale i wyzwaniem dla istniejących teorii ekonomicznych. „To, co robi Medallion, przekracza granice znanej nam teorii. Jego wyniki są porównywalne z szerokim rynkiem, a jednak niepodważalnie przewyższają je". - komentował Cornell.

John McAfee nie żyje. Kontrowersyjny inwestor bitcoina znaleziony martwy w celi więziennej

Jego niezwykłe wyniki stawały się jeszcze bardziej imponujące, biorąc pod uwagę, że aktywa zarządzane przez fundusz wzrosły z 20 milionów dolarów do 10 miliardów dolarów, a mimo to efektywność inwestycji nie spadła. To sprzeczne z zasadą, że większe fundusze mają trudniej osiągnąć wysokie zyski.

Nieznana jest dokładna metoda działania Medallion, jednak analizując książkę G. Zuckermana „The Man Who Solved the Market" (2019), wydaje się, że fundusz ten operuje często otwierając i zamykając pozycje, a także podejmując krótkie pozycje na spadki cen. Według Roberta Mercera, jeden z menedżerów funduszu, Medallion odnosi sukces w ledwie 50,75% swoich transakcji, co jednak pozwala mu na generowanie miliardowych zysków.

Wyniki funduszu charakteryzują się wysokim odchyleniem standardowym (31,7%), ale przy jednocześnie wysokiej stopie zwrotu prowadzi to do wskaźnika Sharpe'a przekraczającego 2. Negatywna beta funduszu oznacza, że osiąga on znakomite wyniki przy ograniczonym ryzyku.

„Nie rozumiemy dokładnie, jak działa Medallion, ale jego zdolność do generowania zysków przy niskim ryzyku jest bezprecedensowa. Jeśli jego wyniki są autentyczne, stanowi to poważne wyzwanie dla teorii rynku efektywnego" - podsumowował Cornell.

Podkreślenie wyjątkowości Medallionu nie oznacza jednak rezygnacji z inwestycji pasywnych zgodnie z teorią rynku efektywnego. Jak przypomina Cornell, istniejące teorie ekonomiczne zakładają, że ceny aktywów zawsze odzwierciedlają dostępne informacje. Jednak fundusze takie jak Medallion pokazują, że istnieją wyjątki od tej reguły, stanowiąc wyzwanie dla tradycyjnych koncepcji rynku finansowego.

Fundusz Medallion jest dowodem na to, że teoria efektywnego rynku nie działa

Medallion bije na głowę Warrena Buffetta

Greg Zuckerman, znany amerykański dziennikarz finansowy, odsłanił tajemnice funkcjonowania funduszu inwestycyjnego Medallion, nazwanego „maszynką do zarabiania pieniędzy".

W latach 1988 do 2018, Medallion osiągnął imponującą średnią roczną stopę zwrotu wynoszącą 66% przed opłatami i 39% po opłatach. Pomimo opłat zarządzania w wysokości 5% rocznie i 44% udziału w zyskach, fundusz nadal przyciąga kapitał inwestorów, mając w zarządzaniu około 120 miliardów USD.

Historia Charliego Mungera pokazuje, że w życiu i inwestowaniu najważniejsza jest mocna psychika

Porównując wyniki Medallion z szerokim rynkiem i portfelem Berkshire Hathaway, można zauważyć znaczącą przewagę. Inwestując 1 USD w Medallion w 1988 roku, inwestor mógł cieszyć się z kwoty 20 000 USD w 2018 roku, podczas gdy inwestycja w ETF na S&P500 po 20 latach była warta zaledwie 20 USD, a w akcje Berkshire Hathaway - 100 USD. Nawet w najgorszym roku, 1989, Medallion Fund zdołał osiągnąć zysk.

Jak działa ta tajemnicza „maszynka do zarabiania pieniędzy"? Zuckerman wskazuje, że nawet pracownicy funduszu nie znają wszystkich jej tajemnic. Jednakże zbadanie książki „The Man Who Solved the Market: How Jim Simons Launched the Quant Revolution" rzuciło nieco światła na tę kwestię.

Medallion zatrudniał przede wszystkim matematyków, ale także fizyków i astronomów. Brak zatrudniania osób z tytułem MBA wydaje się być kluczem do sukcesu. Jim Simons twierdzi, że jego konkurencją nie są inne fundusze hedgingowe, lecz firmy technologiczne, gdyż konkuruje o talenty z obszarów technicznych, a nie ekonomicznych.

Co więcej, Simons nie był tylko geniuszem matematycznym, ale także świetnym menedżerem. Potrafił przekonać swoich pracowników i elastycznie dostosować strategię funduszu do zmieniających się warunków rynkowych.

George Soros przekazuje kontrolę nad fundacją o wartości 25 miliardów dolarów synowi

Co znajduje się w portfelu Medallion Fund?

Zuckerman ujawnił, że fundusz miał ekspozycję na rynek akcji, zarówno na wzrosty, jak i na spadki. Portfel zawiera około 4000 spółek kupionych „na długo" i tyle samo sprzedanych „na krótko". Fundusz nie angażował się w analizę fundamentalną, a często nawet nie miał informacji, czym zajmują się spółki, które znajdują się w jego portfelu.

Największą pozycją w portfelu miała spółka farmaceutyczna Bristol-Myers Squibb, a na kolejnych miejscach znajdowała się sieć restauracji Chipotle Mexican Grill i operator domen internetowych Verisign. Medallion inwestował również w spółki takie jak Celgene, Novo Nordisk, Palo Alto Networks, Biogen, Vertex, Gilead Sciences czy Facebook (obecnie Meta Platforms).

Akcje Bristol-Myers Squibb są dostępne na platformie SaxoTraderGo pod tym linkiem

Na zakończenie warto przypomnieć, że miliarder Jim Simons musiał stawić czoła wielu tragediom osobistym. Mimo sukcesu finansowego, stracił dwóch synów w nieszczęśliwych wypadkach, co pokazuje, że nawet największe bogactwo nie chroni przed życiowymi ciosami.

Opcjonalnie: https://zagranica.strefainwestorow.pl/