Fundusz Medallion jest dowodem na to, że teoria efektywnego rynku nie działa

Nie potrafimy wyjaśnić tajemnicy skuteczności funduszu Medallion, ale wygląda na to, że potrafi uzyskiwać przewagę nad rynkiem – twierdzi Bradford Cornell z Cornell Capital Group.

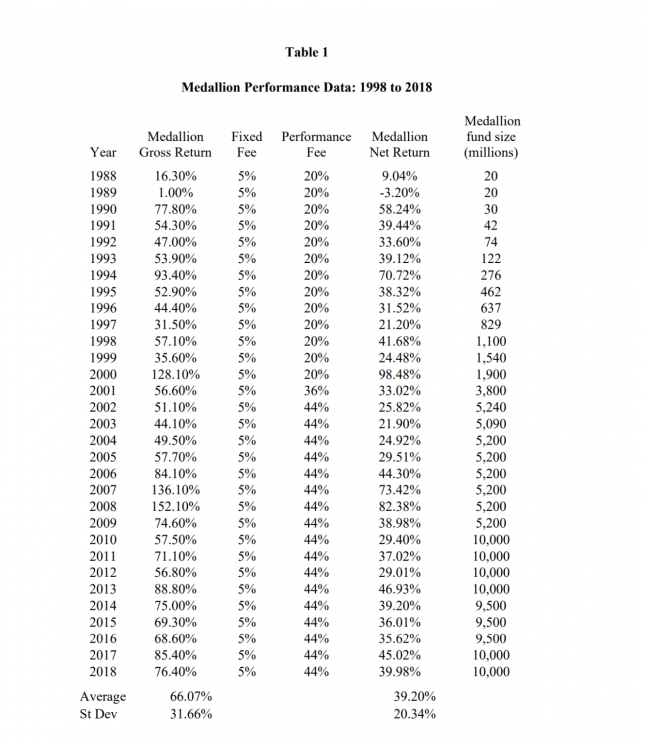

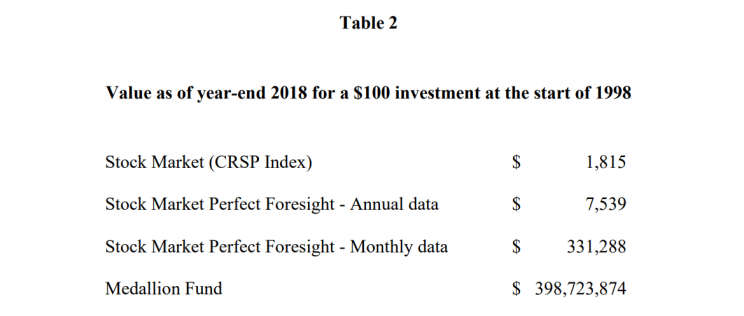

Zaraz poznacie fakt, który jest prawdziwy, a jest tak zadziwiający, że aż niewiarygodny. Gdyby zainwestować 100 USD w 1988 roku w jednostki uczestnictwa funduszu Medallion, to pod koniec 2018 roku ta suma zmieniłaby się w… 398 mln USD! Średnioroczna stopa zwrotu, wypracowana w tym okresie przez podmiot stworzony przez genialnego matematyka Jima Simonsa, wynosi 63,3%. Według analityków Cornell Capital Group, wyniki funduszu Medallion są dowodem na to, że teorię rynku efektywnego należy wyrzucić do kosza.

REKLAMA

W 2020 roku fundusz Simonsa zarobił 76%. Ten rok też zaczął nieźle, bo w I kwartale podobno zyskał 10% - podał portal Institutional Investor. W tymże podmiocie znajduje się 34,8 mld USD, od dawna nie przyjmuje on nowych wpłat. Firma Simonsa Renaissance Capital zarządza aktywami rzędu 131 mld USD.

Medallion bije rynek od dawna i w spektakularny sposób…

„Stopa zwrotu tej wysokości, utrzymywana w tak długim okresie, wykracza poza wszystko, co można spotkać w literaturze akademickiej. Co godne podkreślenia, Medallion nigdy w swojej historii do 2018 roku nie zamknął roku poniżej kreski, mimo że po drodze miał pęknięcie bańki internetowej czy kryzys finansowy 2008 roku. Mimo tak doskonałych wyników, jego beta jest negatywna, co oznacza, że nie podejmuje on jakiegoś szalonego ryzyka. Tak naprawdę nie ma racjonalnego wytłumaczenia dla tak kapitalnych wyników inwestycyjnych” – stwierdza w analizie „Medallion Fund: The Ultimate Counterexample?” Bradford Cornell z Cornell Capital Group.

Wyniki inwestycyjne funduszu Medallion

Źródło: G. Zuckerman, “The Man Who Solved the Market” (2019)

Należy pamiętać, że wyniki pomniejszane są o opłaty za zarządzanie, ale i tak wyniki netto Medallionu są absolutnie niesamowite – podkreśla Cornell. „Przez ponad 40 lat obserwuję rynki finansowe i czytam opracowania na temat inwestowania. I nie spotkałem się z niczym, co byłoby choćby zbliżone wyjątkowością do funduszu Medallion. Najlepiej porównać jego wyniki do szerokiego rynku. Gdyby zainwestować 100 USD w CRSP Value-Weighted Index w 1998 roku, to pod koniec 2018 roku ta kwota zmieniłaby się w 1 910 USD. Całkiem nieźle, bo to oznacza stopę zwrotu na poziomie 9,98% rocznie. Jednakże ta sama kwota zainwestowana w Medallion zmieniłaby się w 398,7 mln USD! Aby ogarnąć ten fakt umysłem, trzeba kilka razy go sobie przeanalizować. Tak mała kwota pieniędzy mogła być zmieniona w olbrzymią fortunę w 31 lat!” – podkreśla Cornell.

Jeszcze bardziej wyjątkowym zjawiskiem stanie się fundusz Medallion, gdy zdamy sobie sprawę, że aktywa w zarządzaniu urosły mu z 20 mln USD do 10 mld USD, a jego wyniki inwestycyjne nie pogorszyły się. Zazwyczaj jest tak, że im większy fundusz (im więcej ma aktywów), tym ciężej mu osiągać dobre wyniki, bo z „bolidu F1” zmienia się w ciężko sterowną ciężarówkę.

Zobacz także: Inwestor w wartość musi być specjalistą od wybranego sektora gospodarki – mówi Egor Romanyuk z Maverick Holdings

…a to podważa teorię rynku efektywnego

Cornell podkreśla, że nie jest znany dokładny sposób działania funduszu Medallion. Z książki G. Zuckermana “The Man Who Solved the Market” (2019) wynika, że fundusz ten dość często otwiera i zamyka pozycje inwestycyjne, grając również „na krótko” (na spadki cen wybranych aktywów). Wedle Roberta Mercera, jednego z mendżerów inwestycyjnych funduszu Medallion, tenże wehikuł „ma rację” w ledwie 50,75% otwieranych pozycji, ale to pozwala na zarabianie miliardów.

Wyniki funduszu cechują się wysokim odchyleniem standardowym (31,7%,), ale przy wysokiej arytmetycznej stopie zwrotu daje to wskaźnik Sharpe przekraczający 2. Beta funduszu jest ujemna, czyli oferuje on niesamowite wyniki przy ograniczonym ryzyku.

„Nie potrafimy wyjaśnić tajemnicy skuteczności funduszu Medallion, ale wygląda na to, że potrafi uzyskiwać przewagę nad rynkiem i dzięki temu zarabiać miliardy przy niskim ryzyku. Jeśli wyniki są prawdziwe, to istnienie funduszu Medallion jest dowodem na to, że należy wyrzucić teorię rynku efektywnego do kosza” – stwierdził Cornell.

Przypomnijmy, że teoria rynku efektywnego zakłada (autorstwa prof. E. Famy), iż ceny aktywów (np. akcji) zawsze w pełni odzwierciedlają dostępne informacje. W założeniach tej teorii na rynku działa nieskończona liczba uczestników, działalność inwestorów indywidualnych nie zmienia cen akcji, wszyscy uczestnicy rynku jednocześnie otrzymują nową informację a każdy inwestor ma taką samą oczekiwaną stopę zwrotu. To dlatego wielcy zwolennicy tej teorii – jak Burton Malkiel – zalecają inwestorom indywidualnym inwestowanie pasywne na rynku akcji, czyli np. poprzez fundusze ETF odwzorowujące zachowanie indeksów giełdowych.

Problem w tym, że są fundusze – jak Medallion – które pokazują wyniki daleko wykraczające poza szeroki rynek i „dowożące” je w długim okresie czasu.