4 solidne argumenty, że polska giełda jest blisko dna

Tak dużych i długich spadków na giełdzie jak ostatnio nie było od 2011 roku, który indeks WIG zakończył z wynikiem -20%. Czy to dopiero początek większej wyprzedaży na spółkach z naszego rynku? Naszym zdaniem może być wprost przeciwnie. Wiele wskazuje na to, że zmiana trendu na wzrostowy może nie być tak odległa, jak się wydaje. Za końcem bessy przemawiają 4 solidne argumenty.

Liczba spółek w trendzie wzrostowym

W ostatnich miesiącach główne indeksy GPW nie mogą przełamać długoterminowego trendu spadkowego. Atmosfery nie poprawia afera KNF, która wybuchła w zeszłym tygodniu. Jednak w tym samym czasie liczba spółek, których kurs spada nie wzrosła znacząco.

REKLAMA

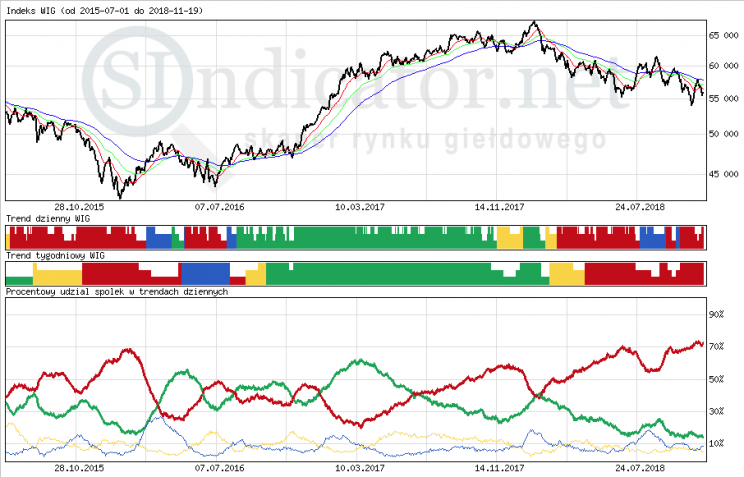

Wykres 1. Indeks WIG (góra) oraz procent spółek w trendzie spadkowym (dół, czerwona linia) oraz w trendzie wzrostowym (dół, zielona linia).

Choć takiej liczby spółek w trendzie spadkowym (ponad 70% wszystkich akcji) nie było od kryzysu greckiego, jest nadzieja. Odsetek spółek utrzymujących się w trendzie wzrostowym wynosi wciąż około 14%, co jest bardzo dobrym wynikiem jak na rynek spadkowy. Dla porównania, taki odsetek rosnących spółek pojawił się dopiero około trzech miesięcy od dołka w 2009 r kiedy WIG rozpoczął marsz w górę i zaczynał przełamywać pierwsze linie oporu.

Zobacz także: 9 spółek w silnym trendzie wzrostowym na przekór spadkom na giełdzie

Rekordowy pesymizm w badaniu INI

Prowadzone przez Stowarzyszenie Inwestorów indywidualnych badanie nastrojów (INI) jeszcze nigdy nie wykazywało takiego pesymizmu wśród inwestorów. Ponad 60% badanych spodziewa się trendu spadkowego w kolejnych 6 miesiącach. Co więcej, szokuje zwłaszcza różnica pomiędzy optymistami i pesymistami, która jest rekordowa. Wzrostów spodziewa się tylko co czwarty badany. Tak dużej różnicy nie było jeszcze w 7 letniej historii prowadzenia badania INI.

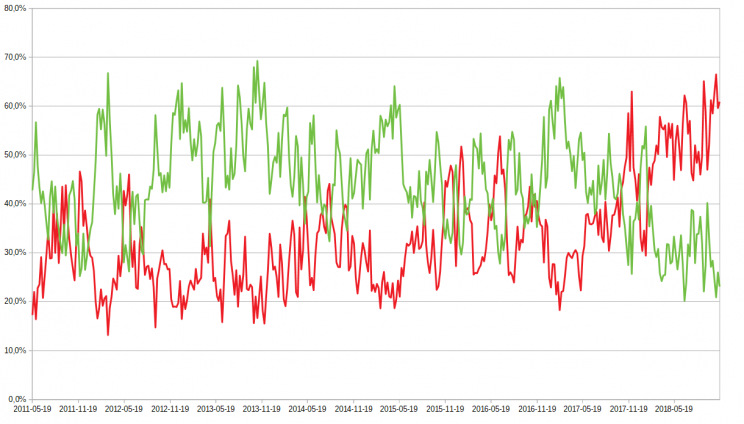

Wykres 2. Odsetek inwestorów uważających, że w najbliższych 6 miesiącach będzie panować trend spadkowy (czerwona linia), oraz trend wzrostowy (zielona linia).

Jeśli nałożymy na siebie wykres WIG oraz odsetek pesymistów, to możemy dostrzec powtarzającą się nad wyraz często prawidłowość. Otóż najwyższe szczyty (powyżej 40%) przypadały często na niemal idealne dołki w koniunkturze WIG. Można więc ten wynik potraktować jako skuteczny anty-wskaźnik.

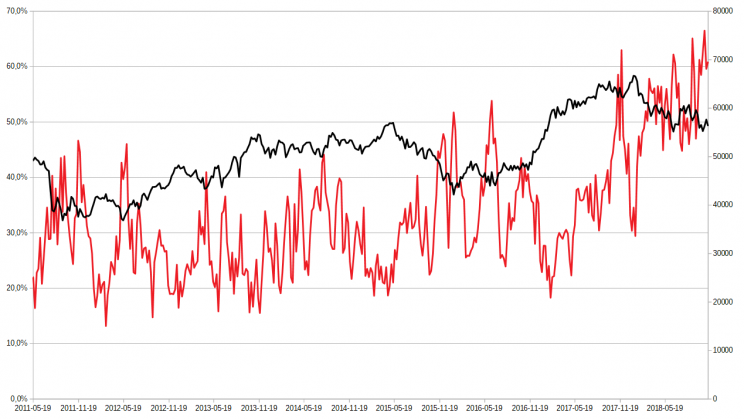

Wykres 3. Odsetek inwestorów uważających, że w najbliższych 6 miesiącach będzie panować trend spadkowy (czerwona linia, lewa skala), w porównaniu do WIG (czarna linia, prawa skala).

Możliwe, że i tym razem tak wysoki odsetek pesymistów oznacza zwrot.

Odpływy z funduszy inwestycyjnych

W niedawno opublikowanym raporcie Analiz Online, już drugi miesiąc z rzędu odpływy z detalicznych funduszy inwestycyjnych przybierają zastraszające tempo. We wrześniu saldo umorzeń pomniejszonych o nieliczne wpływy sięgnęło niemal 3 mld zł. Zaś w październiku sytuacja wyglądałaby podobnie gdyby nie wpływ miliarda złotych do funduszy pieniężnych.

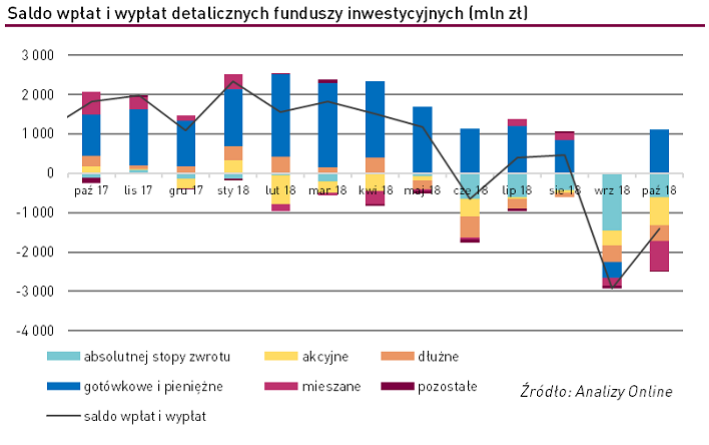

Wykres 4. Saldo wpłat i wypłat detalicznych funduszy inwestycyjnych (w mln zł). Źródło: Analizy Online.

Przejście z funduszy uważanych za bardziej ryzykowne do funduszy pieniężnych świadczy niewątpliwie o rosnącej awersji do ryzyka. Można to także potraktować jako anty-wskaźnik, który może świadczyć o rychłym odwróceniu trendu na rynku.

Zobacz także: Analiza Wideo: W co i jak inwestować na giełdzie w listopadzie 2018?

Bardzo niskie wyceny spółek na giełdzie

Kolejnym argumentem za możliwą, rychłą zmianą trendu jest niska wycena spółek notowanych na GPW. Obecnie średnia wartość wskaźnika ceny do zysków (C/Z) wynosi tylko 9,8. Tak źle nie było od 2011 roku, kiedy indeksy straciły na wartości 30% w pół roku.

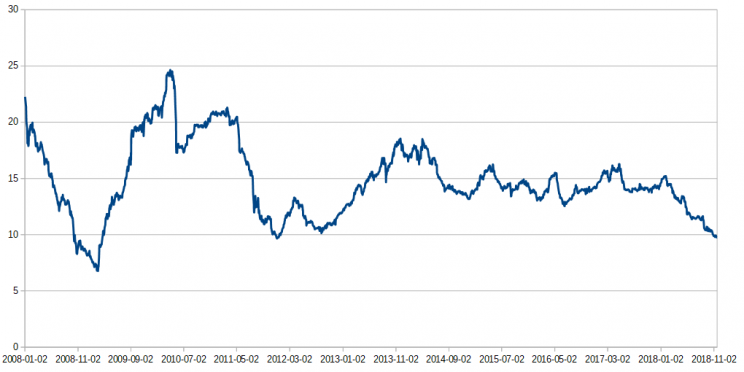

Wykres 5. Średnia wartość wskaźnika C/Z dla rynku głównego GPW od 2008 r do dziś.

Tak tanio na polskiej giełdzie było ostatnio w 2012 roku. Nie oznacza to jednak, że wyceny nie mogą jeszcze bardziej spaść. Taniej było tylko pod koniec 2008 r kiedy miał miejsc globalny krach finansowy związany z kredytami subprime. Warto jednak dodać, że nawet wtedy wystarczyły trzy miesiące by wartość wskaźnika zaczęła rosnąć wraz z całą giełdą.

Na polskiej giełdzie jest naprawdę tanio

Tak mocno jak obecnie polski rynek akcji był przeceniony w 2012 roku. Wtedy, podobnie jak teraz, spółki były nisko wyceniane, fundusze akcji notowały odpływy, kursy akcji spółek znajdowały się w trendzie spadkowym, a inwestorzy byli pesymistami. Wtedy, podobnie jak teraz, na horyzoncie nie widać było żadnych pozytywnych impulsów. Na giełdzie wbrew pozorom taka sytuacja daje nadzieję na poprawę notowań. Bo jak mawia Warren Buffett „kupuj gdy inni się boją”.