Brand24 jest na giełdzie już rok. Wycena spółki pozostaje ambitna, ale zarząd konsekwentnie realizuje cele

Dokładnie 30 stycznia 2018 r. odbyło się pierwsze notowanie akcji Brand24 na warszawskiej giełdzie. Spółka „wjechała” z rozmachem na parkiet. Cena akcji w pierwszym dniu dobijała do 57 zł i była nawet o 80% wyższa od ceny emisyjnej z oferty prywatnej z 2017 roku. W szczytowym momencie Brand24 był wyceniany na nawet 110 mln zł. Aktualnie akcje są wyceniane o wiele niżej od maksimów i stabilizują się w okolicy 37 zł.

Moda na spółki SaaS-owe minęła. Widać to po notowaniach przedstawicieli tej branży na GPW – Livechat „przecenił się” od szczytów o połowę, a Unified Factory czy Fachowcy.pl są, delikatnie mówiąc, spółkami groszowymi. Z tego grona najniższe spadki kursu akcji od szczytów odnotował Brand24 i jest to ok. 35%. Jednak przed spółką nadal jest wiele wyzwań, a nawet obecna kapitalizacja wynosząca 75 mln zł, wskazuje na duże oczekiwania inwestorów, co do tempa wzrostu.

REKLAMA

Brand24 nadal nie generuje zysku na poziomie netto, choć break even jest już bardzo blisko

Spółka wchodziła na giełdę jako potencjalny jednorożec w modnej branży, który celuje w duże dynamiki wzrostu klientów. Zarząd przeznaczał każdą pozyskaną i wygenerowaną przez operacyjny biznes złotówkę, na rozwój swojego produktu i technologii oraz pozyskiwanie nowych klientów. Specyfiką tej branży od strony „inwestorskiej”, jest osiągnięcie takiej liczby klientów, która pozwoli osiągnąć break even point.

Do tego poziomu Brand24 jeszcze nie dotarł. Po 9 miesiącach 2018 r. spółka ma stratę netto w kwocie 634 tys. zł przy przychodach 8,55 mln zł. Dla porównania cały 2017 rok zamknął się stratą netto 700 tys. zł przy 7,48 mln zł przychodów. Widać zatem wyraźny wzrost przychodów z kwartału na kwartał, a wynik samego III kwartału 2018 r. pokazał, że do break even jest już bardzo blisko. W tym kwartale strata netto wyniosła 95 tys. zł przy przychodach wynoszących 3,21 mln zł. Akcjonariusze spółki nie muszą się martwić o płynność finansową. Na koniec września 2018 r. na kontach spółki było nieco ponad 1 mln zł gotówki, a dodatkowo do dyspozycji jest kredyt w rachunku o wartości „drugiego” miliona złotych. Patrząc na tempo wzrostu przychodów i ograniczenia tempa generowanych strat, nie można wykluczyć, że spółka jest obecnie na granicy osiągnięcia break even.

Zobacz także: Debiut, Brand24 na NewConnect: Kurs spółki otworzył się 67% na plusie

Wskaźniki operacyjne Brand24 nadal wyglądają dobrze

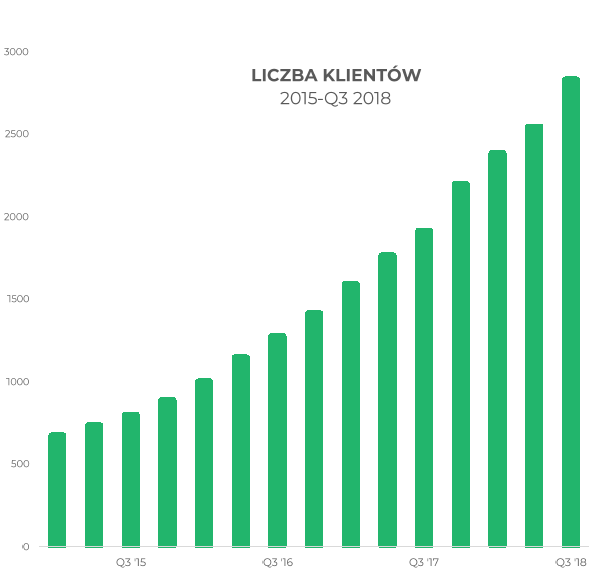

Najważniejsze wskaźniki obrazujące działalność spółek SaaS-owych wskazują nieustanny rozwój Brand24. Liczba aktywnych klientów na początku 2019 roku przekroczyła poziom 3000, a zgodnie z ostatnimi danymi wynosiła 3096. Oznacza to roczny przyrost o 41%. Na zdobycie ostatniego, okrągłego 1 tys. nowych klientów netto, spółka potrzebowała 13 miesięcy. „Poprzedni” tysiąc został uzbierany w 19 miesięcy, co pokazuje większe tempo pozyskiwania klientów.

Źródło: Raport finansowy za III kw. 2018 r. GK Brand24.

Za wzrostem liczby klientów podąża wskaźnik średniego przychodu generowanego na jednego klienta, czyli tzw. ARPU. Po 9 miesiącach 2018 roku wyniósł on średnio 356 zł/miesiąc. W 2017 roku ARPU wyniosło 330 zł, rok wcześniej było to 324 zł, a w 2015 r. wyniosło 278 zł.

Biorąc pod uwagę, że duża część klientów płaci w amerykańskich dolarach, należy przyznać, że spółka dobrze eliminuje ryzyko kursu walutowego. Kolejnym ważnym wskaźnikiem jest średni koszt, jaki spółka ponosi na pozyskanie jednego klienta. Aktualnie wynosi on około 300$ i kształtuje się na tym poziomie od dłuższego czasu. Do równania na zyskowność z jednego klienta, pozostaje jeszcze średnia długość cyklu życia klienta, czyli przez ile miesięcy klient średnio korzysta i płaci za produkt Brand24.

Obecnie jest to około 17 miesięcy. Uogólniając spółka z jednego klienta obecnie osiąga przychód 6 tys. zł kosztem pozyskania 1150 zł, co daje ok. 4850 zysku, ale nie uwzględniając szeregu kosztów stałych dotyczących prowadzenia działalności, podatków, kosztów finansowych, itp. Główne źródła pozyskania nowych klientów są nieustannie te same. Są to: reklamy online, influencer marketing oraz content marketing (np. artykuły typu 5 narzędzi do skutecznego marketingu).

Wskaźnik churn nie jest na razie problemem dla Brand24, choć jest dwukrotnie wyższy niż w Livechat

Wskaźnik poziomu rezygnacji z usługi w Brand24 wynosił w 2016 r. 7,7%. Najnowsze dane za 2018 rok pokazują spadek wskaźnika churn do ok. 6%. W rozmowie z nami CFO spółki Bartosz Kozłowski zadeklarował, że celem jest oczywiście dążenie do „zerowego” wskaźnika odejść klientów, ale osiągnięcie churn-u do poziomu 4-5% uznał za realne i zadowalające. Koncentracja nad obniżaniem churn-u jest jednym z istotnych celów pracy zespołu obok nieustannej pracy nad udoskonalaniem i rozwojem produktu.

O wiele niższy poziom odejść klientów ma „kolega” z branży SaaS-wej z GPW – Livechat. W jego przypadku churn wynosi obecnie ok. 3%. Jednak różnica ta wynika ze specyfiku produktów obydwu spółek. W przypadku Brand24, zmiana narzędzia do monitoringu treści w internecie dla klienta jest łatwa i nieskomplikowana. Dodatkowo część klientów wykorzystuje produkt spółki doraźnie, np. w celu zażegnania kryzysu wizerunkowego. Z kolei korzystanie z usługi Livechatu, wymaga od klienta początkowo implementacji, wdrożenia na stronę i innych prac inicjacyjnych, a przy ewentualnej zmianie produktu, należy dokonać ponownie szeregu działań i zarządzania np. archiwum danych. Zatem nie jest to proces łatwy, nieabsorbujący i szybki do przeprowadzenia.

Zobacz także: Liczba klientów LiveChat wciąż rośnie pomimo, że jego główny konkurent Zendesk już ich traci. Spółka zamierza przyspieszyć inwestycje

Program motywacyjny zakłada skokowy wzrost zysku w 2020 roku

Program motywacyjny w Brand24 umożliwia objęcie 102 143 akcji przy spełnieniu określonych warunków przez kluczowych menedżerów spółki. Wartość potencjalnie przydzielonych akcji wynosi przy obecnym kursie giełdowym ok. 3,8 mln zł, a ewentualne rozwodnienie kapitału zakładowego to 5%. Głównym kryterium jest osiągnięcie następujących wyników finansowych i osiągnięcie wskazanej liczby klientów:

Cele programu motywacyjnego w Brand24 na lata 2018-2020

Źródło: Raport finansowy za III kw. 2018 r. GK Brand24.

Jak dotąd spółce udało się osiągnąć cele postawione na rok 2018. Realne do osiągnięcia wydają się też cele na 2019 rok. Liczba klientów na koniec tego roku ma wynieść 4 364, co oznacza pozyskanie w 11 miesięcy jeszcze ok. 1300 klientów. Przypomnijmy, że ostatni tysiąc klientów, spółka pozyskała w 13 miesięcy. Teraz ten czas musi się skrócić do ok. 9-10 miesięcy, a kwartalne tempo pozyskiwania nowych klientów netto, musi się zwiększyć do ok. 350. W tym miejscu można przywołać dane za ostatnie dwa kwartały – w III kw. 2018 r. pozyskano 285 klientów netto, a w IV kw. 2018 r. było to 267 klientów. Te dane pokazują, że spółki musi przyspieszyć ten proces, by osiągnąć zakładane cele w programie motywacyjnym.

Solidne zyski w Brand24 dopiero w 2020 roku

Wyraźny skok zyskowności, Brand24 ma odnotować w 2020 roku. W przyszłym roku zysk netto ma skoczyć mocno w górę i ma wynieść 4,7 mln zł wobec 0,6 mln zł w 2019 roku. Natomiast liczba klientów w 2020 roku ma wzrosnąć o 1849, co przekłada się na średnie, kwartalne tempo wynoszące 462. Wzrost zyskowność jest zapewne oparty na dużym rozwodnieniu kosztów stałych na znacznie wyższą liczbę klientów i tym samym przychodów. Założenia opierają się prawdopodobnie też na utrzymaniu kosztów stałych na zbliżonym poziome jak dotychczas. Historyczne przykłady spółek z podobnymi planami finansowymi pokazują niestety, że wraz ze wzrostem zyskowności, rośnie też „chęć” do zwiększenia kosztów prowadzenia działalności. Czas pokaże, jak Brand24 poradzi sobie w tym aspekcie.

Podsumowując, założenia programu motywacyjnego są ambitne, ale przynajmniej na razie wydają się osiągalne. Brand24 rozwija się szybciej niż zakładali sceptycy, ale wolniej niż optymiście. Dotychczasowe dane operacyjne pokrywają się ze wcześniejszymi deklaracjami i celami zarządu. Jeśli spółce uda się osiągnąć zakładany zysk netto w 2020 r. na poziomie 4,7 mln zł, wówczas zysk netto na akcję wyniesie ok. 2,35 zł. To z kolei przełoży się na wskaźnik C/Z na poziomie 16. Dla porównania Livechat ma obecnie wskaźnik C/Z wynoszący 13. Na korzyść Brand24 przemawia jednak znacznie większy poziom dynamiki wzrostu przychodów czy zysków. Po kształtowaniu się obecnego kursu akcji Brand24 i wskaźnika C/Z, można dojść do wniosku, że kurs wycenia obecnie wypełnienie założeń programu motywacyjnego na 2020 rok. Dla kursu akcji kluczowym pytaniem w perspektywie 2020 roku będzie potencjał wzrostu zysku netto w kolejnych latach, jednak na razie jest to zbyt odległa data do realnych prognoz, przy tak dynamicznej branży w jakiej działa Brand24.