Akcje pozostają najlepszą długoterminową inwestycją chroniącą przed inflacją – wynika z Credit Suisse Global Investment Returns Yearbook 2020

Rok 2019 był wyjątkowo pomyślny dla akcji i obligacji, ale to akcje pozostają najlepszą długoterminową inwestycją chroniącą przed inflacją – wynika z obliczeń opublikowanych w „Credit Suisse Global Investment Returns Yearbook 2020”.

Dziś został opublikowany Credit Suisse Global Investment Returns Yearbook 2020. Jest to prawdopodobnie jeden z najlepszych, najciekawszych raportów analitycznych, jakie są ogólnodostępne dla inwestorów. Raport można pobrać TUTAJ. A my prawdopodobnie opisujemy go jako pierwsi na świecie.

REKLAMA

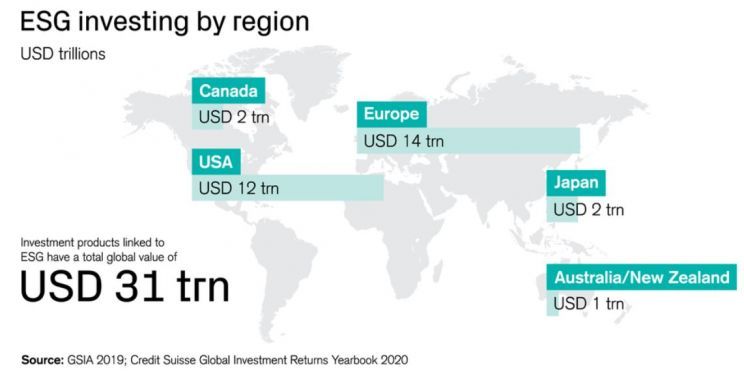

W tym roku jego autorzy zainteresowali się m.in. zjawiskiem rosnących inwestycji w spółki społecznie odpowiedzialne. „Inwestowanie ESG (environment, social, governance – środowisko, społeczeństwo, ład korporacyjny) zaczyna być modne, to się robi mała rewolucja. W 2018 roku produkty inwestycyjne powiązane z kryteriami społecznej odpowiedzialności biznesu miały wartość 31 bln USD, co oznacza wzrost o 34%. Inwestowanie ESG jest szczególnie popularne w Europie. W 2020 roku wartość rynku produktów tego typu może wynieść około 40 bln USD” – stwierdzili profesorowie Elroy Dimson, Paul Marsh i Mike Staunton z London Business School, pod opieką których powstaje raport.

1. Inwestowanie społecznie odpowiedzialne na świecie

Zobacz także: Dobre spółki nie płacą dywidend - Warren Buffett radzi jak inwestować w najnowszym liście

Kapitał Milenialsów ma czynić dobro

Inwestowanie społecznie odpowiedzialne zmienia naturę branży asset management. Inwestorzy zmieniają podejście i optykę patrzenia na spółki giełdowe – wynika z raportu Credit Suisse. Według jego autorów, za tą zmianą kryją się ludzie z pokolenia Milenialsów, którzy chcą, aby ich pracujący kapitał czynił dobro.

Zespół pod wodzą wspomnianych profesorów London Business School przeprowadził szereg badań i analiz, starając się zachować maksymalny obiektywizm w podejściu do inwestowania ESG. Okazało się, że strategie oparte na inwestowaniu społecznie odpowiedzialnym w długim terminie nie szkodzą dywersyfikacji portfeli ani nie wpływają negatywnie na stopę zwrotu ważoną ryzykiem. W krótkim terminie mogą jednak prowadzić do sporych odchyleń na portfelu, zarówno w sensie pozytywnym, jak i negatywnym.

„Inwestowanie w spółki które cechują się wysokim poziomem ładu korporacyjnego oraz społeczną wrażliwością czy dbałością o środowisko, wpływa oczywiście na stopę zwrotu. Okazuje się, że w długim terminie lokowanie kapitału w firmach wartych zaufania, które dbają o swoją reputację, może stanowić wartość dla akcjonariuszy” – stwierdzili autorzy raportu.

W dokumencie znalazło się ciekawe porównanie prezentujące „nowe” i „stare” podejście do inwestowania odpowiedzialnego społecznie. Co ciekawe, dostało się Warrenowi Buffettowi. Jako pozytywnego bohatera przedstawiono norweski fundusz rządowy, który ma ponad 1 bln USD aktywów, posiada akcje 9 tys. spółek notowanych na 73 giełdach, a większość to spółki społecznie odpowiedzialne. Tymczasem co prawda Buffett postanowił oddać 99% majątku na cele charytatywne, ale w ostatnich latach jego Berkshire Hathaway zainwestowało około 30 mld USD w farmy wiatrowe tylko dlatego, że... uzyskało zwolnienia podatkowe.

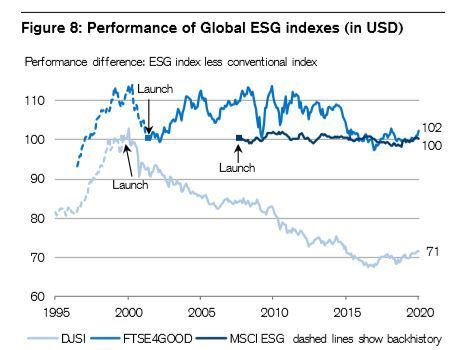

Autorzy raportu nie ukrywają jednak, że na razie inwestowanie społecznie odpowiedzialne wielkich kokosów nie daje. Generalnie z badań wynika, że fundusze ESG istniejące w Wielkiej Brytanii czy USA zachowują się gorzej od benchmarków, ale mniej więcej tak samo jak mniej etyczna konkurencja. A w ciągu 21 lat istnienia indeks DJSI średniorocznie zyskiwał o 1,6% mniej od wskaźnika S&P Global BMI.

2. Zachowanie indeksów ESG

Akcje pozostają najlepszą inwestycją chroniącą przed inflacją

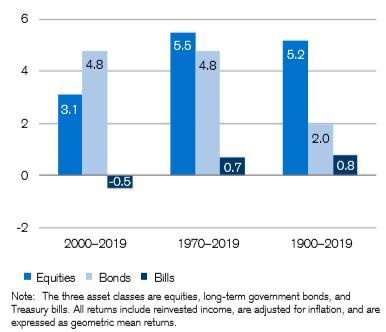

Jak co roku, w raporcie znalazło się miejsce dla unikalnych podsumowań, zestawień i wykresów. Autorzy przypominają, że akcje pozostają najlepszą inwestycją, bijącą w długim terminie obligacje. W ciągu ostatnich 120 lat akcje zapewniły w skali globalnej 5,2% średniorocznego zysku ponad inflację, podczas gdy obligacje ledwie 2%. Gdyby ktoś 120 lat temu włożył w akcje i obligacje taką samą kwotę pieniędzy, to w portfelu akcyjnym miałby 165 razy więcej, niż w obligacyjnym.

Ostatnia dekada na rynkach akcji była wyjątkowo pomyślna. Średniorocznie dały one zarobić 7,6%, podczas gdy obligacje 3,6%. Rok 2019 był również kapitalny dla akcji, bo indeks akcji światowych liczony w USD urósł o 28%.

Rok 2019 był również bardzo pomyślny dla obligacji. Amerykańskie urosły o 12%, Szwajcarskie o 9%. Jednak autorzy raportu ostrzegają, że kolejne lata nie będą już tak pomyślne dla papierów dłużnych. Na horyzoncie pojawia się bowiem ryzyko wysokiej inflacji.

3. Zannualizowane realne stopy zwrotu z akcji, obligacji i bonów w wybranych okresach

Przypominamy, że wersja elektroniczna jest okrojona. Pełny raport jest dostępny w wersji papierowej. Szkoda, że po raz kolejny w Yearbooku Credit Suisse nie znalazło się miejsce dla polskiej giełdy.