To pasywne inwestowanie jest winne tego, że ceny akcji są absurdalnie wysokie - uważa Howard Marks

Na rynku brakuje aktywnych inwestorów, bo to oni tak naprawdę wyceniają akcje – wskazał znany inwestor Howard Marks.

Jeśli przyjrzymy się nowojorskiej giełdzie z uwagą, to zobaczymy, że nawet 95% transakcji zawierają automaty, albo inwestorzy, którzy nie zwracają uwagi na fundamenty spółek – stwierdził znany inwestor Howard Marks, założyciel Oaktree Capital, w wywiadzie dla CFA Chile.

REKLAMA

Napływy do funduszy pasywnych pompują wycenę spółek z S&P500

Howard Marks uważa, że za zjawiskiem koronahossy – która pompuje wyceny akcji do absurdalnych poziomów – stoi swego rodzaju „moda” na pasywne inwestowanie. „Gros kapitału płynie dziś na giełdę przez fundusze pasywne i indeksowe. One nie mają zarządzającego, który stwierdzi: nie, nie będę teraz inwestował w akcje pieniędzy powierzonych mi przez inwestorów, bo jest po prostu za drogo. Albo: ok, zainwestuję, ale w spółki niedowartościowane. Zarządzający tymi funduszami pasywnymi są pasywni, bo muszą tacy być. Muszą oni lokować pieniądze w akcje zgrupowane w danym indeksie” – zwraca uwagę Marks.

Inwestor proponuje eksperyment myślowy. „Załóżmy, że przez kolejne 5 lat wszystkie pieniądze, jakie płynęłyby na giełdę, popłynęłyby do funduszy indeksowych mających ekspozycję na S&P500. Na koniec tego okresu akcje zgrupowane w tym indeksie byłyby niebotycznie drogie, o wiele droższe, niż akcje spoza tegoż indeksu” – tłumaczy Marks.

I w gruncie rzeczy mniej więcej tak się dzieje od kilku lat, dlatego aktywni inwestorzy – na przykład zarządzający funduszami – mają spory problem z pobiciem S&P500 w długim terminie, tłumaczy Howard Marks. Wystarczy nadmienić, że wśród 5 największych funduszy inwestycyjnych w USA aż 3 mają ekspozycję tylko na S&P500. Chodzi o Vanguard 500 Index Fund (303 mld USD aktywów), SPDR S&P 500 ETF Trust (274 mld USD), Fidelity 500 Index Fund (229 mld USD).

Marks uważa, że należy zastanowić się, czy na rynku akcji w USA nie doszło już do pewnego przełomowego wydarzenia. „Panuje przekonanie, że środowisko aktywnych inwestorów utrzymuje wyceny spółek na godziwych poziomach, odzwierciedlających ich wartość, więc inwestorzy korzystający z funduszy indeksowych lokują kapitał we właściwie wycenionych spółkach, czyli mają efektywnie wycenione pozycje w portfelu. Pytanie, czy to założenie jest zgodne z prawdą. Czy mamy na giełdzie wystarczającą ilość aktywnych inwestorów, by spółki uważać za właściwie wycenione?” – pyta Marks.

Według Marksa, obecnie indeks S&P500 jest już drogi, ale może być droższy. „Kiedyś dojdzie na nim do poważnej korekty. Wtedy, kiedy stanie się naprawdę absurdalnie drogi w stosunku do wszystkich innych aktywów inwestycyjnych. Ale do tego czasu, a nie wiemy kiedy to się stanie, może wciąż rosnąć” – uważa założyciel Oaktree Capital.

Notowania S&P500 na tle niemieckiego DAX i kanadyjskiego S&P/TSX 60

Źródło: MarketScreener.com

Zobacz także: 9 najlepszych podcastów o inwestowaniu według Strefy Inwestorów

Inwestorzy lubią akcyjne ETFy i… fundusze dłużne

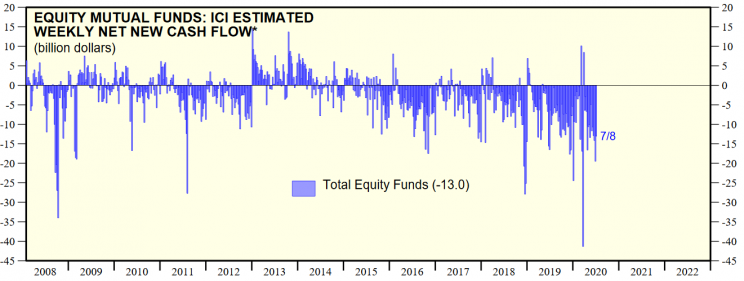

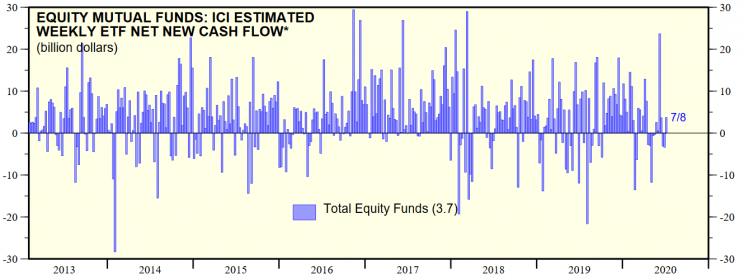

Aby przekonać się, jak bardzo niepopularne są w ostatnich latach fundusze akcyjne aktywnie zarządzane, a jak dużą popularnością cieszą się pasywne fundusze, wystarczy zerknąć na dwa poniższe wykresy. Przedstawiają one saldo wpłat i wypłat do funduszy aktywnych i pasywnych w ujęciu tygodniowym. Obrazy mówią czasem więcej, niż słowa. To się samo komentuje.

Saldo wpłat i wypłat – fundusze akcyjne aktywne (USA, w mld USD)

Źródło: ICI / Yardeni Research

Saldo wpłat i wypłat – fundusze akcyjne ETF (USA, w mld USD)

Źródło: ICI / Yardeni Research

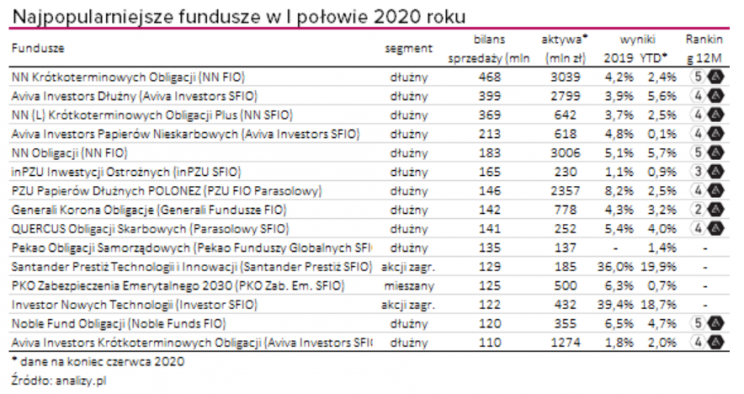

Co ciekawe, z obliczeń firmy Morningstar wynika, że w I półroczu 2020 roku aż 46% pieniędzy, które popłynęły w kierunku ETF-ów, trafiło do… funduszy dłużnych. To oznacza, że „bezpieczne” rozwiązania cieszą się niesłabnącą popularnością. Podobny trend widać również na polskim rynku, o czym świadczy raport portalu Analizy.pl. „Listę funduszy cieszących się największą popularnością w I połowie 2020 roku zdominowały fundusze papierów dłużnych. W pierwszej piątce znalazły się dwa produkty z Aviva Investors Poland TFI dedykowane własnej grupie oraz aż trzy produkty z NN Investment Partners TFI – lidera tegorocznego salda wpłat i wypłat” – wskazali analitycy portalu.

Najpopularniejsze fundusze na polskim rynku w I połowie 2020

Źródło: Analizy.pl

Cały wywiad z Howardem Marksem można zobaczyć tutaj: