Dywersyfikacja geograficzna w inwestowaniu jest ważna, nie warto koncentrować się na krajowych akcjach

W ostatnich tygodniach warszawskie akcje okazują się równie słabym aktywem, jak złoty. Ale akcje z wielu innych europejskich rynków wschodzących nie rażą słabością. To pokazuje, że warto dywersyfikować się geograficznie.

Inwestorze, Twój portfel prawdopodobnie wymaga doważenia w zakresie zagranicznych akcji, bo tzw. home bias jest popełniany zawsze i wszędzie. Home bias oznacza zbytnie skupienie portfela na aktywach krajowych – jakoby dobrze znanych i rozumianych.

REKLAMA

Wszyscy popełniają home bias…

Błąd home bias jest popełniany nie tylko przez polskich inwestorów, ale nawet przez amerykańskich. Oni mieli jednak ku temu przez dekady pewne podstawy – z ich perspektywy zagraniczne akcje (europejskie, azjatyckie) były uważane za bardziej ryzykowne, niż akcje amerykańskie. Jeśli amerykański inwestor miał 25% akcji zagranicznych w portfelu, to był inwestorem agresywnym. Jednak badania sugerują, że nawet w przypadku inwestora z USA zagraniczne akcje zwiększają dywersyfikację i nie są aż tak ryzykowne, jak myślą posiadacze kapitału działający na giełdzie.

Mimo że wielu amerykańskich inwestorów podniosło udział zagranicznych akcji w portfelu, to wciąż nie mają odpowiedniego poziomu. Preferują wciąż krajowe papiery – dzieje się tak z różnych powodów. Na dzień 29 października 2021 r. indeks FTSE All-World Index miał 59% ważenia w akcjach amerykańskich i 41% w akcjach spoza USA. W 2019 r. firma FTSE Russell opublikowała artykuł badawczy na temat home bias, pokazujący, że amerykańskie fundusze emerytalne przeważyły krajowe akcje o 10 pkt. proc. ponad zagraniczne. Według danych Morningstar na dzień 30 września 2021 r., obejmujących fundusze inwestycyjne, w amerykańskich funduszach akcyjnych było 12,5 bln USD, a 4,2 bln USD w międzynarodowych funduszach akcyjnych, co oznacza proporcję 75:25.

Warto zauważyć, że niedoważenie Amerykanów w zagranicznych akcjach jest mniej problematyczne, niż w innych krajach, ponieważ akcje amerykańskie stanowią ponad połowę globalnego rynku akcji. FTSE Russell wskazuje tymczasem, że inwestorzy z innych krajów popełniają jeszcze większy home bias. Akcje japońskie i brytyjskie mają – odpowiednio - tylko 8% i 6% udziału w globalnym indeksie, ale ich udziały w aktywach krajowych funduszy emerytalnych stanowią około 35%.

„Mistrzem świata” w home bias są Australijczycy, bo akcje z Krainy Kangurów mają tylko 2% wagi w indeksie globalnym, ale aktywa funduszy emerytalnych przeznaczają 52% środków na akcje australijskie. W dodatku te instytucje koncentrują się zanadto na dwóch sektorach: usługi finansowe i producenci surowców i materiałów – czyli nie dość, że ryzyko geograficzne jest spore, to dochodzi do tego jeszcze ryzyko sektorowe.

Zobacz także: Polska waluta najtańsza w historii w stosunku do koszyka walut PLN Index - trwa ucieczka kapitału z Polski

…a to bardzo kosztowny błąd

Oczywiście, istnieje kilka racjonalnych powodów, dla których inwestor może chcieć przeważenia w akcjach spółek krajowych:

- Inwestowanie za granicą może kosztować więcej.

- Istnieje ryzyko polityczne, którego nie można na bieżąco i z wyczuciem śledzić.

- Kwestie walutowe. Waluty ulegają znacznym wahaniom, a zabezpieczanie się przed tzw. ryzykiem kursowym kosztuje.

To nie jest - na pierwszy rzut oka - nieracjonalne, jeśli inwestor przeważa się w krajowych akcjach, zwłaszcza gdy zbliża się do emerytury….

Problem w tym, że home bias nie bierze się zazwyczaj z racjonalności. Częściej wynika z dumy narodowej i chęci inwestorów do „inwestowania w to, co znają”. Patriotyzm jest generalnie OK, ale nie powinien mieć wpływu na decyzje inwestycyjne, posługiwanie się nim to z pewnością nie jest droga do sukcesu inwestycyjnego.

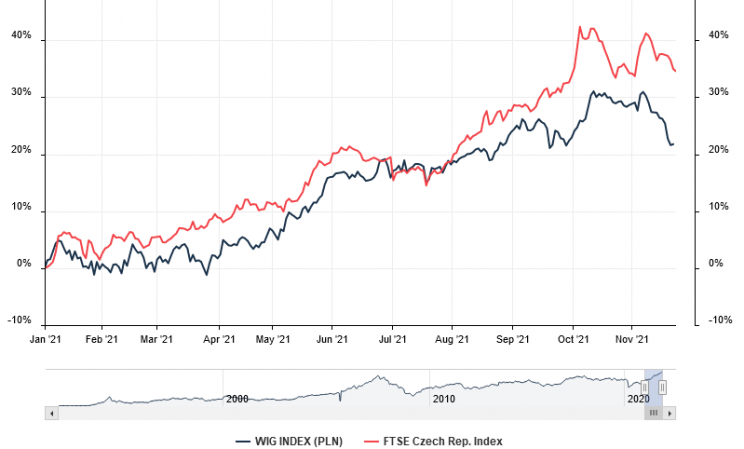

Popatrzmy się na polskie podwórko, na to co dzieje się w ostatnich tygodniach na naszej giełdzie. Włączony został tryb „risk off”. Dolar się umacnia, złoty słabnie więc, podobnie jak inne waluty z rynków wschodzących. Problem w tym, że inne wschodzące rynki giełdowe zachowują się relatywnie lepiej od rynku polskiego. Oto stopy zwrotu dla głównych indeksów europejskich rynków wschodzących za ostatnie 2 miesiące:

XU100 - Turcja: +27%

SOFIX Index – Bułgaria: +11%

OMX Tallinn Index – Estonia: +6%

PX Index – Czechy: +3,7%

WIG – Polska: -2,6%

Notowania WIG na tle FTSE Czech Rep. Index od początku 2021 r.

Źródło: Market Screener

Pamiętajmy, że dywersyfikacja to sprawdzony sposób na poprawę zwrotu z inwestycji i zmniejszenie ryzyka. Inwestowanie za granicą zwiększa dywersyfikację, a home bias ją ogranicza. Jakże wyraźnie widać to w ostatnich tygodniach, gdy włączył się tryb „risk off”.

Autor inspirował się tekstem “You Probably Own Too Much Domestic Equity” z portal Morningstar.