Pozycja na wzrost zmienności może lepiej dywersyfikować portfel niż gotówka czy złoto – wyjaśnia Jason Buck z Mutiny Fund

Nowoczesny inwestor musi mieć w portfelu i pozycję na wzrost zmienności, i na surowce, i na kryptowaluty, ale nie powinien gardzić na przykład inwestowaniem w nieruchomości – mówi Jason Buck z Mutiny Fund.

Jeśli ktoś ma portfel przeważony w akcjach czy innych ryzykownych aktywach, to musi też posiadać sporą pozycję długą na zmienność – stwierdził Jason Buck, CIO Mutiny Fund specjalizujący się w konstrukcji portfeli oraz opcjach, będąc gościem podcastu Meba Fabera.

REKLAMA

Trzeba być przygotowanym na niemiłe niespodzianki

Jason Buck jest zwolennikiem stosowania longów na zmienność, a stał się nim na drodze studiowania filozofii i religii oraz doświadczeń związanych z kryzysem finansowym 2008 roku. „Życie niesie ze sobą niemiłe niespodzianki. I prawda jest taka, że nie jest ważne jak dobrym jesteś przedsiębiorcą czy menedżerem, bo jeśli masz do czynienia z takim bolesnym eventem, jak wielki kryzys finansowy, to on cię uszkodzi i twoją firmę mniej lub bardziej. To prowadzi do wniosku, że trzeba się przygotowywać na takie zdarzenia zanim one nadejdą. A jak wiadomo, materializacja tak wielkiego ryzyka wiąże się z bardzo wysoką zmiennością na giełdach. Czyli stąd logiczny wniosek, że jeśli ktoś ma portfel przeważony w akcjach czy innych ryzykownych aktywach, to musi też posiadać sporą pozycję długą na zmienność, pod postacią np. opcji na VIX, czyli indeks strachu. Należy zabezpieczać ryzyko biznesowe longami na zmienność” – przekonuje Buck.

Przyznaje, że ze swoim partnerem biznesowym Taylorem Pearsonem są fanami publikacji Chris’a Cole’a na temat zmienności i narzędzi przed nią zabezpieczających. „Zbudowaliśmy swój własny modelowy portfel wychodząc od słynnego portfela permanentnego Harry’ego Browne’a. Postanowiliśmy jednak unowocześnić ten koncept, dostosować go bardziej do współczesności. Oczywiście, jego podstawą jest pozycja long na zmienność. Nasz Cockroach Fund ma ekspozycję na globalne akcje i obligacje, na surowce i złoto, na kryptowaluty, oraz oczywiście na wzrost zmienności. Chcieliśmy, aby klienci zarabiali niezależnie od tego, co dzieje się na rynku” – stwierdził Buck.

Przypomnijmy, że słynny portfel permanentny Harry’ego Browne’a był złożony w 25% z akcji, w 25% z obligacji, w 25% z gotówki oraz w 25% ze złota. „W naszym Karaluchowym Funduszu gotówkę zastąpiliśmy longiem na zmienność. A pozycję na złocie zastąpiliśmy strategią łapiącą momentum na surowcach. Głównym naszym założeniem jest bowiem to, że na rynkach występuje co jakiś czas duża zmienność, a klasyczne strategie, na czele z 60/40, zakładają, że gospodarka i PKB cały czas w długim terminie rosną, ale problem w tym, że w kolejnych dekadach to nie musi być prawda” – podkreśla Buck.

„Pamiętać także należy, że w inwestowaniu głównym celem jest przeżycie na rynku, zachowanie kapitału. Najważniejsze jest więc myślenie o obronie, a nie o ataku. Nasz portfel ma sprawić, że inwestorzy będą mieć stabilny poziom kapitału i dzięki temu nie będą popełniali błędów behawioralnych polegających na wychodzeniu z rynku w najgorszym momencie” – dodaje.

Buck zwraca uwagę na zastanawiające zjawisko, że niewielu inwestorów myśli o portfelu tak, jak o domu czy aucie, czyli jak o majątku, który należy zabezpieczyć. „Ludzie w naturalny sposób kupują ubezpieczenia domu czy auta, a nie myślą o ubezpieczaniu aktywów. To zadziwiające. A potem nadchodzi moment obsunięcia portfela 60/40 o -50% i jest płacz i zgrzytanie zębów” – mówi zarządzający Mutiny Fund.

Buck przyznaje, że wielu inwestorom nie podoba się defensywne podejście, bo uważają, że pozbawia ono „zęba” ich portfel. „Naszą odpowiedzią jest część surowcowa portfela, która najczęściej jest zlewarowana. Tak naprawdę nasza całościowa ekspozycja na aktywa inwestycyjne w naszym Karaluchowym Portfelu wynosi x2,2” – tłumaczy Buck.

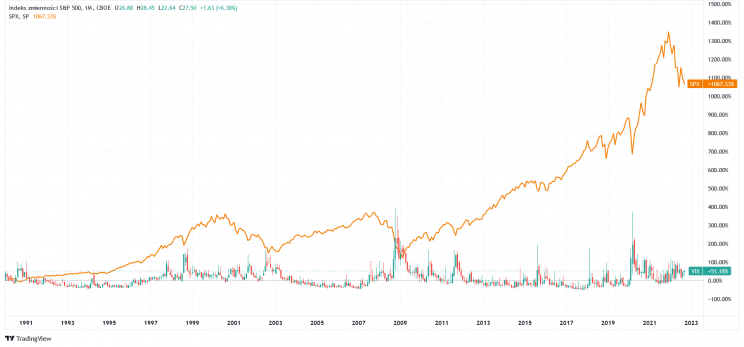

Notowania VIX na tle S&P500 od 1990 r.

Źródło: TradingView

Zobacz także: Wracają czasy, kiedy dobrze jest mieć złoto pod łóżkiem – ostrzega Jim Rogers

Dlaczego warto inwestować w nieruchomości

Co ciekawe, Jason Buck poleca inwestowanie w nieruchomości. „W nieruchomościach najlepsze i najgorsze jest to, że zawsze dokonujesz inwestycji z lewarem. Bardzo często można uzyskać premię za brak płynności. Ale trzeba bardzo uważać, by nie zlewarować się nadmiernie przy inwestycji na rynku real estate, bo w trakcie kryzysu to może się bardzo zemścić” – stwierdził Buck. „A jest bardzo trudno o dobry timing na rynku nieruchomości, uwierzcie mi” – dodał.

Oczywiście, Buck chciałby zabezpieczać swój portfel nieruchomości, jednak obecnie jest to trudne. „Istniał kiedyś fundusz ETF na spadek wartości nieruchomości, był notowany na amerykańskiej giełdzie. Ale okazało się, że niemal nikogo nie interesował i został zlikwidowany, dla mnie to ekstremalnie dziwna sytuacja” – stwierdził.