Fundusze hedge obstawiają, że kurs Bitcoina będzie spadał

Fundusze hedge działające na rynku kryptowalut grają na spadek ceny Bitcoina. Ostatnie dni - gdy BTC zaczął mocno tanieć - dają im nadzieję, że nie będą kończyły kolejnego roku z dwucyfrowymi stratami.

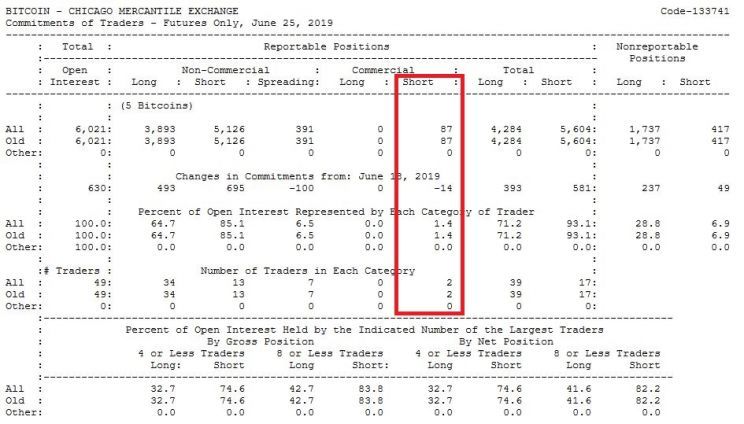

Fundusze hedge szortują Bitcoina, czyli grają na spadek jego ceny. Tak wynika z raportu Chicago Mercantile Exchange z dnia 25 czerwca. „Krótkie” pozycje smart money i tak zostały zmniejszone w porównaniu do połowy ubiegłego miesiąca.

Tylko fundusze quant dają sobie radę na Bitcoinie

To, że fundusze hedge szortują Bitcoina nie jest wiadomością, która stawia je w dobrym świetle. W końcu ta kryptowaluta wyceniania w USD w ciągu ostatnich 30 dni poszła w górę o 16%, w ciągu ostatnich 3 miesięcy podrożała o 105%, a od początku roku zwyżkuje już o 164%. To oznacza, że fundusze hedge, które czasami zwane są smart money (sprytne pieniądze), mogą być w tym roku znów pod kreską, jeśli chodzi o inwestycje na rynku bitcoinowym.

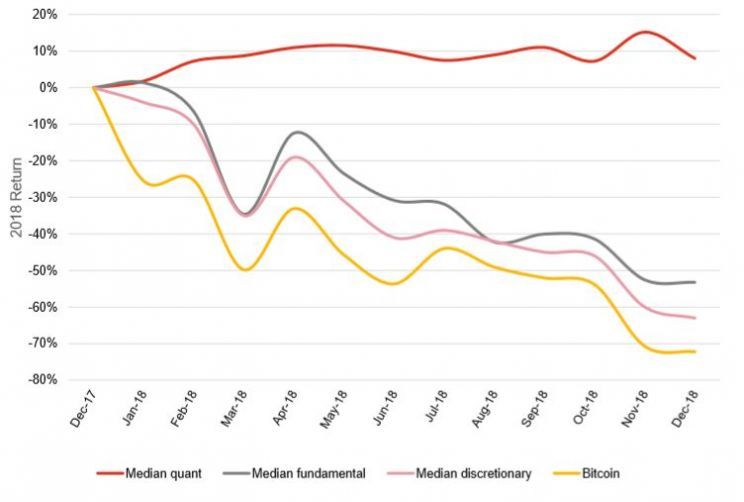

Tymczasem ubiegły rok nie był dla nich pomyślny – podaje firma PricewaterhouseCoopers w „2019 Crypto Hedge Fund Report” (maj 2019). Mediana stopy zwrotu funduszy hedge działających na rynku cryptos wyniosła -46%, podczas gdy benchmark (czyli BTC) potaniał o 72%. Tymczasem średnia opłata przez nie pobierana sięgnęła 1,72% (jak łatwo można się domyśleć, success fee sięgające 23,5% nie zostało pobrane). To stawia pod znakiem zapytania zasadność używania wobec takich podmiotów ksywy smart money...

Sporą ciekawostką jest jednak fakt, że fundusze typu quant, czyli bazujące na algorytmach, spisały się w ubiegłym roku całkiem nieźle. Mediana stóp zwrotu przez nich wypracowanych sięgnęła +8%.

Mediana stóp zwrotu dla różnych typów funduszy hedge działających na rynku cryptos w 2018 roku

Zobacz także: Prognozy dla BTC na drugą połowę 2019. 0 lub 28 000 USD – tyle może być wart Bitcoin według ekspertów

Fundusze crypto hedge to małe podmioty

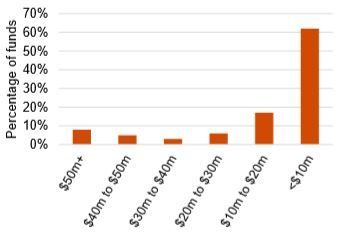

Warto podkreślić, że fundusze hedge działające na rynku cryptos to małe podmioty. Zazwyczaj zespół liczy około 8 osób, zarządza ledwie 22 mln USD (ponad 60% funduszy ma w zarządzaniu mniej niż 10 mln USD). Takich funduszy jest około 150, mają w zarządzaniu około 1 mld USD.

Z badania firmy PwC wynika, że obecnie – mimo fatalnego roku 2018 na rynku cryptos – fundusze te mają średnio 6 razy więcej aktywów, niż na starcie (który następował średnio 2 lata temu). To oznacza, że miały całkiem skuteczny fundraising, mimo trudnych warunków rynkowych.

Inne ciekawostki są takie, że średnia data uruchomienia tego typu podmiotów to 22 października 2017 roku – kilka tygodni przed szczytem bańki na BTC. Zarządzający zazwyczaj mają góra 4 lata doświadczenia rynkowego. 90% funduszy nie korzysta z usług firm zewnętrznych. A 55% tego rodzaju funduszy jest zarejestrowanych na Kajmanach.

Wielkość funduszy hedge z rynku cryptos (aktywa, w mln USD)

Podsumowując, ostatnie dni na bitcoinie, podczas których miał miejsce prawdziwy cenowy rollercoaster, z pewnością ucieszyły fundusze hedge. Odwrócenie trendu wzrostowego dawałoby im szansę na zamknięcie roku 2019 z zyskiem. Dwóch lat z rzędu na dwucyfrowych stratach klienci mogą bowiem nie wytrzymać...

Źródło wykresów: PwC