Panika na akcjach spółek powiązanych z kryptowalutami. Ich kursy spadają szybciej niż bitcoin czy Nasdaq

Spółki publiczne powiązane z rynkiem kryptowalut zostały w tym roku przecenione już o 50-60%. Zachowują się znacznie gorzej, niż indeks Nasdaq Composite.

Bitcoin wyceniony w USD od początku roku potaniał już o blisko 30%, ale to nic w porównaniu z tym, co dzieje się z akcjami spółek powiązanych z rynkiem kryptowalut.

REKLAMA

Spółki kryptowalutowe zachowują się słabiej, niż rynek i niż bitcoin

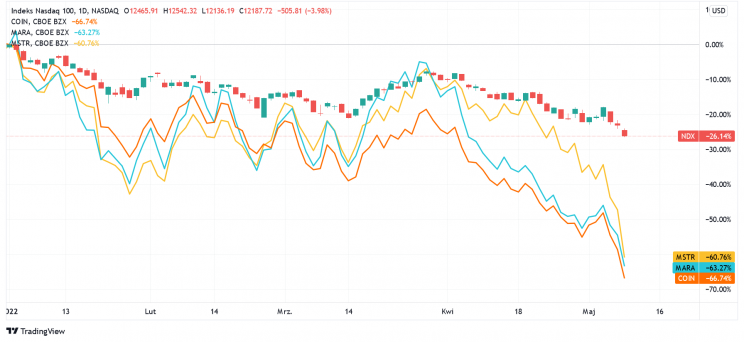

Od początku stycznia do 9 maja br. indeks Nasdaq Composite spadł o 23%, czyli na rynku technologicznym zapanowała bessa, głównie z uwagi na rozpoczęcie cyklu podwyżek stóp w USA. Jednak notowania spółek powiązanych z rynkiem kryptowalut zachowują się znacznie gorzej, niż szeroki rynek i gorzej, niż np. notowania BTC/USD.

Oto bowiem wycena MicroStrategy – firmy analitycznej prowadzonej przez wielkiego fana bitcoina, Michaela Saylora – w 2022 roku poszły w dół już o 60%. Przypomnijmy, że MicroStrategy inwestuje gros nadwyżek finansowych w bitcoina, umieszczając go na swoim bilansie. Firma w I kw. 2022 kupiła 4 827 BTC, ma ich już 129 200. Co ciekawe, wartość rynkowa spółki Saylora to obecnie 2,75 mld USD, podczas gdy wartość trzymanych przez nią bitcoinów to 4,26 mld USD. Jednak gdy cena BTC spadnie do 21 000 USD, MicroStrategy stanie przed koniecznością spełnienia margin call (firma pożyczyła na zakup bitcoinów 2 mld USD, a średnia cena zakupu wynosi 30 700 USD).

Wielkim rozczarowaniem okazuje się Coinbase. Jedna z największych i najstarszych giełd kryptowalutowych przeprowadziła IPO w kwietniu ub.r. Od tamtego czasu jej wycena spadła o 75%, do 17,8 mld USD. W tym roku kurs Coinbase zanurkował o 67%.

Notowania Marathon Digital – jednego z największych upublicznionych „górników” bitcoinowych – w tym roku się przepołowiły. Podobnie stało się z kursem Core Scientific oraz Riot Blockchain, konkurencyjnych spółek. Jak wiadomo, „górnicy” zarabiają nie tylko na udostępnianiu bitcoinów innym uczestnikom rynku, ich nagrodą są też same monety, które często lądują na bilansie jako aktywo. Notowania „górników” są więc wyjątkowo mocno skorelowane z notowaniami bitcoina.

Notowania Nasdaq Composite oraz Coinbase, Marathon Digital i MicroStrategy w 2022 r.

Zobacz także: Ryzyko inwestowania w bitcoina spada z czasem – przekonuje Michael Saylor wielki zwolennik kryptowalut

Notowani „górnicy” odpowiadają za 17% mocy sieci Bitcoin

Swoją drogą, jeśli już wspomnieliśmy „górników”, to warto poświęcić im chwilę uwagi. Na amerykańskim i kanadyjskim parkiecie jest już notowanych 12 takich firm. W sumie upublicznieni “górnicy” odpowiadają za 17% mocy wydobywczej w sieci Bitcoin (tzw. hash rate). Tak wynika z danych Cointelegraph Research Terminal. W 2021 r. przychód “górników” (publicznych i prywatnych) sięgnął 15 mld USD, rosnąc rok do roku o 206% - podaje firma The Block Research.

Liderem wśród “górników”, pod względem mocy i liczby wykopanych monet w 2021 roku, ale też pod względem kapitalizacji (1,63 mld USD), jest spółka Core Scientific. Weszła ona na giełdę w styczniu tego roku, korzystając ze skróconej ścieżki odwrotnego przejęcia (SPAC). W ub.r. wykopała ona 5 769 BTC, generując dzięki temu 545 mln USD przychodu. Kolejni najwięksi gracze, pod względem przychodów, to Riot Blockchain oraz Hive Blockchain Technologies (odpowiednio: 215 mln USD przychodu i 195 mln USD).

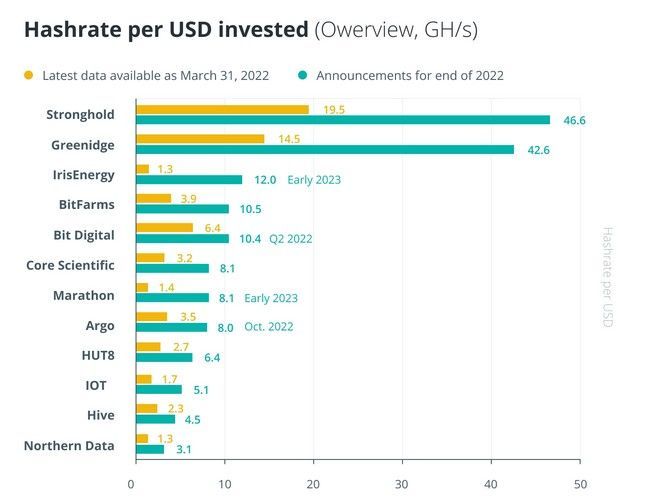

Cointelegraph Research Terminal porównuje “górników” pod względem hash rate osiągniętego za zainwestowanego 1 USD. Ten wskaźnik pokazuje, która firma generuje najwięcej wartości dla akcjonariuszy. Okazuje się, że najbardziej efektywnym „górnikiem” jest Stronghold Digital Mining (46,56 GH/s), a najbardziej ambitne plany rozwojowe ma Marathon.

Hash rate osiągnięty za zainwestowanego 1 USD

Źródło: Cointelegraph Research

Co ciekawe, spośród 12 upublicznionych na giełdach bitcoinowych „górników” 8 jest już neutralnych klimatycznie. Spółki Bitfarms, Hive, Iris Energy oraz Argo bazują na odnawialnych źródłach energii.