Debiut BoomBit: Analiza IPO. Co warto wiedzieć o spółce

Doczekaliśmy się pierwszej oferty publicznej na giełdzie w tym roku. Zapisy na akcje rozpoczął producent i wydawcy gier mobilnych, BoomBit. Spółka wyróżnia się ciekawym modelem biznesowym oraz tym, że sporo w swojej dziedzinie już osiągnęła. Jest to największa oferta publiczna spółki z branży gamingowej w historii GPW. BoomBit, pod względem wyceny, ma szanse stać się piątym największym deweloperem gier na GPW. Co warto wiedzieć o tym IPO? Na co zwrócić uwagę? Jakie są ryzyka i szanse? Jak wygląda sytuacja finansowa BoomBit? Na te i inne pytania postaramy się odpowiedzieć w tej analizie.

Światowy producent i wydawca gier mobilnych rodem z Polski

BoomBit wydał kilkaset gier, które zostały pobrane łącznie ponad 550 mln razy. Najbardziej rozpoznawalne produkcje studia to Build a Bridge!, która otrzymała tytuł najbardziej innowacyjnej gry według Google Play, Tiny Gladiators i Tanks A Lot!.

REKLAMA

Spółka produkuje i wydaje gry mobilne od 2010 roku. Tworzy je zarówno na platformy iOS oraz Android, a także na Nintendo Switch. Wywodzi się z Polski i zatrudnia ponad 200 osób w biurach na całym świecie.

Mimo imponującego portfolio gier, nie możemy oceniać BoomBit jak zwykłego, kolejnego studia gamingowego. Model biznesowy grupy jest zdecydowanie bardziej złożony od innych znanych z GPW studiów deweloperskich. Postaramy się go wyjaśnić krok po kroku.

Zobacz także: IPO BoomBit na GPW i emisja akcji – zapraszamy na czat inwestorski z założycielami spółki

Spółka opiera swój model biznesowy na trzech filarach:

- produkcji własnych gier,

- wydawaniu gier zewnętrznych twórców

- i skalowaniu gier o wysokim potencjale monetyzacyjnym.

Każda z nóg biznesu przeszła w ostatnich dwóch latach modernizację i dostosowała się do panujących trendów rynkowych. Największe zmiany nastąpiły w podejściu do produkcji gier.

Zobacz także: KNF zatwierdził prospekt BoomBit. Spółka gamingowa z imponującym portfolio gier rozpoczyna proces IPO

Ewolucja produkcji gier do formuły GaaS

Początkowo BoomBit skupiał się na grach typu premium, czyli w wersji płatnej, Szybko jednak przeszedł do modelu free-to-play, w którym przychody nie są jednorazowe. Monetyzacja następuje poprzez wyświetlanie reklam i mikropłatności. Kolejnym istotnym krokiem było rozpoczęcie procesu przejścia na produkcję gier o większym potencjale monetyzacyjnym. Mowa o przeskoku z formuły Game as a Porduct w formułę Game as a Service (GaaS). Pierwszą tego typu grą był wydany Darts Club. Spółka wydała też grę Tanks a Lot!.

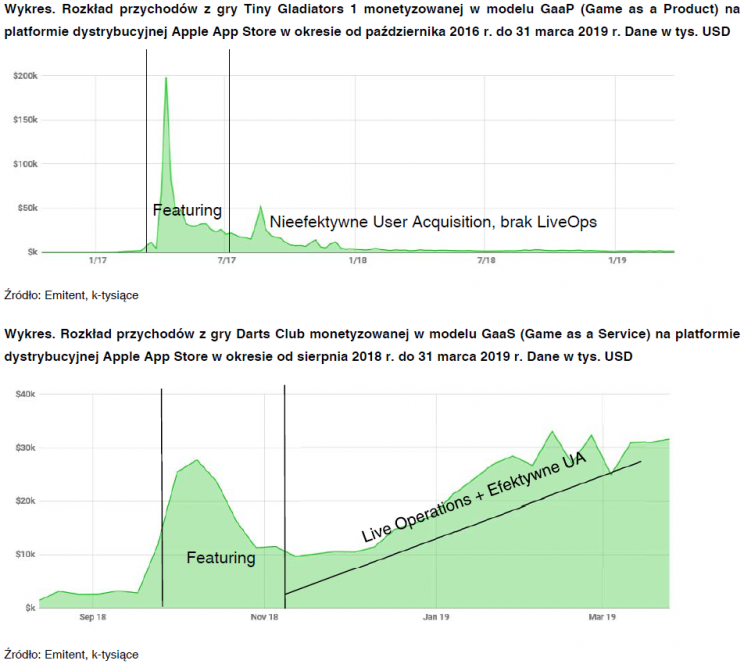

Przejście na produkcję większych tytułów w formule GaaS wydłuży średni czas życia gier do kliku lat. Zwiększyło też potencjał monetyzacyjny i pozwoliło spółce osiągać regularne przychody rozłożone w czasie. Jak ważna była to zmiana podejścia do biznesu, obrazują dwa poniższe wykresy. Na pierwszym widzimy rozkład przychodów z monetyzacji gry Tiny Gladiators 1, czyli gry w formule Game as a Product (GaaP). Na drugim zaś jest rozkład przychodów gry Darts Club monetyzowanej w formule GaaS (Game as a service).

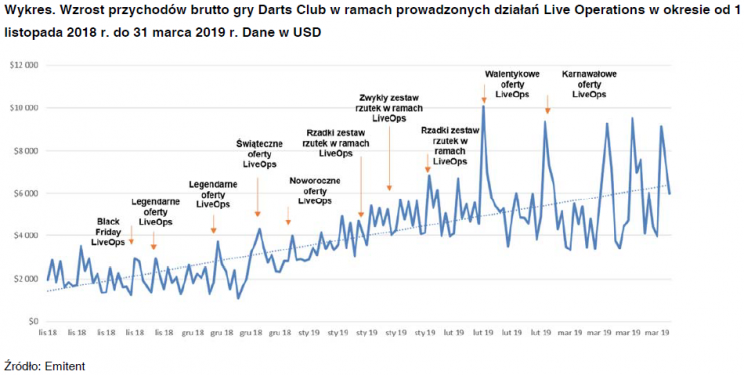

Znacznie dłuższy czas życia gry i lepszą monetyzację uzyskuje się dzięki pozyskiwaniu nowych graczy (UA - User Acquisition) oraz Live Operations, czyli regularnych akcji skierowanych do już pozyskanych graczy, na przykład w formie spersonalizowanych promocji na dodatki do gry, organizowaniu turniejów multiplayer, unikalnych prezentów oraz różnych akcji tematycznych. Innymi słowy, w formule GaaS gra wciąż jest rozwijana, a gracze otrzymują dostęp do nowych treści, przedmiotów i wydarzeń.

Proces przejścia do modelu Game as a Service został już zakończony. Obecnie w portfolio BoomBit są trzy duże tytuły w formule GaaS:

- Darts Club (3 mln zł przychodu po 6 miesiącach od premiery),

- Tanks a Lot! (9 mln zł przychodu po 7 miesiącach od premiery)

- oraz Tiny Gladiators 2, który jest kolejną wersją gry Tiny Gladiators 1 (obie gry przyniosły już 7 mln zł przychodu).

W tym roku BoomBit zapowiada wydanie przynajmniej 10 tytułów w tej formule. Między innymi bardzo obiecujący tytuł "Archery Club", gry łuczniczej w trybie wielu graczy, podobnej od strony technicznej do gry "Darts Club", lecz o pięć razy większej grupie docelowej.

Wydawnictwo gier przy minimalnym ryzyku

Drugim filarem działalności jest wspomaganie innych studiów deweloperskich w wydawaniu gier mobilnych. BoomBit nie oferuje jednak wsparcia finansowego produkcji, ale dostarcza ludzi wspomagających zespół klienta, pomaga w prowadzeniu kampanii promocyjnych, dołącza do własnej sieci reklamowej, pomaga analizie możliwości monetyzacji gry itp. W rezultacie gry zewnętrznych studiów mogą zarobić kilkukrotnie więcej niż działając samodzielnie. BoomBit za wsparcie otrzymuje część zysków z wydanej gry. W tym roku BoomBit planuje wydać 5 gier firm zewnętrznych.

Takie podejście znacząco przyspiesza wydanie gry i zmniejsza ryzyko roztrwonienia kapitału. Oprócz minimalizacji kosztów, BoomBit stara się też znacząco ograniczać ryzyko wydawanych gier. Dlatego też poświęca bardzo dużo czasu na zbadanie każdej propozycji gry pod kątem popularności tematyki i zainteresowania graczy. Sprawdza czy pomysł jest skalowalny i nadaje się na formułę GaaS. Przeprowadza też audyt samego studia, które zgłasza się z pomysłem wydawniczym. Określa jego faktyczne potrzeby i czy w ogóle jest w stanie dostarczyć grę na czas.

Super Scale czyli skalowanie gier o wysokim potencjale

Produkcja własnych gier i wydawnictwo na rzecz zewnętrznych studiów są wspomagane przez zespół ekspertów w dziedzinie User Acquisition, oraz autorskie narzędzia analityczne pozwalające istotnie przyspieszyć proces optymalizacji i zwiększyć sprzedaż. W spółce zależnej SuperScale w której BoomBit ma 50% udziałów, optymalizowane są kampanie marketingowe (Live Operations) i maksymalizuje ich potencjał monetyzacyjny.

Tutaj też nastąpiła zmiana. Do tej pory spółka oferowała swoje usługi w modelu SaaS, a obecnie przeszła na model wynagradzania od osiągniętych wyników. Jeśli usługa "podkręcenia sprzedaży" jest świadczona dla zewnętrznych studiów, to spółka otrzymuje wynagrodzenie zależne od wyników sięgające nawet 50% nadwyżki przychodów. Jest to szybko rozwijająca się część biznesu BoomBit z potencjałem zwiększenia przychodów.

"Grupa Kapitałowa SuperScale na Dzień Prospektu posiada podpisane umowy w zakresie usług Business Intelligence z klientami o wartości łącznej ok. 120 tysięcy euro przychodów miesięcznie. (...) Do roku 2020 r. na skutek prowadzonych działań w ramach Meta-Publishingu dla swoich klientów Zarząd SuperScale Sp. z o.o. oczekuje zwiększenie generowanych przez nich przychodów o $100 mln USD co pozwoliłoby osiągać rocznie ok. $30 mln USD przychodów dla Grupy Kapitałowej SuperScale." - czytamy w prospekcie emisyjnym

Akcjonariat i oferowane akcje BoomBit

BoomBit przekształcił się ze spółki rodzinnej w grupę kapitałową zrzeszającą ponad tuzin podmiotów. W 2010 roku w spółkę zainwestowała giełdowa ATM Grupa (33% akcji). Dwa lata później dołączył do akcjonariatu za pośrednictwem spółek "We Are One" pan Anibal Soares (33% akcji) wnosząc wkład w postaci dwóch spółek gamingowych, co pozwoliło grupie znacząco zwiększyć produkcję gier. Wejście i rozproszenie akcjonariatu przez dwa niezależne podmioty jest pożądane z punktu widzenia nowych inwestorów. Spółka została przeanalizowana, wyceniona i uwierzono w jej potencjał. Stawia to ją w lepszym świetle od spółek zarządzanych i kontrolowanych przez jedną osobę.

Boombit oferuje akcje nowej emisji o wartości 46 mln zł (ok. 10% wszystkich akcji). Będą też sprzedawane już istniejące akcje. Każdy z akcjonariuszy zamierza zredukować ilość posiadanych walorów od 11% do 15%. W sumie zostaną zaoferowane akcje o wartości powyżej 100 mln zł, przy założeniu, że cena ostateczna będzie równa maksymalnej.

Cele emisji akcji BoomBit

Pozyskane środki na rozwój zostaną w znaczniej mierze przeznaczone na kampanie marketingowe (User Acquisition) mające na celu zwiększenie bazy użytkowników gier. W tym miejscu należy wyjaśnić, że: "kampanie marketingowe gier Free-To-Play, w przeciwieństwie do gier Premium, trwają w sposób ciągły, a ich intensywność oraz nakłady z tym związane, są zwiększane wraz ze wzrostem popularności tytułu." - czytamy w prospekcie

Jest tak, gdyż spółka ma już gotowe i sprzedawalne produkty, z których przychody można zwiększyć właśnie dzięki pozyskaniu nowych użytkowników. Kampanie marketingowe są oceniane w czasie rzeczywistym. Dopóki przynoszą zyski - są kontynuowane, a jeżeli to się zmienia - natychmiast kończone. BoomBit zamierza przeznaczyć na User Acquisition 40 mln zł z emisji akcji. Dla porównania, studio obecnie wydaje na ten cel ok. 150 tys. dolarów miesięcznie.

Drugim celem emisji jest tworzenie nowych tytułów gier:

"Środki z emisji zostaną wykorzystane na rozpoczęcie oraz kontynuację prac rozwojowych nad nowymi tytułami gier, których premiery zaplanowane są na 2019 rok. Są to m.in.: Archery Club, Sniper Shooter, Shooting Club, Mighty Heroes oraz inne tytuły" – czytamy w prospekcie emisyjnym.

Struktura celów emisyjnych jest pochodną charakterystyki biznesu w której działa spółka. Koszty tworzenia gier Free-To-Play są relatywnie nieduże. Dużo większymi inwestycjami jest bieżące zarządzanie grą, dbanie o zwiększenie retencji graczy i i pozyskiwanie nowych.

BoomBit prowadzi też prace rozwojowe nad autorskim narzędziem o nazwie Core Engine. Jest to uniwersalna część gry składająca się ze zbioru algorytmów, bibliotek, oraz funkcjonalności możliwych do wykorzystania w innych procesach produkcyjnych. Na rozwój tego narzędzia także zostaną przeznaczone środki pozyskane z emisji akcji.

"Grupa Emitenta identyfikuje to narzędzie jako jedną ze swoich przewag konkurencyjnych pozwalającą na optymalizację procesu produkcyjnego gier. W planach Emitenta jest rozwój i dodanie nowych funkcjonalności, które umożliwią wzrost efektywności w produkcji gier. Są to przede wszystkim funkcjonalności związane z dodawaniem i kierowaniem działaniami typu Live Ops (dynamiczne oferty oraz specjalne eventy w grze), rozwój Lokalizacji (zwiększenie standardowej liczby języków w których dostępne są gry), rozwój trybu Multiplayer oraz narzędzi umożliwiających powiązanie gry i użytkowników z portalami social media." - czytamy dalej w prospekcie BoomBit

Polityka dywidendowa BoomBit

Raczej nie spodziewamy się wypłat dywidend ze spółek gamingowych. Zaskoczeniem więc jest, że BoomBit zamierza dzielić się zyskiem z akcjonariuszami. W tym roku nie zostanie wypłacona dywidenda, ale już w przyszłym roku i następnych zarząd zamierza rekomendować przeznaczanie na dywidendę od 40% do 80% skonsolidowanego zysku netto.

Co ciekawe spółka wypłacała w przeszłości dywidendy. Za lata 2015, 2016 i 2017 w sumie do akcjonariuszy trafiło 6,8 mln zł.

Czynniki ryzyka i szanse na rozwój

Zawsze warto zajrzeć do działu "czynniki ryzyka" w prospekcie emisyjnym. Są tam opisane zdarzenia mogące mieć negatywny wpływ na branżę i samą spółkę. Warto niektóre z nich sobie uświadomić zanim rozważy się inwestycję w akcje.

Ryzykiem, który dotyka wszystkie spółki oferujące produkty kierowane na cały świat jest zależność od zmienności kursów walut. Zdecydowana większość przychodów jest generowana w walutach obcych, zaś koszty – w większości w polskiej walucie. BoomBit nie stosuje zabezpieczeń typu hedge, ale i tak pod tym względem jest w lepszej sytuacji od innych deweloperów gier, gdyż posiada biura na całym świecie i może pokryć ich koszty w lokalnej walucie. Spółka szacuje, że w 2019 roku zwiększą się proporcjonalnie koszty w walucie obcej do polskiej do około 45% i tym samym zmniejszy się ryzyko walutowe.

Warto też zwrócić uwagę na ryzyko związane z wyjątkowo wysoką konkurencją w branży:

"Ze względu na niskie bariery wejścia dla nowych podmiotów oraz łatwy dostęp do globalnej dystrybucji nowych produktów, rynek gier mobilnych jest rynkiem konkurencyjnym. Konsumentom oferowane są liczne produkty, nierzadko o podobnej tematyce" – czytamy w prospekcie emisyjnym.

Wymaga to ciągłej pracy i inwestycji w podwyższanie jakości produktów oraz poszukiwania nowych, obiecujących obszarów tematycznych.

Mimo że rynek produkcji gier jest rynkiem rozwijającym się, to już postępują na nim procesy konsolidacyjne, które mogą doprowadzić do wzmocnienia pozycji rynkowej największych konkurentów.

Ponadto dystrybucja gier mobilnych jest w znacznej mierze oparta o dwie platformy dystrybucyjne, tj. Google i Apple:

"Podmioty te są jednocześnie jednymi z największych dystrybutorów gier i aplikacji na świecie. Ewentualna zmiana polityki Google i Apple w zakresie akceptacji produktów do dystrybucji będzie wymagać dostosowania (...) oraz wygenerować dodatkowe wysokie koszty" – czytamy w prospekcie.

BoomBit wciąż musi prowadzić analizę rynku. Rynek gier mobilnych szybko ewoluuje i istnieje ryzyko wystąpienia niespodziewanych trendów, w które dotychczasowe produkty studia nie będą się wpisywać.

Z drugiej strony w przypadku BoomBit nie ma ryzyka koncentracji przychodów. Sprzedaż nie opiera się na jednym tytule, jak to ma często miejsce w przypadku innych deweloperów gier obecnych na giełdzie.

"Grupa Emitenta rocznie wydaje kilkadziesiąt gier Free-To-Play o zróżnicowanej tematyce kierowanej do szerokiego grona graczy. Zróżnicowanie to pozwala uniknąć uzależnienia Grupy Emitenta od sukcesu pojedynczego tytułu. Jednocześnie zróżnicowane grono graczy pozwala na efektywne działania promocyjne w grach własnych Grupy Emitenta. - zostało wyjaśnione w prospekcie.

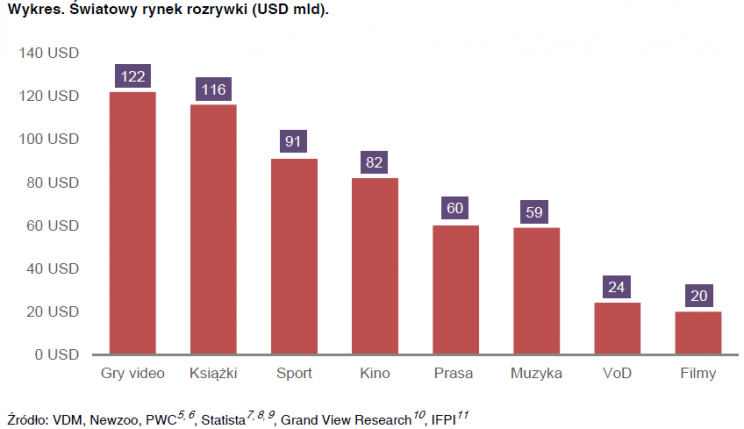

Spółce sprzyja też wzrost samego rynku. Gry wideo stanowią największą część światowego rynku rozrywki.

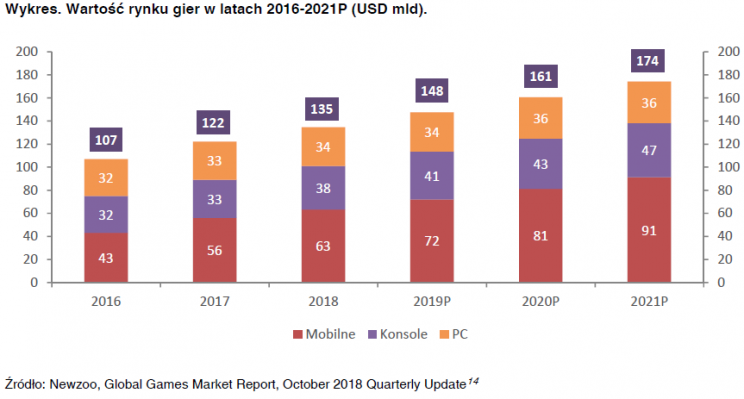

Według szacunków i prognoz Newzoo, wartość rynku gier mobilnych w 2018 roku wyniosła 63 mld dolary. Do 2021 roku ma wzrosnąć o 44% do 91 mld dolarów. Tym samym będzie to najszybciej rosnący sektor w rynku gier.

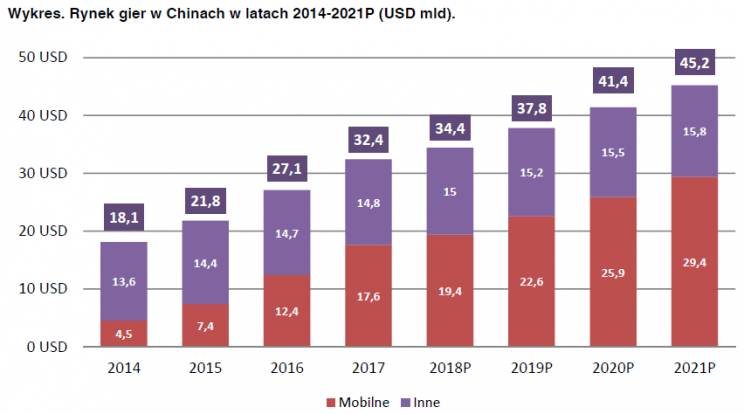

Szansą na dalszy rozwój dla BoomBit ma być też wejście na rynek chiński. Chiny są pierwszym co do wielkości rynkiem gier mobilnych i do tego wciąż szybko rosnącym. Współpracuje w tym celu ze spółką zależną MoonDrip, która wprowadziła z sukcesem już kilka tytułów na pierwsze miejsca w Chinach.

"Zgodnie z przewidywaniami platformy analitycznej App Annie, rynek chiński, ze względu na swoją wielkość oraz wejście w fazę szybkiego wzrostu, będzie w kolejnych latach odgrywał wiodącą rolę. Zakłada się, że CAGR rynku w latach 2014-2021 wyniesie blisko 13,9%" - czytamy w prospekcie emisyjnym.

Podobne spółki notowane na GPW

Ze spółek notowanych na GPW o profilu zbliżonym do działalności BoomBit można przytoczyć Ten Square Games, który ma kilka gier w formule GaaS, w tym jedną przynoszącą znacznej wartości przychody: "Fishing Clash". Jeśli spojrzymy na BoomBit pod kątem zespołu i wydawnictwa to bliższym pod względem modelu biznesowego jest PlayWay, który także ma w swojej strukturze wiele studiów deweloperskich i wydaje gry stron trzecich. Ponadto na GPW notowani są mniejsi wydawcy gier mobilnych: T-Bull specjalizujący się w grach typu Driving-Simulator i Vivid Games (gry zręcznościowe). Do spółek porównywalnych można dodać notowany na NewConnect Cherrypick Games, który do tej pory stworzył dwie gry w formule GaaS. Mowa o My Hospital i My Spa Resort.

Jeśli spółce udałoby się przeprowadzić ofertę w całości po cenie maksymalnej, kapitalizacja BoomBit w dniu debiutu wyniosłaby 476 mln zł. Spółka znalazłaby się na piątym miejscu pod względem kapitalizacji wśród spółek gamingowych na GPW.

Dane finansowe BoomBit

BoomBit podał wyniki finansowe za 2016 i 2017 rok oraz za pierwsze półrocze 2018 r. Przychody w pierwszym półroczu 2018 roku wyniosły 20,9 mln zł, czyli nieco więcej niż w całym 2017 r. Podobnie wzrósł zysk ze sprzedaży: do 12,8 mln zł w I p. 18' w porównaniu do 13,2 mln zł za cały 2017 rok. Ostatnio zaraportowany zysk netto za półrocze wyniósł 8,4 mln zł, czyli podobnie jak w całym 2017 r. Zadłużenie spółki jest dość niskie, podobnie jak w całej branży.

Nie są to jednak wyniki do końca porównywalne ze sobą. Spółka w dwóch ostatnich latach nie skupiała się na maksymalizacji wyników, ale na restrukturyzacji grupy kapitałowej, przygotowaniu do debiutu i zmianie modelu biznesowego.

- Grupa uległa powiększeniu z trzech spółek do 13 spółek zależnych w rok. Istotnie wzrosła też baza kosztowa - wzrost kosztów zatrudnienia i duże koszty restrukturyzacyjne, akwizycyjne i IPO. Przychody za 2017 r i pierwsze półrocze 2018 r. zawierają istotne jednorazowe transakcje sprzedaży licencji. Te transakcje zostały zawarte w celu zwiększenia możliwości produkcyjnych - wyjaśnia Marek Pertkiewicz, CFO w BoomBit.

Duży wpływ na wyniki w pierwszym półroczu 2018 r i w 2017 roku miały jednorazowe przychody z tytułu sprzedaży praw do gier. Celem tych transakcji zbycia praw do tytułów, było pozyskanie środków na rozwój tytułów o wyższym potencjale monetyzacyjnym:

„W 1 połowie 2018 roku, jednym ze źródłem przychodów Grupy Emitenta, była sprzedaż praw do gier spółce Cheetah Mobile. Łączna wartość transakcji wyniosła 13,05 mln zł i stanowiła 63,2% przychodów Grupy Emitenta w analizowanym okresie. (…) W 2017 roku Grupa Emitenta dokonała sprzedaży praw do gier spółce BoomBit Games Ltd. Łączna wartość transakcji wyniosła 8,6 mln zł i stanowiła 43,4% przychodów Grupy Emitenta.” - czytamy w prospekcie

- Nasza grupa koncentrowała się na rozwijaniu potencjału wydawniczego. Podwoiliśmy zespół, zwiększyliśmy nakłady na rozwój naszych narzędzi do produkcji gier. Dzięki temu w 2018 r. mogliśmy wydać 3 gry i dodatkowo mamy gotowe do wydania gry w 2019 r. Nie skupialiśmy się na wynikach bieżących – dodaje Marek Pertkiewicz,

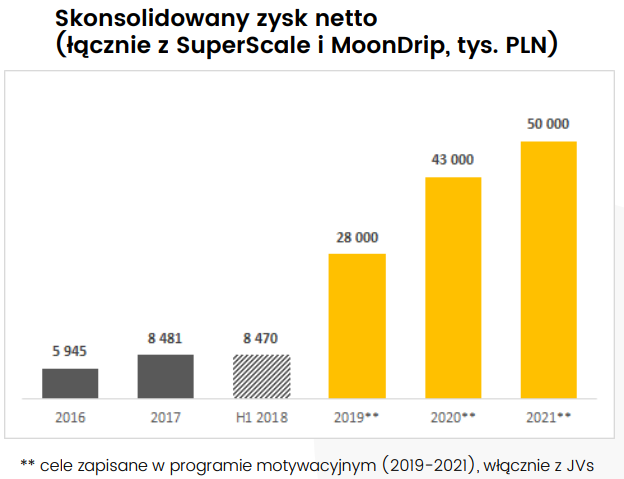

Ten okres przejściowy już się zakończył. Spółka szacuje że zyski i przychody znacznie wzrosną w kolejnych latach. Cele zapisane w programie motywacyjnym mówią o wzroście zysku netto do 28 mln zł w 2019 r., do 43 mln zł w 2020 r i do 50 mln zł w 2021 r.

Prognozy wydają się ambitne, ale przedstawiciele spółki twierdzą, że są jak najbardziej osiągalne. Wierzą w sukces zdywersyfikowanego pipeline-u gier na ten rok. Dodatkowo do wyników grupy dołączą wyniki ze spółek zależnych MoonDrip i SuperScale.

Zysk BoomBit szacowany na 2020 rok będzie więc porównywalny z zyskiem netto Ten Square Games za 2018 r. Producent Let's Fish wygenerował 36,4 mln zł zysku na koniec 2018 r przy 115 mln zł przychodów i kapitalizacji rynkowej 863 mln zł. Zaś, według założeń programu motywacyjnego, zysk BoomBit w 2021 r. ma dorównać zyskowi netto spółki PlayWay za ostatnie zaraportowane 12 miesięcy (49,8 mln zł). PlayWay obecnie jest warty 1,2 mld zł. BoomBit zaś przy cenie maksymalnej 35,50 zł został wyceniony na 476 mln zł.

Debiut BoomBit, znaki zapytania i plusy oferty

Podsumowując, na giełdę wybiera się duży deweloper i wydawca z silnie wzrostowego sektora gier free-to-play. Emituje akcje w celu przyspieszenia rozwoju. Zbierzmy więc najważniejsze informacje na temat tego IPO:

- Jeden z największych deweloperów - BoomBit, pod względem wyceny, będzie piątym największym deweloperem gier na GPW.

- Trzy filary biznesu - produkcja własnych gier, wydawnictwo i skalowanie gier o wysokim potencjale monetyzacyjnym.

- Skupienie na modelu GaaS – Spółka skupia się obecnie na tworzeniu gier w formule Game as a Service (GaaS).

- Zdywersyfikowane portfolio – W tym roku BoomBit zamierza wydać 10+ gier w formule GaaS.

- Wydawnictwo z minimalizacją ryzyka – Spółka wydaje gry zewnętrznych studiów skupiając się na minimalizacji ryzyka.

- SuperScale - BoomBit optymalizuje kampanie marketingowe (Live Operations) i maksymalizuje ich potencjał moentyzacyjny za pośrednictwem spółki SuperScale

- Rozproszony akcjonariat – W akcjonariacie, oprócz założycieli, którzy obecnie posiadają 33% akcji są też dwa niezależne podmioty.

- Sprzedaż istniejących akcji – każdy z obecnych akcjonariuszy zamierza sprzedać kilkanaście procent własnych akcji.

- Środki na User Acquisition – Spółka zamierza przeznaczyć niemal wszystkie środki pozyskane z emisji na marketing.

- Dywidendy od 2020 r. - W przyszłym roku zarząd zamierza rekomendować przeznaczanie na dywidendę od 40% do 80% skonsolidowanego zysku netto.

- Ryzyko walutowe – Spółka jest narażona na ryzyko walutowe i nie zabezpiecza się przed nim. Wyjątkowo wysoka konkurencja – Branża, w której działa BoomBit, charakteryzuje niskimi barierami wejścia i światową konkurencją.

- Większość sprzedaży przez dwie platformy - dystrybucja gier mobilnych jest w znacznej mierze oparta o dwie platformy dystrybucyjne, tj. Google i Apple.

- Szybkie zmiany rynku - Rynek gier mobilnych szybko ewoluuje i istnieje ryzyko wystąpienia niespodziewanych trendów, w które dotychczasowe produkty studia nie będą się wpisywać.

- Szybki wzrost branży - Spółce sprzyja wzrost samego rynku.

- Szansa na wejście do Chin - BoomBit współpracuje w tym celu ze spółką zależną MoonDrip, która wprowadziła z sukcesem już kilka tytułów na pierwsze miejsca w Chinach.

- Zaburzone dane finansowe – Reorganizacja grupy i zmiana modelu biznesowego sprawiła, że wyniki finansowe nie są porównywalne między okresami.

- Ambitne cele finansowe - Spółka szacuje że zyski i przychody znacznie wzrosną w kolejnych latach.

Harmonogram i przydatne odnośniki

Harmonogram oferty BoomBit

| Data | Etap |

|---|---|

| 9-16 kwietnia 2019 r. | Zapisy w transzy inwestorów indywidualnych |

| do 17 kwietnia 2019 r. | Podanie ceny ostatecznej |

| do 26 kwietnia 2019 r. | Przydział akcji |

Przydatne odnośniki:

- Strona spółki https://boombit.com

- Prospekt emisyjny i szczegółowe informacje dotyczące IPO https://boombit.com/pl/ir/ipo/

- Prezentacja dla inwestorów https://boombit.com/app/uploads/2019/04/BoomBit_Prezentacja_Inwestorska.pdf

Zobacz także: Lista spółek, które zadebiutowały na GPW w 2018 roku

---

Wszystkie treści zawarte w artykule mają wyłącznie charakter informacyjny i edukacyjny. Decyzje inwestycyjne podjęte na ich podstawie podejmowane są na wyłączną odpowiedzialność Użytkownika Serwisu.

Zawarte w artykule dane, opracowania, informacje, analizy zostały przygotowane wyłącznie w celach informacyjnych, są tylko i wyłącznie subiektywnymi opiniami autorów i nie są rekomendacjami zawarcia transakcji w rozumieniu § 3 Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów lub wystawców m. in. nie opierają się na żadnej metodzie wyceny walorów oraz nie określają ryzyka inwestycyjnego, nie zawierają bezpośrednich zaleceń podjęcia określonych działań inwestycyjnych, przez co nie mogą być traktowane jako doradztwo finansowe, prawne, podatkowe czy też jakiekolwiek inne doradztwo inwestycyjne w rozumieniu art.76 ustawy z dnia 29 lipca 2005r. o obrocie instrumentami finansowymi. Zgodnie z powyższym autorzy nie ponoszą jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w artykule albowiem nie jest intencją Usługodawcy dokonywanie bezpośrednich porad inwestycyjnych.