Debiut Dadelo: Analiza IPO. Co warto wiedzieć o spółce

Dadelo, spółka zależna z grupy Oponeo, rozpoczęła ofertę publiczną akcji. Zamierza pozyskać finansowanie na dalszy rozwój na rynku e-commerce i zadebiutować na rynku głównym GPW.

Dadelo jest jednym z największych i najszybciej rosnących spółek wyspecjalizowanych w sprzedaży rowerów, akcesorii i odzieży rowerowej w sektorze e-commerce. Prowadzi sklep internetowy na platformie centrumrowerowe.pl oraz dadelo.pl z ofertą skierowaną przede wszystkim do klientów detalicznych.

REKLAMA

„W ofercie Spółki znajduje się około 12,0 tys. produktów około 300 renomowanych marek, w tym m.in. Abus, Continental, Elite, Endura, Giro, Hamax, Kellys, Kross, Maxxis, Northwave, Romet, Schwalbe, Shimano, Sigma, SKS, SRAM, Thule, Tacx, Topeak oraz Uvex. W 2019 r. Spółka wdrożyła do sprzedaży również markę własną Eyen, pod którą na Datę Prospektu oferuje części, stroje i akcesoria rowerowe oraz markę własną Unity, pod którą oferuje rowery. Spółka w przyszłości zamierza rozszerzyć ofertę rowerów własnych marek” - czytamy w prospekcie emisyjnym Dadelo.

Od 2019 r. spółka oferuje w sprzedaży także marki własne: Eyen (części, stroje i akcesoria rowerowe) i Unity (rowery). Dadelo zamierza dalej rozszerzać ofertę rowerów pod własnymi markami.

Zobacz także: 10 grudnia o 13:00 Publiczna oferta akcji Dadelo [Webinar z prezesem zarządu, Ryszardem Zawieruszyńskim]

Model biznesowy i strategia

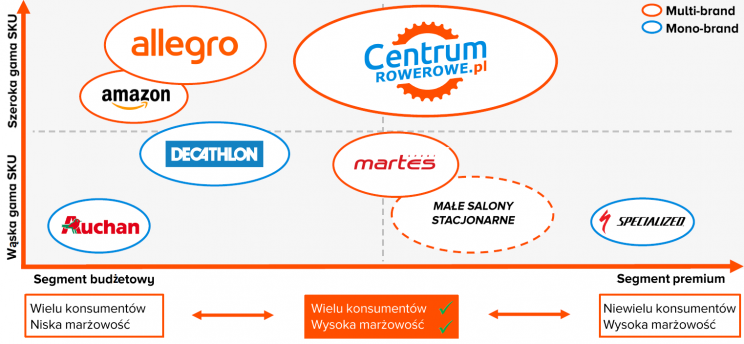

Obecnie na rynku, na którym działa Dadelo, dominują mniejsze sklepy, zaś duzi gracze skupiają się na sprzedaży własnych marek (np. Decathlon). Dadelo wpasowuje się w niszę segmentu premium jednocześnie z ofertą wysokiej gamy produktów.

Ważnym elementem modelu biznesowego, poza sprzedażą i marketingiem, jest logistyka. Spółka stara się by produkty były wysyłane do klientów jak najszybciej. Jest to wyróżnik Dadelo w szczególności w czasie pandemii, kiedy dostawy od producentów zostały mocno ograniczone. Jest też przewagą spółki nad firmami, które bazują na tzw. dropsippingu (przeniesieniu procesu wysyłki towaru na dostawcę)

„Spółka dysponuje nowoczesnym magazynem wraz z centrum kompletacji towarów i zamówień oraz sprawnym systemem obsługi zwrotów i reklamacji, które zapewniają Spółce sprawną logistykę prowadzonej działalności” - czytamy w prospekcie emisyjnym

Nowoczesne centrum logistyczne Dadelo pozwala wysyłać dziennie do indywidualnych odbiorców 2,5 tys. zamówień. Powierzchnia magazynowa wynosi łącznie 2 tys. m. kw. Spółka zamierza znacząco ją powiększyć m.in. dzięki wpływom z oferty akcji. Wykorzystywana powierzchnia magazynowa ma wzrosnąć do łącznie 6 tys. m. kw. do końca 2020 r.

Głównym celem strategicznym Dadelo, jest zwiększenie udziału w rynku:

„Celem strategicznym Spółki jest wzrost udziału w rynku rowerów, akcesoriów, części i ubrań rowerowych do poziomu 10% w perspektywie średnioterminowej (3-5 lat). Na Datę Prospektu Spółka szacuje swój udział na ok. 1% na rynku sprzedaży rowerów, części i akcesoriów rowerowych oraz odzieży rowerowej sprzedawanych zarówno w sklepach stacjonarnych, jak i poprzez sprzedaż elektroniczną” - czytamy w prospekcie emisyjnym

Zobacz także: Publiczna oferta akcji Dadelo [Webinar z prezesem zarządu, Ryszardem Zawieruszyńskim]

Czynniki ryzyka i szanse na rozwój

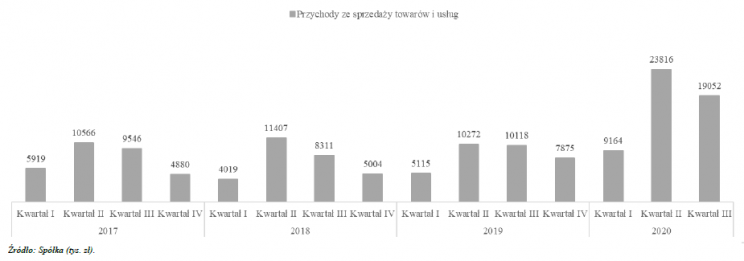

Warto zaznaczyć, że biznes Dadelo podlega silnie sezonowości sprzedaży. Największe zainteresowanie ofertą spółki jest w okresie od marca do czerwca, a najmniejsze w IV i I kwartale roku. Rynek sprzedaży rowerów, akcesoriów oraz części rowerowych determinują też warunki pogodowe. Zimna wiosna i wczesne lato mogą znacząco wpłynąć na cały, roczny wynik spółki.

„W wyniku sezonowości biznesu, każdy czynnik, który negatywnie wpływa na działalność w miesiącach, w których sprzedaż jest najwyższa, może mieć nieproporcjonalnie niekorzystny wpływ na przychody Spółki” - czytamy w prospekcie emisyjnym.

Sezonowość utrudnia także logistykę.

„Spółka może nie być w stanie dokładnie przewidzieć lub zsynchronizować cykli zaopatrzenia, tak aby zbiegały się z nimi sezonowe wahania wielkości sprzedaży. (…) Powyższe czynniki mogą mieć umiarkowanie istotny negatywny wpływ na działalność Spółki, jej sytuację finansową, wyniki działalności lub perspektywy rozwoju, a także na cenę Akcji. Spółka ocenia istotność niniejszego ryzyka jako średnią, a prawdopodobieństwo jego zaistnienia jako wysokie.” - czytamy dalej.

Minusem łańcucha dystrybucji spółki jest koncentracja magazynów. Większość produktów oferowanych przez Dadelo magazynowanych jest w jednym Bydgoskim centrum logistycznym.

„Z uwagi na koncentrację produktów Spółki w jednym miejscu, wszelkie zdarzenia losowe (np. pożary, awarie) mogą skutkować zniszczeniem lub utratą produktów znajdujących się w zapleczu magazynowym Spółki, co może spowodować pogorszenie standardu obsługi klienta, opóźnienia w realizacji zamówień” - czytamy w prospekcie.

Działalność sklepów spółki prowadzona jest przez internet. Wiążą się z tym dodatkowe ryzyka takie jak awarie, problemy z pozycjonowaniem stron w dużych wyszukiwarkach, zmiany warunków reklam w serwisach takich jak Google, Facebook czy Instagram.

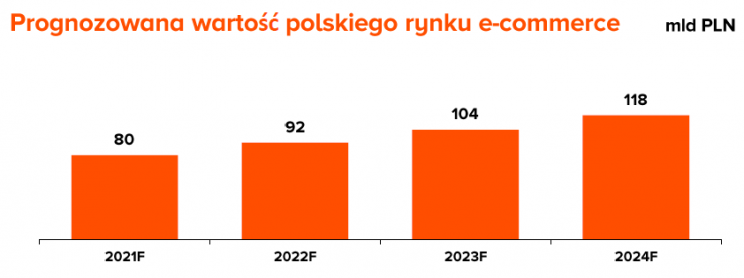

Z drugiej strony Dadelo działa na szybko rosnącym rynku e-commerce. Zarząd zakłada, że wzmożone zainteresowanie zakupami on-line spowodowane pandemią przełoży się pozytywnie na sprzedaż w następnych latach.

Wartość krajowego rynku rowerów, akcesoriów i odzieży rowerowej szacowana jest na ok. 4 mld zł. Według danych PMR, cały rynek handlu internetowego w Polsce w 2019 r. był wart ok. 61 mld zł i stanowił prawie 11% całego rynku handlu detalicznego. Ten udział ma wzrosnąć do prawie 20% w 2025 r.

"Ponadto, według szacunków PMR, w efekcie pandemii koronawirusa SARS-CoV-2 wartość handlu elektronicznego w Polsce odnotuje najwyższy wzrost od kilkunastu lat (około 26% r/r)"-dodano w prospekcie.

Drugim potencjalnym czynnikiem wzrostu Dadelo jest zwiększające się zainteresowanie rowerami w społeczeństwie. Napędzane jest ono rozwojem, nie tylko w miastach, infrastruktury rowerowej, tendencją do ograniczania ruchu samochodowego, wzrostem nacisku na ekologiczne formy transportu itp. Liczba rowerów przypadająca na gospodarstwo domowe w Polsce jest wciąż niższa niż w Europie Zachodniej – to się zmienia z korzyścią dla spółki.

Spółce sprzyja też rozdrobnienie rynku rowerowego, zarówno pod względem producentów, jak i sprzedawców. Ułatwia to zdobywanie pozycji na nim.

„Startujemy, podobnie jak kiedyś Oponeo, z niskiego poziomu - szacujemy swój obecny udział na tym rynku na ok. 1,5 proc. - mamy więc dużo miejsca do rozwoju. Biorąc pod uwagę sprzyjający rynek, a także nasze doświadczenie w tworzeniu i zarządzaniu biznesami e-commerce, jestem przekonany, że Dadelo szybko powiększy swoje udziały rynkowe, w czym na pewno pomogą środki pozyskane z oferty publicznej” – mówi Ryszard Zawieruszyński, Prezes Zarządu Dadelo.

Zobacz także: Dadelo, spółka z grupy Oponeo rozpoczyna IPO. Zamierza zadebiutować na głównym rynku GPW

Polityka dywidendowa i program motywacyjny

W poprzednich latach działalności spółka nie wypłacała zysku. Także za 2020 r. akcjonariusze nie otrzymają dywidendy. Zarząd podjął politykę dywidendową, która zakłada podział zysku począwszy od 2021 r. Oznacza to, że pierwszą dywidendę akcjonariusze otrzymają dopiero w połowie 2022 r.

Za rok obrotowy 2021 i następne zarząd zamierza rekomendować wypłatę dywidendy w kwocie 30-50% skorygowanego zysku netto, oczywiście z zastrzeżeniem uwzględnienia w pierwszej kolejności potrzeb kapitałowych na rozwój spółki.

W sierpniu NWZA spółki uchwaliło program motywacyjny na lata 2020-2022 dla kluczowych pracowników spółki. W jego ramach zostanie wyemitowane do 206 tys. akcji w latach 2021-2023.

Dane finansowe

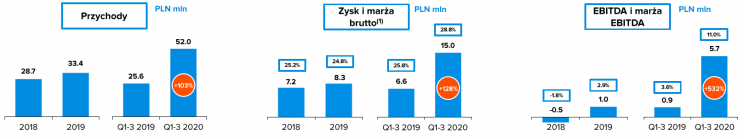

Spółka podała dane finansowe od 2017 r. Przychody ze sprzedaży między 2017 a 2019 r. wzrosły nieznacznie o 8% do 33,4 mln zł. Natomiast w samym I półroczu 2020 r. spółka wygenerowała już ok. 33 mln zł. Za zakończone III kwartały 2020 r. szacunkowe przychody ze sprzedaży wyniosły 52 mln zł, czyli o 56% więcej niż w całym 2019 r.

Znacząco wzrósł też pomiędzy tymi okresami zysk brutto ze sprzedaży. Za pierwszych 6 miesięcy 2020 r. wyniósł 9,3 mln zł w porównaniu do całego 2019 r. w wysokości 8,3 mln zł. Szacunki za trzy kwartały 2020 r. wyniósł 15 mln zł. EBITDA także wzrosła znacząco w tym roku do 5,7 mln zł za trzy kwartały (dane szacunkowe) w porównaniu do 1 mln zł w całym 2019 r.

Warto zauważyć, że Dadelo ma niski poziom zadłużenia długoterminowego (2,13% zobowiązań i rezerw na zobowiązania). Zadłużenie netto jest ujemne.

Dadelo podaje także szacunkowe wartości najważniejszych parametrów biznesu e-commerce. Liczby zamówień, wartość średniego koszyka i ruchu na stronie. Każdy z tych parametrów zwiększył się w stosunku do poprzedniego roku.

Należy pamiętać, że IV kwartał tego roku, ze względu na sezonowość sprzedaży, będzie miał najmniejszy wpływ na roczny wynik. W przeciwieństwie do wielu branż, w którym końcówka roku jest okresem żniw, w branży, w której działa Dadelo jest to najsłabszy okres.

Spółka nie publikuje prognoz finansowych.

Oferta akcji Dadelo i debiut na GPW

Dadelo oferuje 4,6 mln akcji nowej emisji. Pakiet jest dość duży i będzie stanowił 40% wszystkich akcji po debiucie.

Spółka zamierza pozyskać z oferty akcji środki w wysokości ok. 72,8-82,8 mln zł brutto (66,5-76,5 mln zł netto). Mają zostać przeznaczone przede wszystkim na nabycie dodatkowych towarów i rozbudowę oferty produktowej (90%-92% całości wpływów).

„Między innymi Spółka zakłada około 70% wzrost ilości marek rowerów oraz ich wolumenu w ofercie spółki (wprowadzenie do sprzedaży marek np. Amulet, Oxfeld, Unity, Dema, w tym także marek premium, takich jak Basso, Mondraker, Woom, Raymon, Lapierre, Ridley, Creme)” - wyjaśniono w prospekcie emisyjnym.

„Zwiększone zatowarowanie dotyczyć będzie także segmentu części i akcesoriów, w tym w zakresie takich marek premium, jak np. wprowadzenie do sprzedaży marek Ceramic Speed, Absolut Black, Supacaz, Taurus oraz San Marco. Spółka przewiduje całościowe zwiększenie do 20-25 tysięcy ilości SKU oferowanych w sklepach internetowych należących do Spółki” - podano dalej.

Ok. 10% środków z emisji posłuży rozwinięciu infrastruktury magazynowej.

„Środki te Spółka zamierza przeznaczyć w szczególności na wynajęcie i wyposażenie nowej, dodatkowej powierzchni magazynowej. Dodatkowe centrum dystrybucyjne zostanie zlokalizowane w Bydgoszczy przy ul. F. Dachtery, gdzie Spółka wynajmie około 4000 m. kw” - czytamy w prospekcie.

Akcje należące do obecnie jedynego akcjonariusza, Grupy Oponeo, nie będą sprzedawane. Ponadto akcjonariusz podpisał umowę ograniczającą prawa do sprzedaży akcji przez okres 1 roku od debiutu.

Cena maksymalna jednej akcji została ustalona w wysokości 18 zł. Jeśli wszystkie akcje nowej emisji znalazłyby nabywców przy cenie maksymalnej, wartość całej spółki wyniosłaby 206,4 mln zł. Taka kapitalizacja mogłaby Dadelo zakwalifikować do indeksu sWIG80.

Zapisy w transzy inwestorów indywidualnych potrwają do 11 grudnia do godziny 15:00.

Dadelo zamierza zadebiutować na głównym rynku GPW na początku stycznia 2021 r.

Harmonogram oferty Dadelo

|

4-11 grudnia 2020 r. |

przyjmowanie zapisów od inwestorów indywidualnych (do dnia 11 grudnia 2020 roku do godz. 15:00) | |

|---|---|---|

| 7 – 11 grudnia 2020 r. | budowa księgi popytu wśród inwestorów instytucjonalnych | |

| Do 14 grudnia 2020 r. | ustalenie i opublikowanie ostatecznej liczby akcji i ceny ostatecznej | |

| 14 – 17 grudnia 2020 r. | okres przyjmowania zapisów od inwestorów instytucjonalnych | |

| 17 grudnia 2020 r. | przyjmowanie zapisów, jeśli nastąpią, przez inwestorów zastępczych | |

| 18 grudnia 2020 r. | przydział akcji oferowanych | |

| około 2 tygodni od przydziału akcji oferowanych | przewidywany termin rozpoczęcia notowania praw do akcji („PDA”) na GPW, | |

| około 1 miesiąca od przydziału akcji oferowanych | przewidywany termin rozpoczęcia notowań Akcji Istniejących oraz nowych akcji (akcje po PDA) na rynku regulowanym prowadzonym przez GPW |

Zobacz także: Debiuty w 2020 r. oraz artykuły o spółkach debiutujących

---

Wszystkie treści zawarte w artykule mają wyłącznie charakter informacyjny i edukacyjny. Decyzje inwestycyjne podjęte na ich podstawie podejmowane są na wyłączną odpowiedzialność Użytkownika Serwisu.

Zawarte w artykule dane, opracowania, informacje, analizy zostały przygotowane wyłącznie w celach informacyjnych, są tylko i wyłącznie subiektywnymi opiniami autorów i nie są rekomendacjami zawarcia transakcji w rozumieniu § 3 Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów lub wystawców m. in. nie opierają się na żadnej metodzie wyceny walorów oraz nie określają ryzyka inwestycyjnego, nie zawierają bezpośrednich zaleceń podjęcia określonych działań inwestycyjnych, przez co nie mogą być traktowane jako doradztwo finansowe, prawne, podatkowe czy też jakiekolwiek inne doradztwo inwestycyjne w rozumieniu art.76 ustawy z dnia 29 lipca 2005r. o obrocie instrumentami finansowymi. Zgodnie z powyższym autorzy nie ponoszą jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w artykule albowiem nie jest intencją Usługodawcy dokonywanie bezpośrednich porad inwestycyjnych.