InPost zawstydził CD PROJEKT i Dino Polska. Zadebiutuje w Amsterdamie z wyceną około 34 mld zł

InPost chce sprzedać istniejący pakiet akcji za około 4 mld euro. Wycena za jaką zgodzili się objąć papiery inwestorzy to około 32 - 34 mld zł, czyli więcej niż obecnie CD PROJEKT (26 mld zł) czy Dino Polska (25,5 mld zł). Wszystko wskazuje też na to, że Allegro nie przejmie paczkomatów.

Spółka InPost została wyceniona na około 7-8 mld euro (32-36 mld zł) przed debiutem na giełdzie w Amsterdamie. Oferta obejmuje 175 mln papierów sprzedawanych przez dotychczasowych akcjonariuszy (emisja nowych papierów nie jest planowana). Przedział cenowy dla akcji został ustalony na 14-16 euro. Zapisy rozpoczynają się 21 stycznia br., a debiut na Euronext Amsterdam zaplanowany jest na 29 stycznia.

REKLAMA

Wszystko wskazuje więc na to, że Allegro - które ma prawo pierwokupu firmy InPost – jednak nie opanuje polskiego rynku e-commerce. Zapewne współpraca Allegro i InPostu nie będzie już tak bliska, jak do tej pory.

Po co InPost idzie na giełdę w Amsterdamie?

InPost idzie na giełdę nie tylko po 4 mld euro, ale także po lepszą rozpoznawalność na Zachodzie, co ma pomóc w ekspansji m.in. w Wielkiej Brytanii – tłumaczy Rafał Brzoska, prezes InPostu. I podkreśla, że spółka od 2017 roku mocno urosła, bo klienci i sprzedawcy przyzwyczaili się do paczkomatów. Według niego, inwestycja w akcje InPostu daje możliwość partycypowania w szybkim wzroście segmentu e-commerce. „Naszą wizją jest zbudować wiodącą pozycję w Europie w zakresie bezdotykowych dostaw przesyłek w ramach handlu elektronicznego. Planowane wejście na giełdę Euronext Amsterdam będzie oznaczało kolejną fazę naszego rozwoju. Rozszerzymy naszą działalność na arenie międzynarodowej i wykorzystamy silną dynamikę, jaką wypracowaliśmy do tej pory” – podkreśla Brzoska.

W ramach IPO instytucjonalni akcjonariusze InPostu – chodzi o fundusz Advent International, Templeton i PZU FIZAN BIS2 - sprzedadzą do 175 mln akcji. Jeśli dodatkowy przydział oferowany przez Advent nie zostanie wykonany, to nowi inwestorzy będą mieli 35% udziału w kapitale spółki. Zarząd InPostu zobowiązał się do nie sprzedawania akcji w terminie 360 dni od dnia przydziału (bez wcześniejszej zgody globalnego koordynatora oferty).

Akcje inPostu w IPO chce też sprzedać @GrupaPZU pic.twitter.com/BduyXBVJi6

— Łukasz Jańczak (@lukasz_janczak) January 21, 2021

InPost nie będzie miał zapewne żadnego problemu ze sprzedażą akcji. Już kilka dni temu pojawiła się informacja, że fundusze zarządzane przez BlackRock oraz Capital World Investors i GIC zawarły umowę dotyczącą nabycia akcji InPostu w ofercie za 1,03 mld euro.

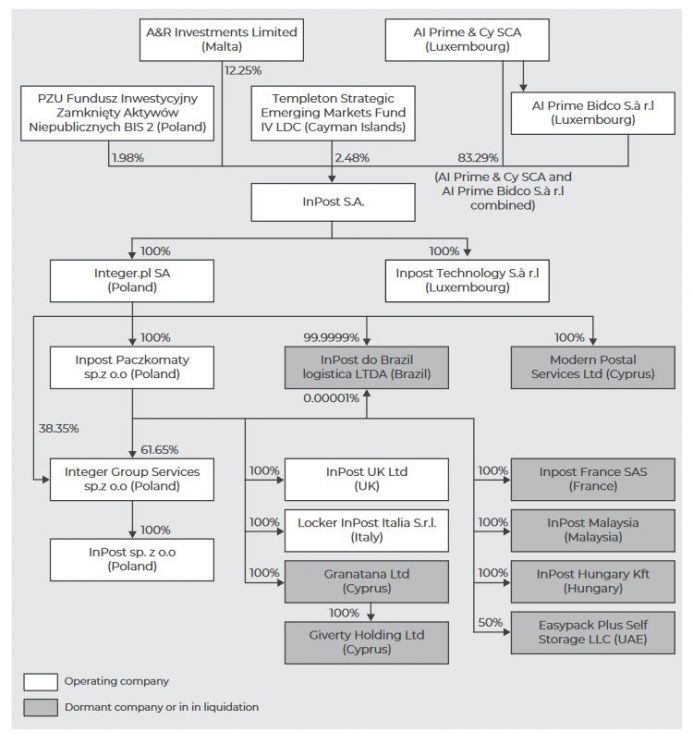

Jak wygląda biznes grupy Integer i spółki InPost?

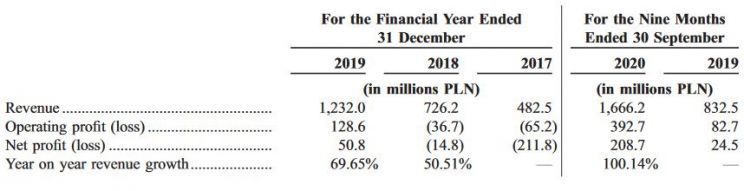

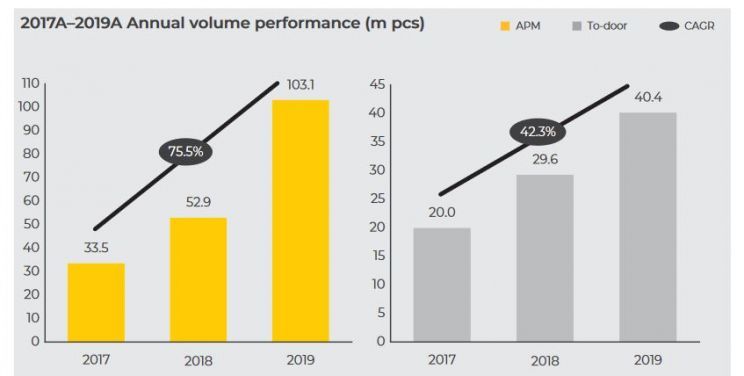

Przypomnijmy, że InPost ma około 12,1 tys. paczkomatów. W 2020 r. dostarczył 249 mln przesyłek. W okresie I-III kw. 2020 przychody spółki wyniosły 1,66 mld zł, a EBITDA operacyjna 635,6 mln zł. W analogicznym okresie 2019 roku przychody wyniosły 832 mln zł, a EBITDA operacyjna 230 mln zł, widać więc duży progres wynikowy. Poniżej przedstawiamy biznes Integera / InPostu w formie grafik:

Struktura grupy kapitałowej Integer

Źródło: prospekt InPost

Wyniki finansowe grupy Integer

Źródło: prospekt InPost

Liczba przesyłek dostarczanych w Polsce przez grupę Integer (mln szt.)

Źródło: prospekt InPost

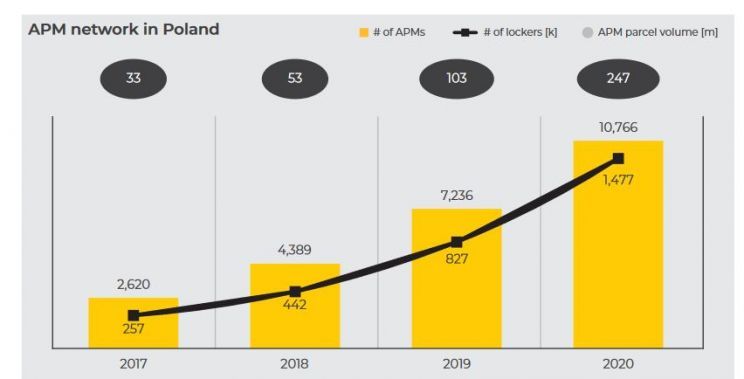

Rozwój sieci paczkomatów w Polsce (szt.) i skrytek (w tys.)

Źródło: prospekt InPost

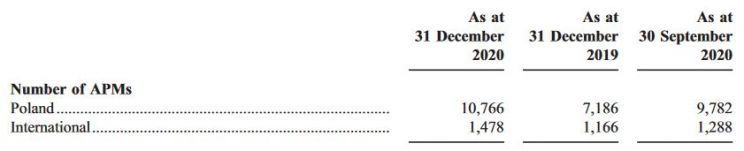

Liczba paczkomatów należących do grupy Integer

Źródło: prospekt InPost

Zobacz także: Allegro ma prawo pierwokupu InPost. Jeżeli kupi paczkomaty będzie niepodzielnie rządziło na polskim rynku e-commerce

W 4 lata grupa Integer urosła na wartości kilkudziesięciokrotnie

Przypomnijmy, że InPost był kiedyś notowany na GPW w Warszawie (gdy został wydzielony w 2015 roku z grupy Integer). Spółka wpadła jednak w tarapaty finansowe i w 2017 roku AI Prime z grupy Adventu i Rafał Brzoska ogłosili wezwanie, a potem przymusowy wykup akcji spółek Integer.pl i InPostu. Potem obie firmy wycofano z obrotu.

Gdy InPost i Integer schodziły z głównego warszawskiego parkietu, miały łączną wycenę na poziomie około 475 mln zł – InPost był wart około 125 mln zł, a Integer został wyceniony w wezwaniu na 350 mln zł. Obecna wycena InPostu oznacza, że w 4 lata później spółka (po połączeniu) jest wyceniana na około 75 razy więcej!

Wycena rynkowa Integer.pl na GPW (w mln zł)

Źródło: opracowanie własne