Oferty publiczne i debiuty mogą wrócić w drugiej połowie 2023 r. Rynek IPO czeka na pozytywne sygnały makroekonomiczne

Powrót do debiutów na GPW i na światowych giełdach może nastąpić w drugiej połowie 2023 r. Duże grono spółek jest już gotowe na IPO i oczekuje na pierwsze pozytywne sygnały makroekonomiczne. Z kolei inwestorzy interesować się będą w szczególności spółkami stabilnymi, rentownymi i z perspektywą wzrostu – zwracają uwagę analitycy PWC w raporcie Global IPO Watch 2022.

IPO na świecie w 2022 r.

Walka z inflacją, zaostrzenie polityki pieniężnej, europejski kryzys energetyczny czy też wojna w Ukrainie i ograniczenia produkcji w Chinach wzmocniły mocno obawy przed globalną recesją – wskazują analitycy PWC. Takie warunki nie sprzyjały i dalej nie sprzyjają debiutom na giełdzie.

REKLAMA

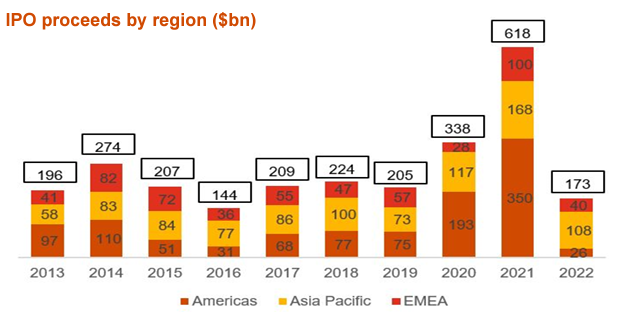

Światowy rynek IPO w 2022 roku praktycznie stanął w miejscu. Ten trend był szczególnie widoczny w regionach Ameryki i EMEA, gdzie wartość pozyskanego kapitału wyniosła tylko 66 miliardów dolarów, w porównaniu do średniej z lat 2017-2021 wynoszącej 210 miliardów dolarów. W zeszłym roku, najwięcej kapitału pozyskano w Azji, gdzie wartość wyniosła 108 miliardów dolarów, co jest średnią z ostatnich 5 lat.

Globalne wpływy z IPO zmniejszyły się o ponad 70% w porównaniu do 2021 roku i o ok. 45% w porównaniu do średniej z poprzednich 5 lat.

Rynek IPO na świecie (w mld USD)

Źródło: Raport PWC

Zobacz także: 23 spółki, które mogą w 2023 roku zadebiutować na NewConnect i GPW

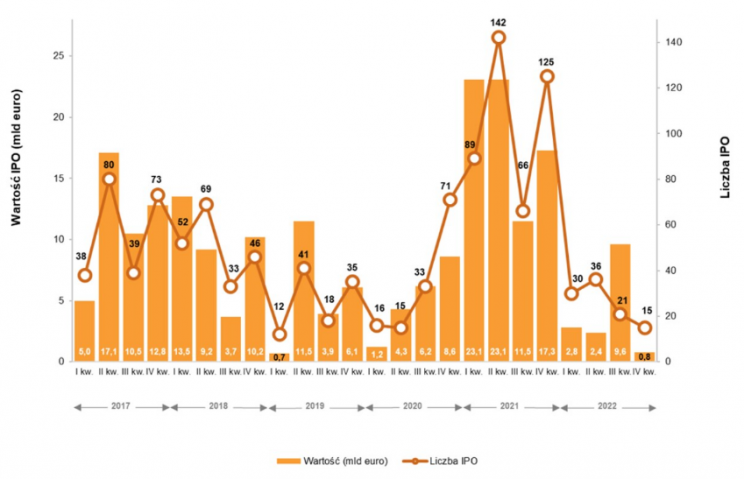

Europejskie rynki w praktyce pozostały zamknięte na IPO. Wiele spółek rezygnowało lub zawieszało procedury związane z ofertami. Wartość wszystkich zakończonych pierwszych ofert publicznych wyniosła zaledwie 15 miliardów euro, z czego najwięcej lwią część stanowiła mega oferta Porsche na giełdzie we Frankfurcie o wartości 9,1 mld euro.

Europejski rynek IPO

Dane obejmują wyłącznie IPO o wartości powyżej 5 mln USD

Źródło: PWC

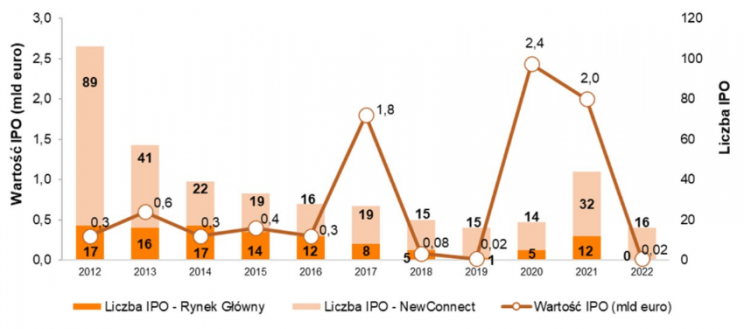

Na Giełdzie Papierów Wartościowych w Warszawie nie odbyło się żadne IPO. Wszystkie spółki, które debiutowały na giełdzie, przenosiły notowania akcji z alternatywnego rynku NewConnect.

Polski rynku IPO

Dane obejmują wyłącznie IPO o wartości powyżej 5 mln USD

Źródło: PWC

Liczne pierwsze oferty publiczne mogą pojawić się w II połowie 2023 r.

Początek roku wciąż jest zdominowany obawami przed recesją światową. Jednak spółki są gotowe na debiut, gdy tylko pojawią się sygnały stabilizacji gospodarki. Potrzebne będą dowody np. na dalsze obniżanie się inflacji i stóp procentowych oraz oczywiście sygnały powrotu do „normalności” na najważniejszych rynkach finansowych.

Kiedy więc mogą powrócić oferty IPO? Muszą się pojawić pierwsze sygnały zmniejszenia niepewności i zmienności na rynku – tym samym zmniejszenia niedowartościowania akcji. Według analizy PWC, oczekiwania spółek i inwestorów celują w drugą połowę 2023 roku.

Analitycy PWC zwracają uwagę, że w tym roku w pierwszej kolejności będą wchodziły na giełdy spółki rosnące i o ustabilizowanym biznesie.

„Apetyt na IPO będzie napędzany przez spółki, które udowodniły już stały wzrost biznesu i rentowności w zakresie wzrostu i rentowności, poparte przejrzystą historią ESG, mocnym bilansem, stabilnymi przepływami pieniężnymi i potencjałem do wypłaty dywidendy. Firmy, które mają szansę na sukces w IPO w 2023 r., to te, które mogą wykazać się rentownością lub przynajmniej wyraźną ścieżką do rentowności” - podają analitycy PWC.

Na GPW już teraz zgromadziła się pokaźna grupa dużych firm gotowych do rozpoczęcia IPO m.in. Vortex Energy, Transition Technologies MS, 3LP, Oferteo, Dr Irena Eris, Even Horizon czy DESA, a to nie koniec. Kolejne spółki także tylko czekają na odpowiedni moment.

Na możliwość debiutów w II półroczu 2023 wskazuje Kamil Wardzyński, senior manager w zespole ds. rynków kapitałowych PwC.

„Obserwując nastroje rynkowe przeważa pogląd, że w pierwszej połowie roku 2023 nie ma jeszcze co liczyć na znaczące transakcje, natomiast druga połowa roku rysuje się nieco bardziej optymistycznie. Pamiętajmy jednak, że dopóki wciąż trwa wojna za naszą wschodnią granicą to będzie nam towarzyszyć niepewność. Stąd, wciąż trudno ocenić kiedy otworzy się okienko IPO, jak długo potrwa i na ile będzie korzystne” – mówi Kamil Wardzyński.

„Niemniej, zakładając że taka szansa może pojawić się w drugiej połowie 2023 roku, potencjalni emitenci, tuż po tym jak zamkną sprawdzania finansowe za 2022 rok, powinni bez zwłoki planować przygotowanie danych za okresy śródroczne na wypadek gdyby pojawiła się realna szansa na uplasowanie oferty jesienią” - dodaje.

Tym razem inwestorzy będą wybredni i skupią się na najlepszych ofertach.

„Prognozowany na drugą połowę 2023 r. powrót aktywności będzie z pewnością wiązał się z dużymi oczekiwaniami inwestorów co do fundamentów biznesowych i finansowych oraz jakości historii jaką potencjalni emitenci pokażą” - zwraca uwagę Bartosz Margol, partner w zespole ds. rynków kapitałowych PwC.

Reasumując, rok 2023 może być znacznie lepszy od poprzedniego pod względem debiutów na światowych giełdach, w tym też na GPW. Prognozowany powrót rynku IPO zapowiadany jest na drugą połowę roku o ile pojawią się sygnały świadczące o drodze do stabilności gospodarczej. W pierwszej kolejności popyt na IPO rozkręcą rosnące, stabilne i rentowne spółki.