Ciekawe spółki, które w 2015 r. chcą przejść z NewConnect na rynek główny GPW

Rozpoczynając swoją kadencję na stanowisku prezesa GPW Paweł Tamborski powiedział, że na NewConnect zrobiona została "masa" i teraz czas zająć się "rzeźbą". Przekonajmy się więc czy jest z czego robić "rzeźbę" i ile "interesujących" spółek ma szansę na debiut na rynku głównym. Na rynku NewConnect jest obecnie 429 spółek, lecz tylko około 10% z nich spełnia podstawowe kryterium kapitalizacji - powyżej 48 mln zł - by móc przejść na rynek główny. Niektóre z nich już zapowiedziały chęć przejścia na GPW. Przyjrzyjmy się zatem tym najciekawszym.

Rozpoczynając swoją kadencję na stanowisku prezesa GPW Paweł Tamborski powiedział, że na NewConnect zrobiona została "masa" i teraz czas zająć się "rzeźbą". Przekonajmy się więc czy jest z czego robić "rzeźbę" i ile "interesujących" spółek ma szansę na debiut na rynku głównym. Na rynku NewConnect jest obecnie 429 spółek, lecz tylko około 10% z nich spełnia podstawowe kryterium kapitalizacji - powyżej 48 mln zł - by móc przejść na rynek główny. Niektóre z nich już zapowiedziały chęć przejścia na GPW. Przyjrzyjmy się zatem tym najciekawszym.

Jak najszybciej na rynek główny

Gdyby wszystkie spółki z NC, które zadeklarowały przejście w tym roku na rynek główny spełniły swoje zapowiedzi , to mielibyśmy niemal tyle debiutów, co w sumie w dwóch rekordowych latach 2010 i 2014.

REKLAMA

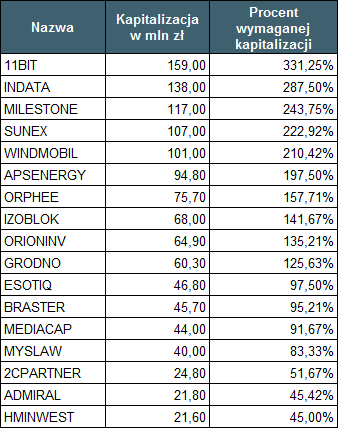

Tabela 1. Spółki, które zadeklarowały chęć przejścia z NewConnect na rynek główny GPW w 2015 roku.

40% z tych spółek nie spełnia jednak obecnie kryterium kapitalizacji wymaganego do przejścia na rynek regulowany, które wynosi 48 mln zł. Trzy z nich spełniają je tylko w połowie. Wymusza to więc na spółkach emisję akcji w celu podniesienia kapitalizacji do wymaganego poziomu lub poczekanie na lepszy poziom kursu akcji. Aż 10 z nich nie musi jednak przeprowadzać żadnej emisji, a osiem zadeklarowało, że jej rzeczywiście nie zrobi. W sumie wszystkie chętne spółki do emigracji z NewConnect można podzielić na trzy grupy.

Grupa 1 - Przechodzą, ale bez emisji akcji

Z punktu widzenia inwestora indywidualnego, przejście spółki z NewConnect bez emisji akcji niewiele zmieni w jego sytuacji. Jeżeli emisja ma na celu jedynie podnieść kapitalizację bez atrakcyjnych planów inwestycyjnych to praktycznie rzecz ujmując zwiększy się jedynie płynność i free float akcji, spółka stanie się bardziej rozpoznawalna, ale nie zmieni się nic w samej spółce.

Największą spośród spółek, które chcą przejść na rynek regulowany jest 11 bit studios SA #11B. Jest to dość znana firma, która zasłynęła wydaniem gry "This War Of Mine". Jest to ósma spółka pod względem kapitalizacji na NewConnect. Zarząd zapowiedział, że będzie rekomendował WZA zmianę rynku jeszcze w tym roku. Ma to pomóc w uwiarygodnieniu spółki wśród inwestorów instytucjonalnych.

Wind Mobile SA #WMO spółka zajmująca się dostarczaniem rozwiązań teleinformatycznych złożyła prospekt do KNF, lecz decyzję czy przeprowadzi emisję akcji przy okazji przejścia na GPW pozostawiła sobie na później. Prezes zarządu zwraca uwagę, że ich potencjał rozwojowy sprawia, że wolą rynek główny, gdyż łatwiej będzie im pozyskać inwestorów.

Aktualizacja: Sprawdź analizę spółki Wind Mobile S.A: - Czy warto kupić akcje spółki?

Także Sunex SA #SNX, która jest obecna na NC od 2011 r. złożyła prospekt emisyjny do KNF i nie zapowiedziała nowej emisji.

Aktualizacja: Sprawdź analizę spółki Sunex S.A.: Czy warto kupić akcje spółki?

Spółka zależna od Cormaya Orphee SA #ORP chce zmienić rynek między pierwszym, a drugim kwartałem 2015. Nie wiadomo czy tym razem się to uda. Spółka próbuje przejść na GPW już od dwóch lat.

Producent opakowań ochronnych Izo-Blok SA #IZB także nie zdecydował się na emisję nowych akcji. Mimo to spółka liczy na akwizycje i chce otworzyć nowe magazyny za granicą.

Ciekawą spółką w tym zestawieniu jest Milestone Medical Inc #MMD. Złożyła już prospekt emisyjny do KNF, lecz jeszcze nie został zatwierdzony. Jest to duża spółka jak na NC i jest pierwszą amerykańską spółką notowaną na naszym rynku. Zarząd zapowiedział także emisję akcji, z której chce pozyskać 9,3 mln zł, ale oferta będzie skierowana tylko do inwestorów instytucjonalnych.

Deweloper Orion Investment SA #ORN zapowiada przejście na jesień 2015 r. Trzy lata temu spółka zawiesiła publikację prospektu emisyjnego i dopiero teraz wraca do pomysłu zmiany rynku. Spółka ma zamiar przeprowadzić też emisję akcji, ale przed przejściem na rynek główny.

Także Grodno SA #GRN, które przeprowadziło emisję w grudniu, powtórzyło zapowiedzi przeniesienia się na rynek regulowany. Niestety nie znamy dokładnej daty, a spółka już od początku przygody z rynkiem NC zapowiada, że zmieni go na GPW.

Spółka odzieżowa Esotiq & Henderson SA #EAH także zapowiedziała (we wrześniu) przejście na GPW bez emisji akcji. Niestety jej kapitalizacja spadła w 2014 r. poniżej wymaganego minimum, więc trzeba będzie poczekać na powrót kursu do właściwego poziomu.

Aktualizacja: Sprawdź Analizę IPO Esotiq & Henderson S.A.: Czy warto kupić akcje spółki?

W podobnej sytuacji jest spółka MediaCAP SA #MCP. By spełnić kryterium kapitalizacji zarząd chciał wyemitować akcje wraz z przejściem na GPW, ale ostatecznie z tego zrezygnował. Emisja zostanie przeprowadzona, lecz przed zmianą rynku. Wyemitują niewielki pakiet akcji.

Grupa 2 - Zapowiedziały przejście, lecz szanse się zmniejszyły

Trzy spółki z Tabeli 1, mimo zapowiedzi rychłego przejścia na rynek główny, prawdopodobnie będą musiały przełożyć swoje plany.

Zarząd Admiral Boats SA #ADM zakładał wejście na rynek główny jeszcze w 2014 roku, bez emisji akcji. Niestety plany pokrzyżował im znaczy spadek kursu, który miał związek z pogarszającymi się wynikami przedsiębiorstwa. Zarząd tłumaczy spadek rentowności reorganizacją spółki i modernizacją stoczni.

Także zarząd 2C Partners SA #2CP będzie musiał zweryfikować plany zmiany rynku. Spółka starała się uzyskać z ostatniej emisji akcji 2,8 mln zł lecz niestety zebrała tylko 4% tej kwoty. Aktualna kapitalizacja jest o połowę niższa od wymaganej, więc by debiut się udał, spółka musiałaby przeprowadzić kolejną, dużą i tym razem udaną emisję akcji.

W podobnej sytuacji jest deweloper HM Inwest SA #HMI. Spółka przeprowadziła emisję pod koniec września 2014 roku. Zarząd zakładał pozyskanie 9,5 mln. Niestety nie doszła ona do skutku z powodu braku zainteresowania inwestorów instytucjonalnych. Teraz spółka zapowiada drugą próbę, ale w postaci emisji prywatnych.

Grupa 3 - Cztery ciekawe spółki, które chcą przejść z emisją akcji

Na koniec przyjrzyjmy się czterem najciekawszym spółkom z punktu widzenia inwestora indywidualnego, które chcą przeprowadzić emisję przy okazji przejścia na rynek główny. Emisja akcji umożliwia dołączenie do akcjonariatu nowym inwestorom, lecz także powoduje rozwodnienie udziałów dotychczasowych akcjonariuszy. Doświadczeni inwestorzy nie lubią spółek finansujących się w ten sposób, lecz pamiętajmy, że mówimy tutaj o spółkach stosunkowo małych i mogących znacznie zwiększyć pole działania. Dlatego bardzo istotne jest przyjrzenie się perspektywom i finansom spółki. Należy odpowiedzieć sobie na pytanie czy rzeczywiście taki sposób finansowania jest uzasadniony i zwróci się w postaci zwiększenia zysków w przyszłości.

Pierwszą spółką, która zapowiedziała emisję akcji i przejście na GPW jest INDATA Software SA #IDT. Spółka zajmuje się głównie tworzeniem dedykowanych rozwiązań informatycznych. Jej prospekt emisyjny jest zatwierdzony przez KNF i będzie opublikowany już w środę, 11 marca 2015 r.. Spółka ma bardzo dobrą płynność finansową i niskie zadłużenie. Jej rentowność utrzymuje się na poziomie kilkunastu procent. Wartości wskaźników C/Z i C/WK są na poziomie odpowiednio 11 i 0,83. Prezes spółki Grzegorz Czapla zwraca uwagę na to, że spółka ma silne fundamenty, dobre perspektywy i strategię rozwoju. Środki z emisji mają być przeznaczone na działania akwizycyjne, rozwój sprzedaży i zwiększenie skali działalności.

APS Energia SA #APE dostawca i producent systemów zasilania awaryjnego przesunął emisję akcji i przejście na GPW z pierwszego kwartału 2015 r. na czerwiec br. z powodu niesatysfakcjonującego poziomu kursu. Zarząd liczy, że zmiana daty debiutu pozwoli inwestorom na uwzględnienie w wycenie spółki wyników finansowych za 2014 r. i nowych perspektyw rozwojowych. Spółka ma zamiar wyemitować 1,73 mln akcji, co stanowi 6% dotychczasowej ich liczby. Płynność finansowa jest na dobrym poziomie. Zadłużenie sięga 45% ale rentowność spółki także jest wysoka (około 10%).

Aktualizacja: Sprawdź Analizę IPO: Czy warto kupić akcje debiutującej spółki APS Energia S.A.?

Trzecią spółką są Zakłady Mięsne Mysław SA #MYS. Są to stare zakłady przetwórstwa w Mysłowicach, które zostały sprywatyzowane. Spółka niedawno weszła na NewConnect. Zarząd spodziewa się pozyskać z emisji akcji 18 mln zł. Pozwoliłoby to spółce spełnić kryterium kapitalizacji. Emisja ma pomóc w umocnieniu pozycji rynkowej i poprawie rentowności spółki. Obecnie spółka jest rentowna, choć ma małe problemy z płynnością. Jednocześnie jest tania C/Z wynosi 7,8; a C/WK 0,69.

Ostatnią i najciekawszą spółką jest Braster SA #BRA. Jest to spółka celowa. Została utworzona dla przeprowadzenia badań przemysłowych finansowanych z grantów europejskich. Jej głównym zadaniem jest wprowadzenie w II połowie 2016 r. urządzenia Tester Braster - narzędzia do diagnostyki onkologicznej piersi u kobiet. Spółka liczy na wejście na rynek główny w marcu tego roku. Ma zamiar wyemitować 2,6 mln nowych akcji i jest to znaczna ilość zważywszy, że obecnie jest na rynku nieco ponad 3 mln akcji. Zebrane środki zarząd planuje przeznaczyć na budowę linii produkcyjnej i marketing testera - ich docelowego produktu. Obecnie spółka nic nie produkuje i nie sprzedaje. Brak jest jakichkolwiek źródeł przychodów, więc trudno coś powiedzieć o jej finansach.

Aktualizacja: Sprawdź Analizę IPO: Czy warto kupić akcje, debiutującej spółki Braster S.A.?