Czy strategia inwestowania w spółki dywidendowe działała w złych warunkach rynkowych?

Ostatnio dużo się czyta o strategii kupowania spółek dywidendowych. Jest to po części związane z potrzebą samodzielnego inwestowania na emeryturę. Takim inwestycjom sprzyja też rynek. Wyceny akcji nie są wygórowane. Skoro inwestowanie w dywidendy jest strategią długoterminową, to czy każdy okres na rynku jest odpowiedni dla takich inwestycji? Sprawdziliśmy więc jak zachowywały się spółki, które co rok wypłacały dywidendy w ostatnich ośmiu latach, czyli okresie od szczytu hossy w 2007 roku do dziś. Czy taka strategia pokonała rynek? Czy była lepsza od lokaty bankowej?

Ostatnio dużo się czyta o strategii kupowania spółek dywidendowych. Jest to po części związane z potrzebą samodzielnego inwestowania na emeryturę. Takim inwestycjom sprzyja też rynek. Wyceny akcji nie są wygórowane. Skoro inwestowanie w dywidendy jest strategią długoterminową, to czy każdy okres na rynku jest odpowiedni dla takich inwestycji? Sprawdziliśmy więc jak zachowywały się spółki, które co rok wypłacały dywidendy w ostatnich ośmiu latach, czyli okresie od szczytu hossy w 2007 roku do dziś. Czy taka strategia pokonała rynek? Czy była lepsza od lokaty bankowej?

Okres badania

Bardzo duża część inwestorów rozpoczyna swoją przygodę z giełdą blisko historycznych szczytów. To naturalny proces, który był, jest i będzie. Tak samo było podczas hossy z lat 2003 – 2007. Napływ nowych inwestorów nasilił się w ostatnim jej roku. Zacznijmy więc badanie strategii inwestowania w spółki dywidendowe od kwietnia 2007 roku. Dopiero teraz, po ośmiu latach indeks WIG powrócił do poziomu 56800 pkt., na którym był wtedy. Teoretycznie więc, inwestorzy długoterminowi powinni właśnie odrobić ostatnie straty i wyjść na zero. Ale co by było, gdyby nie inwestowali wraz z rynkiem, tylko wybrali strategię doboru spółek dywidendowych?

REKLAMA

Strategia dywidendowa

Mamy szczęście. Nasz doradca selekcjonuje nam obiecujące spółki dywidendowe. W kwietniu 2007 roku wypełniamy portfel po brzegi 19 spółkami, które są rentowne i wypłacają dywidendy, a do tego po ośmiu latach w roku 2015 okazuje się, że każda z nich, tak jak zakładaliśmy, faktycznie wypłacała co rok dywidendy, często je zwiększając. W założonej strategii nie reinwestujemy jednak zysków, bo nie mamy na to czasu. Wyobraźmy sobie, że kupiliśmy akcje 19 spółek dywidendowych w kwietniu 2007 i dzisiaj po 8 latach logujemy się na rachunek maklerski. .

Stopa zwrotu z kursu akcji

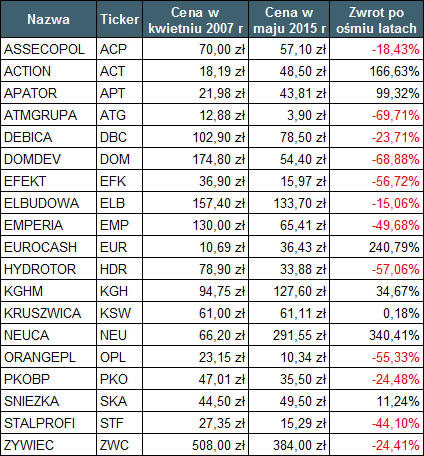

Wybrane dywidendowe spółki zostały przedstawione w Tabeli 1. Każda z nich była obiecującą spółką dywidendową w 2007 roku.

Tabela 1. Stopy zwrotu po ośmiu latach (2007-2015) ze spółek dywidendowych.

Źródło: opracowanie własne na podstawie Sindicator.net.

Rzut oka na zmianę kursu, i możemy niestety stwierdzić, że większość ze spółek okazała się gorsza od indeksu WIG i zakończyła ośmioletni okres inwestycyjny ze stratą. Na szczęście kilka z nich osiągnęło trzy cyfrowe stopy zwrotu, co pozwoliło średnio całemu portfelowi wyjść 20% na plusie.

Jest to lepiej od najszerszego indeksu, ale nie jest to nic imponującego, jeśli porównamy ten wynik do zwykłej lokaty długoterminowej. Wystarczyłoby ulokować kapitał na lokacie o oprocentowaniu 2,3%, by osiągnąć ten sam wynik i to bez ryzyka.

Dywidendy pozwalają zarobić

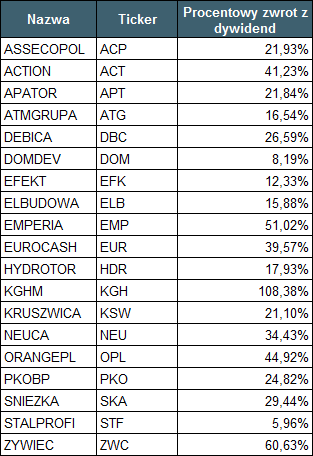

No ale przecież wybraliśmy te spółki nie dlatego, że miały szybko rosnąć, ale dlatego żeby wypłacały dywidendy. W Tabeli 2 przedstawiamy zestawienie stóp zwrotu z dywidend, z których cały przychód odkładamy na osobne, nieoprocentowane konto. Nie reinwestujemy go.

Tabela 2. Procent kapitału wypłacony przez osiem lat w postaci dywidend.

Źródło: opracowanie własne na podstawie Sindicator.net.

Tu już wygląda całkiem przyzwoicie. Na spółce Żywiec #ZWC, mimo spadku kursu o 24% mamy zwrot na dywidendach aż 60%. Kwota zakupu akcji KGHM #KGH wręcz spłaciła się cała (108% zwrotu). W sumie, na całym dywidendowym portfelu średnio zyskaliśmy 31,72% w przeciągu ośmiu lat. Czy to dużo? W porównaniu do WIG – tak. W porównaniu do lokaty bankowej też sporo, choć bez fajerwerków. Taki sam zwrot otrzymalibyśmy inwestując pieniądze bez reinwestowania, na lokacie oprocentowanej 3,95% w skali roku. Pamiętajmy jednak, że średnie oprocentowanie lokat w 2007 roku wynosiło nieco powyżej 4% i potem systematycznie spadało.

Stopa zwrotu na całym portfelu

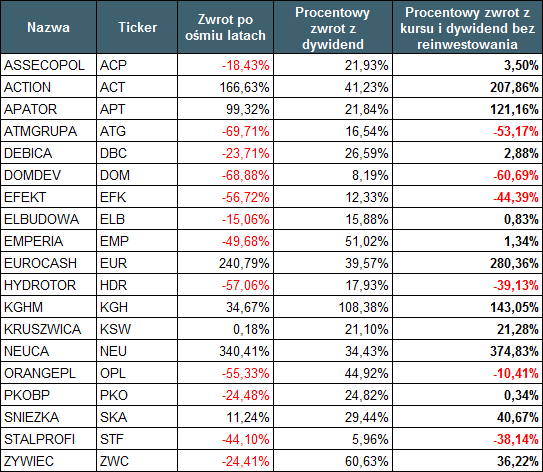

Łącząc przychody z dywidend oraz zwrot na samych akcjach, otrzymujemy już o wiele lepszy wynik (Tabela 3).

Tabela 3. Całkowity zwrot z inwestycji w spółki dywidendowe po ośmiu latach, bez reinwestowania dywidend. Źródło: opracowanie własne na podstawie Sindicator.net.

Proporcje spółek stratnych do zyskownych odwróciły się. Całość przychodów w tak niesprzyjającym okresie na giełdzie wyniosła średnio 52%. Jest to porównywalny zwrot do lokaty o stałym oprocentowaniu 6,5% rocznie, w której nie reinwestowalibyśmy wypłacanych środków.

Lepiej od indeksu WIG i lepiej od lokaty bankowej, mimo rozpoczęcia inwestycji w szczycie

Nasze założenia były dość wymagające. Okres rynkowy był wyjątkowo trudny: bessa i długie odrabianie strat. Rozpoczęliśmy inwestowanie w okresie kiedy akcje były bardzo drogie.

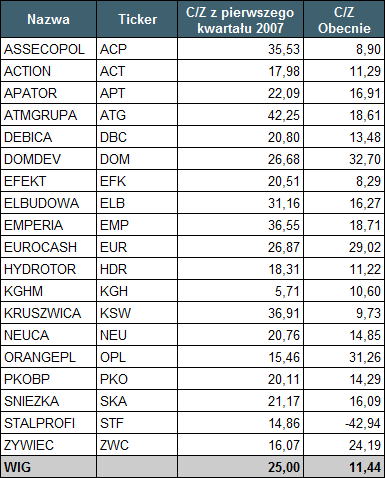

Tabela 4. Wartości wskaźnika C/Z spółek dywidendowych w kwietniu 2007 roku oraz w maju 2015 r.

Źródło: opracowanie własne na podstawie Sindicator.net.

Wartość wskaźnika C/Z dla WIG wahała się w okolicach 25, podczas gdy obecnie jest o połowę niższa. Nie reinwestowaliśmy wypłacanych dywidend. Mimo to osiągnęliśmy wynik dużo lepszy od indeksu i lepszy od lokaty bankowej.

Jednym z powodów, dlaczego osiągnęliśmy lepszy wynik od rynku jest fakt, że spółki dywidendowe z założenia są spółkami zdrowymi, rentownymi i o stabilnych fundamentach. Są to też spółki dojrzałe, które są mocno osadzone na rynku i dzięki temu mają sporą przewagę konkurencyjną. Nie muszą się gwałtownie rozwijać i inwestować. Mogą więc być źródłem stałego przychodu w długim okresie. Po kilku-kilkunastu latach inwestycja w nie może się zwrócić w postaci dywidend, a sama stopa dywidendy przeważnie z roku na rok będzie rosła.