10 standardowych wymówek dlaczego nie inwestować – wyjaśniamy dlaczego wszystkie są błędne

Boje się, pociąg odjechał, inwestowanie jest zbyt skomplikowane, nie mam pieniędzy – oto jedne z najczęściej spotykanych wymówek dlaczego nie inwestować. Wszystkie są błędne, łatwe do obalenia.

Zacznijmy od stwierdzenia dla większości Polaków tak naprawdę nieoczywistego: inwestowanie na rynkach to doskonały plan na osiągnięcie długoterminowych celów, takich jak zakup auta, domu czy mieszkania, powiększenie dochodów emerytalnych czy edukacja dzieci. Można ciężko pracować by osiągnąć te cele, a można pracować normalnie i wspomagając się inwestowaniem również je osiągać i to znacznie szybciej.

REKLAMA

Jednak większość gdy słyszy o inwestowaniu, to zaczyna szukać powodów, dla których nie warto tego robić. W ten sposób pozbawia się szansy na inwestowanie w ludzką pomysłowość i przedsiębiorczość, która jest tak naprawdę niespożyta i dość łatwo – w długim terminie – na niej zarabiać. Poniżej prezentujemy najpopularniejsze wymówki i staramy się dać im odpór.

1. „Nie widzę sensu w inwestowaniu”.

Trudno w to uwierzyć, ale niektórzy tak właśnie mówią. No cóż, albo nie zależy im na pieniądzach, albo… hmm… no chyba innej opcji nie ma. Oczywiście, należy uszanować taką postawę życiową, w końcu nie z samych starań o pieniądze powinno składać się życie, i nie zasobnością portfela mierzy się człowieka. Należy jednak pamiętać, że decyzja o nie inwestowaniu to decyzja dotycząca pieniędzy – skazująca je na nie pracowanie, na utratę wartości w warunkach wysokiej inflacji.

2. „Jest za późno, pociąg odjechał ze stacji.”

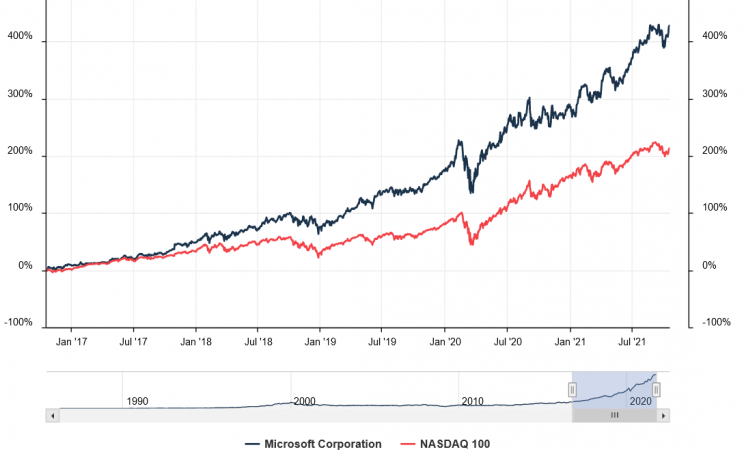

Nigdy nie jest za późno na rozpoczęcie inwestowania. Nigdy. Ci, którzy są zaawansowanymi inwestorami wiedzą, że można zacząć dziś i znaleźć wielkie okazje na rynku. A to że kurs jakiejś spółki poszedł w górę o 100% w rok, nie oznacza, że w kolejnym roku nie powtórzy tego wyczynu. Najlepszym dowodem jest zachowanie choćby notowań spółki Microsoft.

Notowania spółki Microsoft na tle indeksu Nasdaq 100

Źródło: Market Screener

3. „Jeśli chodzi o doradztwo inwestycyjne, nie wiem, komu mam ufać”.

Nie trzeba nikomu ufać – można zaufać rynkowi. Nie warto silić się na inwestowanie aktywne, jeśli nie mamy czasu i wiedzy. Warto natomiast zapamiętać jedną prostą prawdę: w długim terminie na większości rynków (bywają pechowe wyjątki) indeksy giełdowe rosną w długim terminie. Obecnie istnieją fundusze ETF odwzorowujące zachowanie indeksów giełdowych i one są opcją polecaną przez Warrena Buffetta inwestorom indywidualnym. Buffett wie, że trudno pobić rynek i że większości się to nie uda, więc zaleca narzędzie, które po prostu pozwala zarabiać średnią rynkową i dzięki niemu w długim terminie można wyjść na inwestowaniu bardzo dobrze. Oczywiście, warto pielęgnować zdrowy sceptycyzm, jeśli chodzi o kwestie finansowe i pamiętać, że jeśli już korzystamy z usług doradcy, to należy do niego mieć ograniczone zaufanie.

Zobacz także: Co daje bitcoin w klasycznym portfelu 60/40

4. „Zbyt trudno jest ustalić, kiedy wejść na rynek lub wyjść z rynku.”

Istoty ludzkie mają naturalną potrzebę dokonywania transakcji. Ale wchodzenie i wychodzenie z rynku to hazard, a nie inwestowanie. Jeśli traktujesz rynek jak kasyno, musisz mieć rację dwukrotnie — kupować tanio i sprzedawać drogo. Gdy zdecydujesz się zostać inwestorem długoterminowym, taka „debata” nie wchodzi w grę. Kupując cały rynek w długim terminie, inwestujesz w ludzką pomysłowość idącą w kierunku rozwiązywania problemów tego świata.

5. „Obawiam się, że stracę to wszystko”.

Oczywiście, to jest naturalne, że się boimy nowego i boimy o swoje pieniądze. Jeśli masz szczęście żyć przez długi czas, spotkasz się z dużymi spadkami na rynku akcji, które ciężko cię doświadczą. Jednak „stracić wszystko” można tylko przy skoncentrowanych inwestycjach – jeśli zainwestujesz w spółkę, która zbankrutuje. Jednak przy dobrze zdywersyfikowanym portfelu jest to niemożliwe. A bessy potrafią przecenić akcje poszczególnych spółek o 80-90%, ale całego rynku tak nie przeceniają, zazwyczaj kończy się na 30-50% spadku, który trzeba z zimną krwią przetrwać, a przychodzi to zazwyczaj łatwo inwestorom długoterminowym.

6. „Nie wiem, czego nie wiem, i to mnie denerwuje”.

Niepewność jest przerażająca, ale bez niepewności nie byłoby możliwości. Działanie na giełdzie jest obarczone dużą dozą niepewności, ale tak jest z większością przedsięwzięć w naszym życiu. Nikt ani nic nie sprawi, że niepewność zniknie, ale rozważne radzenie sobie z niepewnością może mieć ogromny wpływ na zwrot z inwestycji i jakość życia. A w jaki sposób rozważnie radzić sobie z niepewnością? Najlepiej ułożyć plan inwestycyjny i się go trzymać. Chodzi o plan, który zakłada zarówno moment rozpoczęcia inwestycji, czas jej trwania, jak i momenty (i powody) jej zakończenia.

7. „Chcę inwestować tylko w akcje firm, które znam.”

To jest błąd. Nazywa się home bias. Polega na braku dywersyfikacji i inwestowaniu tylko w kraju (brak dywersyfikacji geograficznej) lub inwestowaniu tylko w spółki sobie dobrze znane, np. w akcje firmy, w której się pracuje. Problem w tym, że jeśli firma, w której pracujesz, zbankrutuje, to ty stracisz pracę, a do tego jej akcje nie będą nic warte. To oczywiście drastyczny przypadek, ale on pokazuje karygodność tego błędu. Oczywiście, jeśli chcesz się zajmować inwestowaniem aktywnym, możesz poznawać spółki i wtedy podejście takie nazywa się inwestowaniem w wartość, czyli w fundamenty biznesu. Jednak jest to droga wymagająca wielu lat pracy, nauki, wyrzeczeń – z pewnością jest to droga kręta i nie dla wszystkich.

8. „Obawiam się, że będzie kolejny kryzys finansowy”.

I słusznie, bo historia pokazuje, że zawsze nadchodzi jakiś kolejny kryzys, a po nim kolejne ożywienie. Każdy kryzys ma inną przyczynę, więc za każdym razem jest inaczej, ale rynek zawsze przynosi dodatni zwrot, gdy sytuacja się uspokoi. Momentu nadejścia kryzysów nie da się przewidzieć, jednak wiadomo jedno – kryzysy są zazwyczaj świetnym momentem do wejścia na rynek lub do zwiększenia swoich pozycji, widać to z perspektywy lat choćby po kryzysie finansowym z 2008 roku czy kryzysie covidowym z marca 2020.

9. „Jestem przytłoczony, inwestowanie to po prostu za dużo do myślenia.”

Gdy ktoś tak mówi, to zapomina, że największy inwestor w dziejach Warren Buffett w swoim biurze nie ma komputera. Unika on także kontaktów z ekspertami z Wall Street. Buffett wskazał kiedyś na zdjęcie analityka przed terminalem Bloomberga, składającym się z dwóch ekranów, na którym pojawiało się mnóstwo informacji i wykresów. „Widzicie go? On tak naprawdę nie wie, co się dzieje” – skwitował Buffett. Inwestowanie nie polega na gromadzeniu tony informacji, polega na wyszukiwaniu okazji lub na przyjęciu ekspozycji na cały rynek i wytrwaniu na tej pozycji w odpowiednio długim horyzoncie.

10. „Nie mam wystarczająco dużo pieniędzy, aby zainwestować”.

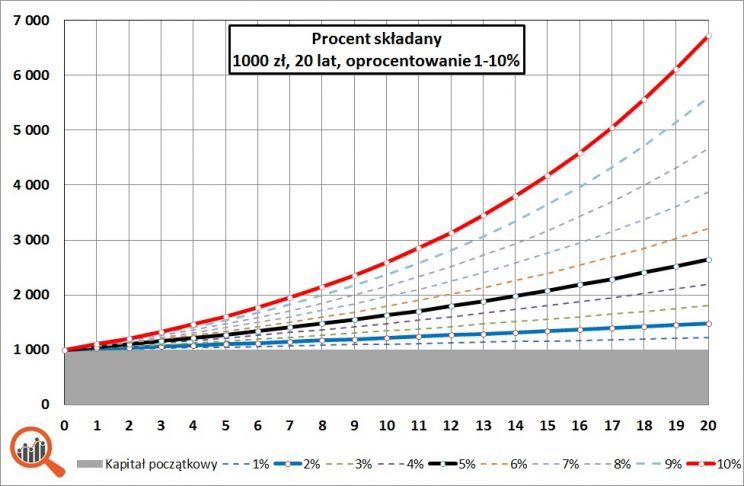

To jest jedna z najgorszych, najbardziej paskudnych wymówek. Nawet 500 zł miesięcznie inwestowanie przez 10 lat może zmienić życie! Ba, 100 zł inwestowane co miesiąc przez 30 lat z 10% zwrotem w skali roku daje 200 000 zł. Niesamowite, prawda? To magia procentu składanego. Oczywiście, dobrze by było, aby te co miesiąc inwestowane kwoty były większe – no to może trzeba skromniej żyć i więcej oszczędzać? Może zamiast płacić 2 000 zł raty za mercedesa, którym chcemy się popisać przed sąsiadami, warto przeznaczyć te kwoty na inwestowanie?

Magia procentu składanego

Źródło: dariuszgrupa.pl