Mądrze zastosowany lewar pomaga przetrwać krach i bessę na giełdzie

Lewar może zwiększać dywersyfikację, poprawiać stopę ważoną ryzykiem, zmniejszać koncentrację portfela. Mądrze zastosowany lewar pomaga przetrwać krach i bessę na giełdzie.

Lewar właściwie użyty – na poziomie portfolio czy klasy aktywów – może przynieść inwestorowi wiele dobrego, przekonują analitycy MAN Institute.

REKLAMA

Jak mądrze stosować dźwignię finansową

Inwestorzy mogą używać lewaru na dwóch poziomach: na poziomie portfolio oraz na poziomie klasy aktywów. „Lewarowanie portfolio może pomóc w wypracowaniu lepszych stop zwrotu, a jednocześnie w zmniejszeniu koncentracji. Z pewnością zbyt duży lewar na portfelach był generalnie przyczyną kryzysu finansowego z 2008 roku. Pamiętajmy jednak, że dźwignia finansowa to jeden z najstarszych wynalazków finansowych. Jeśli inwestorzy mają poprawnie skonstruowany portfel, w sensie stosunku potencjalnego zysku do ryzyka, a chcą jednak poszukać większych zysków, to mogą albo przeważyć się w akcjach, albo zastosować lewarowanie, nie naruszając balansu zysk-ryzyko. Nowoczesna teoria portfelowa zaleca raczej to drugie rozwiązanie, jako bardziej właściwe z punktu widzenia zarządzania ryzykiem” – przekonują analitycy MAN Institute.

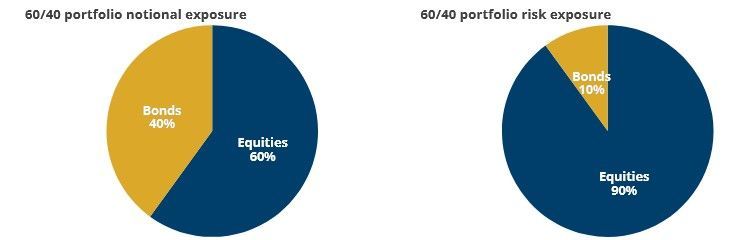

Lewar może też zostać spożytkowany w celu dywersyfikacji. „Portfel 60/40 wydaje się właściwie zbalansowany, ale jednak akcje są o wiele bardziej ryzykowne, niż obligacje. Nie jest to więc portfel zrównoważony i zdywersyfikowany (patrz wykres poniżej). Umiarkowany lewar na części dłużnej powinien tę sytuację zmienić na plus” – przekonują analitycy MAN Institute. Według nich, ryzyko w portfelu powinno być rozłożone po równo na każdej klasie aktywów, co pozwala unikać zbyt wysokiej zmienności (volatility targeting). Najlepszym narzędziem do tego celu są, według nich, kontrakty futures cechujące się odpowiednio wysokim stopniem płynności.

Portfel 60/40 – skład a ryzyko

Źródło: MAN Institute

Zobacz także: Jak inwestować gdy wojna w Ukrainie będzie się przedłużać

Lewar mógł chronić podczas covidowego krachu i kryzysu finansowego 2008

Jak podkreślają analitycy MAN Institute, lewar nie zawsze przekłada się 1:1 na wyższe ryzyko. „Dynamiczne, odważne zarządzanie ryzykiem może oznaczać stosowanie dźwigni finansowej. To nie jest sprzeczność, a można to udowodnić na przykładach” – stwierdzają.

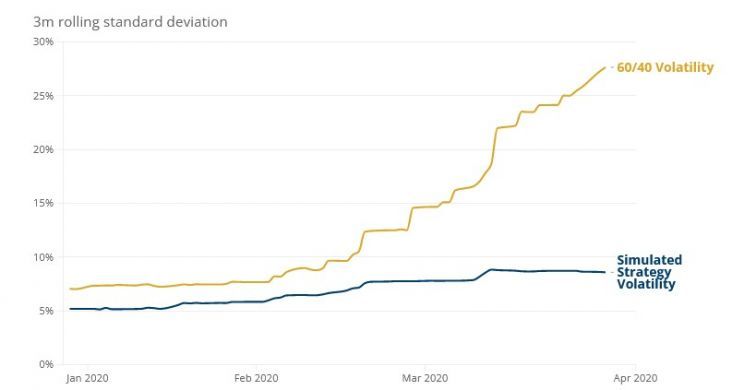

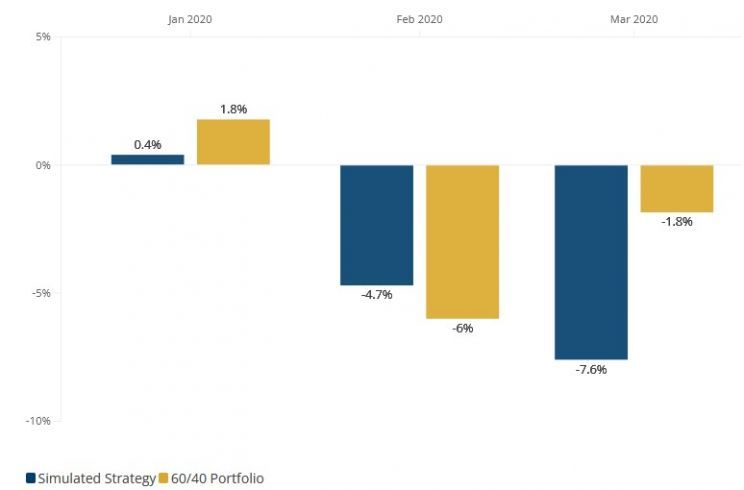

Zaprezentowali dwa przykłady potężnego krachu na rynkach finansowych, a konkretniej, na aktywach ryzykownych. Chodzi o krach covidowy oraz o bessę z 2008 roku. “Jeśli porównamy volatility-targeting strategy o poziomie zlewarowania 3,5x ze strategią 60/40, to okazuje się, że w trakcie krachu covidowego zachowała się ona lepiej, głównie dzięki zwiększeniu poziomu dywersyfikacji” – wskazują analitycy MAN Institute.

Krach covidowy - odchylenie standardowe

Źródło: MAN Institute

Krach covidowy – stopy zwrotu

Źródło: MAN Institute

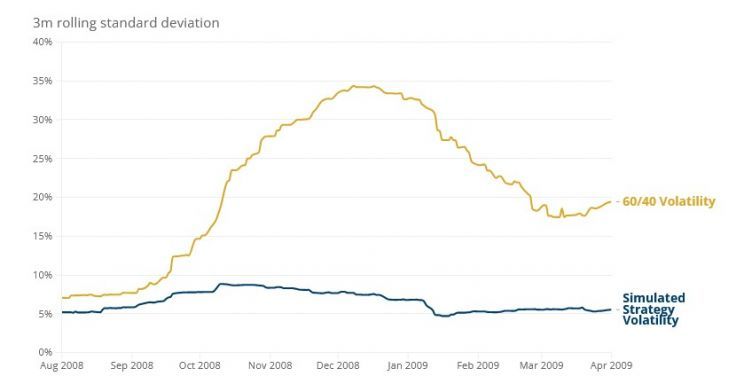

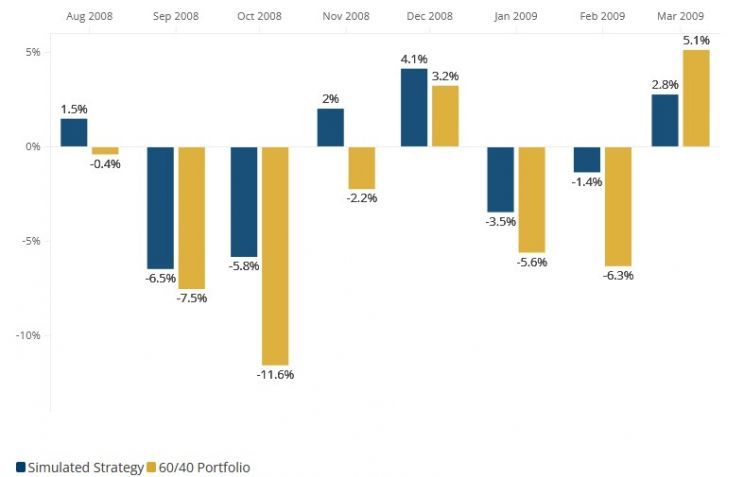

Wydarzeniem rynkowym najbardziej podobnym do covidowego krachu jest gwałtowna bessa z 2008 roku. „Strategia volatility-targeting weszła w kryzys z poziomem lewaru 2,5x, ale potem został on radykalnie obniżony. Mimo to, strategia nie zanotowała tak dużego skoku ryzyka, jak strategia 60/40 i zachowywała się lepiej, gdy rynek akcji wciąż spadał i spadał” – wskazują analitycy MAN Institute.

Kryzys finansowy 2008 - odchylenie standardowe

Źródło: MAN Institute

Kryzys finansowy 2008 – stopy zwrotu

Źródło: MAN Institute

„Te dwa przykłady pokazują, że strategia volatility-targeting nie przekłada się na większe ryzyko w trakcie zdarzenia typu bessa czy krach na rynku akcji. Okazuje się nawet bezpieczniejsza od strategii 60/40, a także bardziej zyskowna. Mądrze użyta dźwignia finansowa nie jest zła, a wręcz przeciwnie” – podsumowują analitycy MAN Institute.