Michael Burry gada głupoty. Fundusze ETF nie wywołają krachu na giełdzie - uważa ekspert z USA

Rola funduszy indeksowych w ostatnich latach wzrosła znacząco. Ale to nie oznacza, wbrew temu co mówi Michael Burry, że tworzą jakąś bańkę spekulacyjną zagrażającą rynkowi giełdowemu – twierdzi Ben Carslon, zarządzający Ritholtz Wealth Management.

Na początku września media ekonomiczne z całego świata obiegła lotem błyskawicy opinia wygłoszona przez Michael’a Burry’ego, bohatera filmu „Big Short”, ostrzegająca przed powstawaniem bańki na ETF-ach i funduszach pasywnych. „Fundusze indeksowe są jak instrumenty pochodne oparte na pożyczkach hipotecznych. Im bardziej urośnie bańka na tym rynku, z tym większym hukiem pęknie” – mówił Burry portalowi Bloomberg.

REKLAMA

Ad vocem dr Burry’emu odpowiedział Ben Carlson, zarządzający Ritholtz Wealth Management, na blogu A Wealth of Common Sense. Carlson stwierdził, że Burry po prostu gada głupoty.

Zobacz także: PZU TFI może wywołać rewolucję w branży TFI. Rozpoczyna internetową sprzedaż funduszy pasywnych ze stałą opłatą za zarządzanie 0,5%

Carlson: strach przed ETF-ami jest irracjonalny

Według Carslona, starch przed funduszami indeksowymi, pasywnymi czy ETF-ami unosi się nad Wall Street od wielu lat. Analityk Ritholtz Wealth Management przypomniał, że legendarny inwestor Seth Klarman ostrzegał przed bańką na funduszach indeksowych w niezwykle alarmujący sposób:

„Uważam, że rynek funduszy indeksowych rozwija się na zgubę Wall Street. Gdy trend zmieni się ze wzrostowego na spadkowy, skala umorzeń będzie wielka i pogłębi przecenę na rynku akcji”.

Problem w tym, że Klarman napisał to w książce „Margin of Safety” opublikowanej w 1991 roku. Od tamtego czasu minęło już 28 lat, a fundusze indeksowe nie wywołały krachu na amerykańskiej giełdzie.

Według Carlsona strach przed funduszami indeksowymi jest nieco irracjonalny. Podkreśla on, że nie rozumie, jak to możliwe, iż eksperci niepokoją się rozwojem funduszy które są proste do zrozumienia, pozwalają oszczędzać inwestorom pieniądze na kosztach zarządzania, pomagają bić fundusze aktywnie zarządzane w długim terminie.

Zdaniem Carslona, zdecydowana większość inwestorów wkładających pieniądze w fundusze indeksowe to inwestorzy długoterminowi. W związku z tym zamartwianie się ekspertów tym, że rozwija się rynek instrumentów pozwalających masom inwestować na giełdzie w długim terminie jest co najmniej dziwne.

Zobacz także: Fundusz z USA zamyka ETF z ekspozycją na Polskę - po 9 latach od uruchomienia

ETF-y wcale nie zdominowały rynku

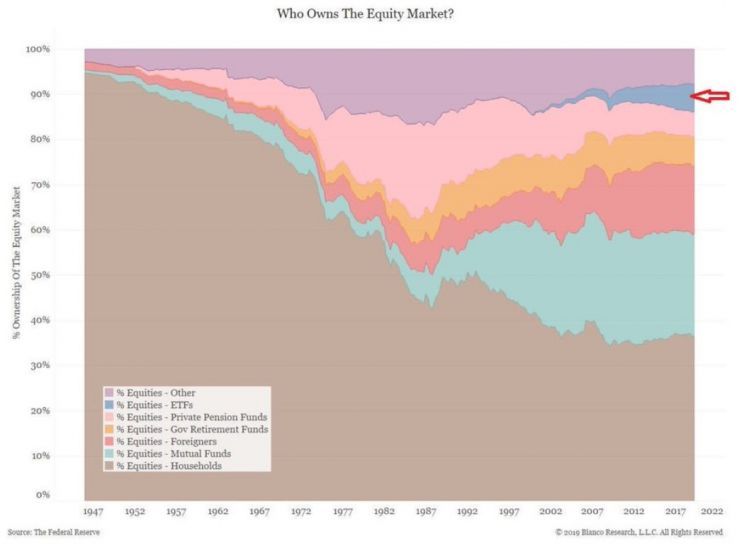

Poza tym, jak wskazuje Carlson, udział funduszy ETF jako właścicieli w akcjonariacie amerykańskich spółek ogółem nie jest tak duży, jak się powszechnie sądzi. W tej chwili wynosi on około 10-15%, w zależności od tego kto szacuje. Zdecydowana większość akcji jest w posiadaniu funduszy aktywnie zarządzanych – czy to emerytalnych, czy to inwestycyjnych. – Czemu nikt nie przejmuje się tym, że to zarządzający mogą swoimi decyzjami wywołać kolejny krach na giełdzie? – pyta Carlson.

1. Udział ETF w akcjonariacie ogółem na giełdzie w USA

W dodatku większość transakcji na giełdzie przeprowadzają inwestorzy indywidualni lub instytucjonalni, którzy są aktywnie zarządzani. Wedle różnych źródeł, fundusze indeksowe odpowiadają za ledwie 5% transakcji na rynku.

Poza tym to nie jest tak, że gdy pieniądze płyną do akcyjnych funduszy indeksowych, napływają do wybranego grona spółek – podkreśla zarządzający Ritholtz Wealth Management. To nie tylko największe i najbardziej płynne walory z S&P500 są pompowane pieniędzmi z ulicy. Istnieje szereg ETF-ów na małe i średnie spółki oraz na rozmaite sektory, co zapewnia rozpływanie się strumienia pieniądza po całym rynku giełdowym.

Fundusze ETF nigdy nie wkładają 30% portfela w akcje jednej spółki, jak to się zdarza funduszom aktywnie zarządzanym. Fundusze ETF nigdy nie są zamykane z dnia na dzień z nieznanych powodów. A panika i wyprzedaż może się pojawić tak samo w ich przypadku, jak i w przypadku funduszy aktywnie zarządzanych. Nie, to nie fundusze indeksowe wywołały jednodniowych krach w 1987 roku, bessę w latach 70-tych, tylko ludzka natura. Zacznijmy mówić o bańce na rynku funduszy indeksowych, gdy będą mieć 90% akcji – podsumował Ben Carslon.

A Wy, drodzy Czytelnicy Strefy Inwestorów z kim się zgadzacie: z Michaelem Burrym, czy z Benem Carlsonem?

Źródło wykresów: 1. Bianco Research