Wartość spółek gamingowych notowanych na GPW i NewConnect przekroczyła 25 mld zł - wynika z raportu Poland Gaming Sector

Wśród polskich producentów gier o najwyższej giełdowej kapitalizacji wciąż jeszcze można znaleźć okazje inwestycyjne – wynika z raportu Poland Gaming Sector 2nd Quarter 2019 przygotowanego przez firmę Zenit Management.

Wartość spółek gamingowych notowanych na GPW i NewConnect w II kwartale 2019 roku wzrosła o +7,2% do 25,13 mld zł, a bez uwzględnienia debiutantów o +6,2%. W I półroczu kapitalizacja producentów gier urosła o +47,3% - wynika z raportu Poland Gaming Sector 2nd Quarter 2019 wydany przez firmę Zenit Management. Największymi zwycięzcami pod względem wzrostu wyceny w II kwartale 2019 okazały się Bloober Team i Ten Square Games. W obydwu przypadkach mocny wzrost wyceny znajduje w pełni uzasadnienie fundamentalne.

REKLAMA

- Celem tego opracowania jest zwięzła analiza polskiego rynku gamedew’u, jednej z najliczniej reprezentowanych branż na polskim rynku giełdowym. Ideą wyróżniającą to opracowanie jest uwzględnienie w nim wszystkich spółek gamingowych i ich podział na cztery grupy w zależności od wartości rynkowej osiąganej na koniec danego kwartału – napisał we wstępie komentarz do raportu Piotr Woźniak, prezes zarządu Zenit Management.

Największymi przegranymi minionego kwartału okazały się małe spółki gamingowe z New Connect ich wycena rynkowa średnio spadła o 30%.

W II kwartale tylko najwięksi producenci gier dali zarobić

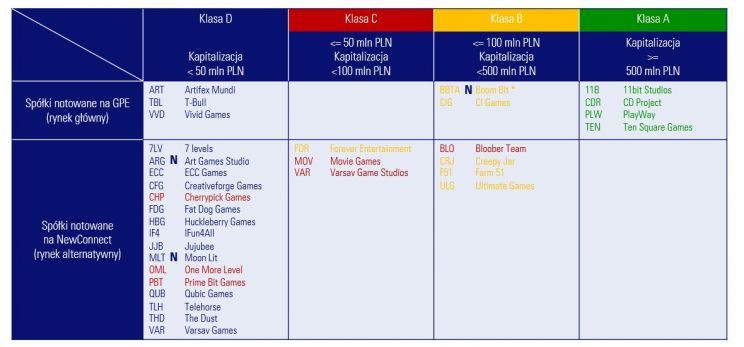

Na rynku głównym GPW oraz na rynku alternatywnym NewConnect na koniec II kwartału 2019 było notowanych 30 spółek gamingowych (nie licząc Telehorse, która zaprzestała działalności w tej branży oraz MacroGames które od dłuższego czasu nie składa raportów finansowych).

Autorzy raportu podzielili je na 4 klasy (A, B, C, D), w zależności od kapitalizacji. Zdecydowanie najwięcej jest spółek małych, o kapitalizacji poniżej 50 mln zł. Nietrudno się domyśleć, kto jest w klasie najwyższej: CD PROJEKT RED, 11bit studios, PlayWay, Ten Square Games. W II kwartale awans do wyższej klasy zanotowała spółka Bloober Team.

W II kwartale 2019 roku zyskały generalnie spółki z najwyższej klasy A (+6%). Wszystkie pozostałe klasy zawiodły inwestorów, a najbardziej klasa D złożona w całości ze spółek z NewConnect (-30%). Akcje gamingowe klasy B stały w miejscu (0%), a klasy C potaniały średnio o 19%. W omawianym okresie najbardziej urosła wycena Bloober Team (o 39%), świetnie poradziło sobie również Ten Square Games (+29%).

Zobacz także: Prezes Bloober Team zdradził szczegóły projektu Medium - największej gry w historii polskiego studia

Które spółki gamingowe to ziarna, a które to plewy?

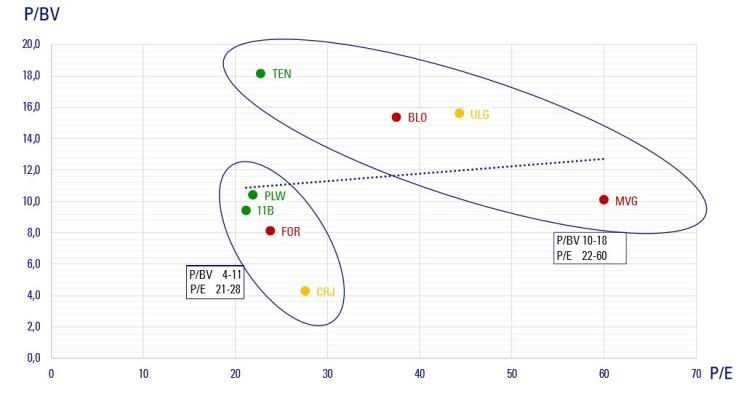

Analitycy firmy Zenit Management sprawdzili również stan wskaźników finansowych dla spółek gamingowych (C/WK, C/Z, C/P). Następnie porównali je ze sobą i wyciągnęli niezwykle ciekawe wnioski. Pierwszy i najważniejszy brzmi:

„Nie wszystkie spółki gamingowe dają krociowe zyski. Ich działalność podlega ścisłej analizie, przez co następuje polaryzacja rynku i stopniowe oddzielanie plew od ziaren. Ponadto, spółki o kapitalizacji powyżej 500 mln PLN cieszą się dużo większym uznaniem inwestorów nie tylko ze względu na wielkość i płynność akcji, ale także ze względu na ugruntowaną działalność operacyjną. Małe spółki są obarczone istotnie większym ryzykiem, co potwierdza zmienność wskaźników”.

Nie powinno dziwić, że cały sektor gamingowy (po wyłączeniu CD PROJEKT RED) ma wskaźnik C/Z (cena do zysku) (86,7) zdecydowanie powyżej rynku (WIG ma 28,8). Jeśli chodzi o C/WK (cena do wielkości księgowej) czy P/S (cena do przychodów) takiej kolosalnej różnicy już nie ma.

Niezwykle ciekawie wypada zestawienie na jednym wykresie spółek gamingowych o najbardziej atrakcyjnych wskaźnikach P/E (C/Z) i P/BV (C/WK). Okazuje się, że najbardziej atrakcyjnymi wskaźnikowo producentami gier są: PlayWay, 11bit studios, Forever Entertaiment oraz Creepy Jar.

Przeczytanie raportu firmy Zenit Management uświadamia jednak, jak bardzo CD PROJEKT RED zdominował polską branżę gamingową. Zauważają to oczywiście autorzy dokumentu: „CD Projekt na tle polskiego rynku kapitałowego jest aktywem klasy A+++, tj. nie mającym swojego odpowiednika w Polsce. Na koniec 2 kwartału 2019 roku wartość kapitałów własnych CDR wyniosła 1,02 mld PLN, co stanowiło 65% sumy kapitałów własnych wszystkich spółek gamingowych. Zysk netto CDR za ostatnie 12 miesięcy osiągnął wartość 104 mln PLN, a przepływy pieniężne z działalności operacyjnej za ostatnie 12 miesięcy osiągnęły wartość 94 mln PLN”.