FED oficjalnie kończy program QE i skup obligacji. Bank Centralny USA może podnieść stopy procentowe już w przyszłym tygodniu

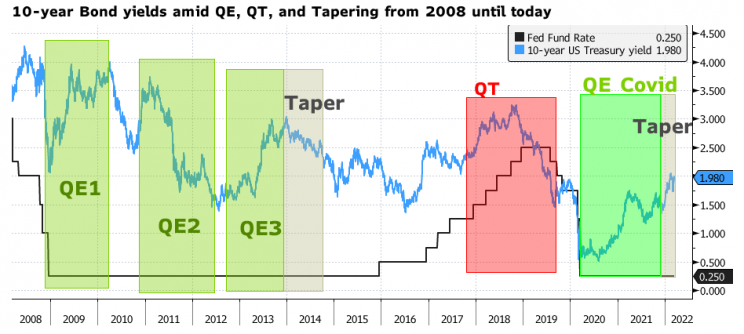

USA wkrótce może się zmagać z dwucyfrową inflacją podobnie jak Polska. W tym tygodniu kończy się program QE realizowany przez Rezerwę Federalną. W przyszłym tygodniu rynek będzie pozbawiony wsparcia, które otrzymywał od marca 2020 r., co czyni go podatnym na zmienność, ostrzegają analitycy Saxo Bank.

Zobacz także: Inflacja w USA w lutym 2022 była najwyższa od 40 lat

Dwucyfrowa inflacja jest teraz całkiem prawdopodobna

Jak na ironię, w tym samym tygodniu, w którym FED przestanie skupować, rynek będzie musiał przetrwać jastrzębie posiedzenie FOMC i ewentualne bankructwo Rosji. - Ten tydzień jest kluczowy dla rynków, ponieważ wyznacza on koniec pandemicznego programu QE. Od marca 2020 r. Rezerwa Federalna skupiła kredyty hipoteczne i amerykańskie papiery wartościowe o wartości prawie 6 bln USD. W środę bank centralny przeprowadził ostatnią operację skupu papierów skarbowych, a dziś zakończy ostatni skup listów zastawnych. - podkreśla Althea Spinozzi z Saxo Bank.

REKLAMA

Źródło: SAXO BANK

Zobacz także: Bankructwo Rosji może nastąpić już 16 marca, bo wtedy następuje kulminacja zobowiązań obligacyjnych Moskwy w twardej walucie

Skok cen surowców spowodowany wojną w Ukrainie zwiększył ryzyko recesji, utrzymującej się wysokiej inflacji lub obu tych zjawisk jednocześnie. Inflacja staje się coraz bardziej kłopotliwa. Amerykański indeks cen konsumpcyjnych wzrósł w lutym o 7,9% w ujęciu rocznym, co oznacza czwarty z rzędu miesiąc inflacji na rekordowym poziomie od 40 lat. To nie jest dobra wiadomość. Jest ona szczególnie niekorzystna dla Przewodniczącego Rezerwy Federalnej Jerome'a Powella, ponieważ inflacja może się jeszcze pogorszyć i utrudnić kierowanie gospodarką.

Rosyjska inwazja na Ukrainę wywołała zamieszanie na rynkach towarowych, powodując gwałtowny wzrost cen ropy naftowej, pszenicy i innych surowców. Wojna ta stanowi poważne zagrożenie dla dalszego wzrostu cen konsumpcyjnych. Dane wykazują również inne niepokojące tendencje. Pomijając takie segmenty, jak energia i żywność, widać wyraźnie, że inflacja nieoczekiwanie rozszerzyła się.

https://twitter.com/LynAldenContact/status/1501989805860737030

Bank centralny wie, że musi walczyć z inflacją. Powszechnie oczekuje się, że w przyszłym tygodniu FED podniesie stopy procentowe o 25 punktów bazowych, aby wyjść z ery pandemii wirusa Covid-19. Jednak w obliczu rosnącej inflacji, rynki już teraz przewidują sześć lub siedem podwyżek stóp procentowych w tym roku.

W istocie, od poniedziałku rynek będzie testował zmienność w obliczu możliwego bankructwa Rosji i jastrzębiego FEDu po raz pierwszy od dwóch lat. - Jest jeszcze jedna rzecz, którą należy wziąć pod uwagę: nie tylko oczekuje się, że Fed podniesie stopy procentowe, ale być może otrzymamy również informacje dotyczące polityki normalizacji aktywów, znanej również jako zacieśnianie ilościowe (QT). Podczas styczniowego posiedzenia FOMC Rezerwa Federalna zasygnalizowała gotowość do rozpoczęcia zmniejszania swojego bilansu wcześniej niż oczekiwano. Nie będzie zaskoczeniem, jeśli w przyszłym tygodniu poznamy więcej szczegółów na ten temat, ponieważ połączenie podwyżek stóp i zacieśniania ilościowego może pomóc w skuteczniejszym zacieśnianiu gospodarki. W istocie, podczas gdy podwyżki stóp podnoszą przednią część krzywej dochodowości, QT może początkowo pomóc podnieść długą część krzywej dochodowości, zwiększając koszty kredytu. Należy jednak zwrócić uwagę na pewną istotną kwestię. Rentowności długoterminowe początkowo wzrosły podczas cyklu QT w 2018 r., a następnie spadły w warunkach zmienności. Fed musiał nagle przerwać QT, ponieważ sytuacja na rynkach wyraźnie się pogarszała. - wymienia Spinozzi. Nie możemy wykluczyć, że tym razem będzie podobnie, zwłaszcza że spready kredytowe poszerzały się na wieść o zbliżającej się podwyżce stóp lub QT. Zarówno CDX high yield, jak i investment grade wzrosły powyżej swojej 10-letniej średniej, podczas gdy Move Index utrzymuje się powyżej poziomów obserwowanych wcześniej podczas pandemii Covid.

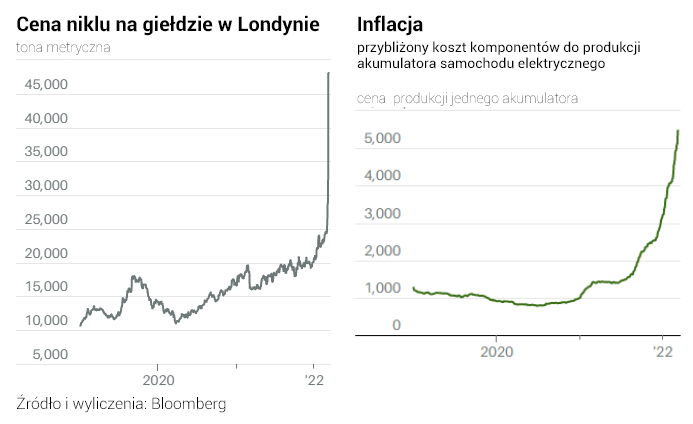

Skok cen metali produkowanych w Rosji, takich jak pallad i nikiel, będzie się przekładał na inflację w Stanach Zjednoczonych wolniej, ponieważ niedobory kluczowych materiałów stanowią nowe źródło zatorów w łańcuchu dostaw samochodów i innych komponentów.

Wykres pochodzi z artykułu: Rosnące ceny benzyny nakręcają popyt na samochody elektryczne, których cena może rosnąć

- Jeśli FED przyspieszy zacieśnianie polityki pieniężnej, spowoduje to wstrząs na i tak już niespokojnych rynkach finansowych i spowolni rozwój rynku pracy, a jednocześnie Amerykanie odczują skutki wzrostu cen. - ostrzega Neil Irwin, szef działu ekonomicznego Axios. Z drugiej strony, jeśli FED będzie się trzymał powolnego, stopniowego podejścia do podwyżek stóp procentowych, jeszcze bardziej zwiększy prawdopodobieństwo utrwalenia się wysokiej inflacji, co w ostatecznym rozrachunku będzie wymagało jeszcze poważniejszego spowolnienia gospodarczego.

Zobacz także: Stany Zjednoczone wprowadzają embargo na ropę, gaz i węgiel z Rosji

Według Wall Street niewiele wskazuje na to, że szybkie tempo wzrostu cen może wkrótce ulec spowolnieniu, szczególnie biorąc pod uwagę fakt, że wpływ nowego amerykańskiego zakazu importu rosyjskiej ropy, gazu i energii dopiero zaczyna być odczuwalny w gospodarce. Ekonomiści twierdzą, że ceny wynajmu również będą utrzymywać inflację zasadniczą na wysokim poziomie przez wiele miesięcy, częściowo dlatego, że koszty te mogą pozostawać w cyklu 12-18-miesięcznym w stosunku do cen mieszkań. Bank Comerica zmienił swoją prognozę CPI do 7,6% na ten rok, w porównaniu z prognozą 5% z zeszłego miesiąca i obniżył prognozę wzrostu do 3,2% na ten rok, z 4%.

- Konsumenci prawdopodobnie ograniczą wydatki uznaniowe tej wiosny i lata, ponieważ inflacja przewyższa wzrost zarobków" - mówi Bill Adams, główny ekonomista banku. - Byli oni bardzo niezadowoleni z inflacji jeszcze przed wojną rosyjsko-ukraińską, a obecny wzrost cen żywności i energii prawdopodobnie wymusi konkretne zmiany w budżetach domowych.