Bankructwo Rosji może nastąpić już 16 marca, bo wtedy następuje kulminacja zobowiązań obligacyjnych Moskwy w twardej walucie

Od dwóch tygodni rosyjska gospodarka przeżywa bombardowanie sankcjami gospodarczymi i jest na krawędzi wypłacalności. Ekonomiście zgodnie potwierdzają, że tak wygląda techniczne bankructwo Rosji, a kulminację zobaczymy na dniach, czyli 16 marca, bo wtedy Rosja musi zapłacić kupony od zaległych obligacji eurodolarowych.

- Rosja może nie spłacić swojego długu państwowego już w przyszłym tygodniu, jeżeli rząd zapłaci w rublach odsetki od obligacji eurodolarowych, które nie mają „opcji awaryjnej". - uważa Althea Spinozzi, analityczka z Saxo Bank.

REKLAMA

Putin doprowadza do najgorszego ze wszystkich możliwych scenariuszów. Po tym, jak nie udało mu się szybko zmusić Ukrainy do poddania się jego wojska rozpoczęły atak na cele cywilne oraz różnego rodzaju obiekty atomowe. W kontekście cierpienia narodu ukraińskiego z powodu rosyjskiej agresji niemal niestosowne jest omawianie strat gospodarczych i finansowych. Chociaż udział tych dwóch krajów w światowym produkcie krajowym brutto wynosi zaledwie około 3%, ekonomiści Saxo Bank jak i J.P Morgan widzą, że spowodowany wojną szok podażowy uderzy w gospodarkę światową na wszystkie możliwe sposoby - spadające ceny akcji, gwałtownie rosnące ceny surowców oraz płaska krzywa dochodowości.

Zobacz także: Ukraina z sukcesem plasuje obligacje wojenne o wartości 280 mln USD, a Rosja technicznie bankrutuje i nie wypłaca 29 mld USD odsetek

Putin mści się na własnej gospodarce

- Inwestorzy, którzy kupili ubezpieczenie poprzez CDS mogą być rozczarowani. Komitet ds. Określania Kredytowych Instrumentów Pochodnych (The Credit Derivatives Determination Committee) nie orzekł, czy płatność w innej walucie stanowi zdarzenie powodujące niewykonanie zobowiązania, ale może wyjaśnić tę kwestię jeszcze dziś. W międzyczasie inwestorzy czekają na wypłatę odsetek i kwoty referencyjnej za obligacje Rosfnetu, których termin wykupu przypada na 6 marca. - komentuje Spinozzi.

Rosja zbrojnie napadła Ukrainę, a USA, Unia Europejska i inne kraje zachodnie odpowiedziały sankcjami gospodarczymi. Rosyjski bank centralny zamknął giełdę w Moskwie, zagraniczni inwestorzy nie mogą spieniężyć swoich aktywów. Kurs rubla szoruje po dnie. W ciągu ostatnich kilku dni byliśmy świadkami, jak kilka rosyjskich firm wywiązało się ze swoich zobowiązań finansowych, wypłacając odsetki w twardej walucie, pomimo dekretu Putina z zeszłego piątku. W poniedziałek inwestorzy otrzymali zapłatę od Gazpromu, natomiast odsetki i kapitał od dolarowych obligacji Rosfnetu, których termin wykupu przypada na 6 marca, powinny wpłynąć jeszcze dzisiaj. Firma twierdzi, że dokonała przelewu przed piątkowym dekretem. - Dekret Putina nakazuje, aby odsetki i kapitał od rosyjskich papierów wartościowych były wypłacane w rublach wierzycielom z wrogich krajów (takich jak UE, USA, Wielka Brytania itd.). Gdyby tak się stało, już w przyszłym tygodniu moglibyśmy być świadkami niewypłacalności rosyjskich obligacji skarbowych, ponieważ 16 marca Rosja musi zapłacić kupony od zaległych obligacji eurodolarowych.

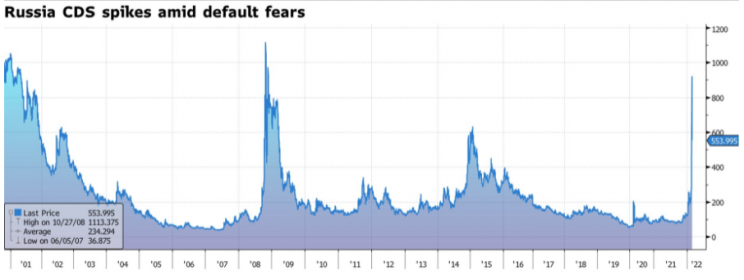

Niektóre obligacje eurodolarowe mają „opcję awaryjną", która pozwala rządowi na dokonanie płatności w innej walucie, a inne nie. Według S&P, rozliczenie w rublach mogłoby potencjalnie zostać uznane za niewypłacalność. Agencja ratingowa dodała, że nawet jeśli wierzyciele zgodzą się na spłatę w rublach, może to zostać uznane za niewykonanie zobowiązania, jeśli inwestorzy otrzymają mniejszą kwotę niż ta, która została uzgodniona w umowie obligacji. Agencje ratingowe od początku marca zmieniają ratingi Rosji na śmieciowe i nie pozostawiają złudzeń, że w najlepszym przypadku Rosja skończy jak Wenezuela. To tylko optymistyczny scenariusz. Pojawiają się również opinie, że straszenie upadkiem Rosji to tylko bajki, ponieważ upadek Rosji spowodowałby upadek dolara, ponieważ rezerwy federalne Rosji wynoszą ponad 380 mld USD. Inaczej wskazuję Spinozzi na przykładzie instrumentów ubezpieczających przed bankructwem dłużnika. Im wskaźnik jest wyższy tym zwiększa prawdopodobieństwo bankructwa:

- Tymczasem inwestorzy kupują ubezpieczenia na wypadek ewentualnego bankructwa Rosji. Wczoraj rosyjski 5-letni CDS wzrósł do najwyższego poziomu od czasu globalnego kryzysu finansowego w 2008 r., ale dziś już znacznie się obniżył. Przyczyną tej korekty może być fakt, że nikt jeszcze nie wie, czy CDS-y będą chronić inwestorów przed wypłatą w rublu, zwłaszcza w przypadku obligacji z „opcją awaryjną". Dziś zbiera się Komitet ds. Ustalania Wartości Kredytowych Instrumentów Pochodnych, który ma wypowiedzieć się w tej kwestii. W zależności od decyzji komitetu CDS będą prawdopodobnie ulegać wahaniom.

Zobacz także: Historia uczy, że gdy cena ropy rośnie o 100% w rok to zawsze występuje recesja - ostrzegają analitycy

Rosja na sankcje odpowiada sankcjami, którymi pogarsza swoją sytuację

Najświeższe sankcje to amerykańskie embargo na ropę, węgiel i gaz z Rosji. Putin w odpowiedzi podpisuje dekret o specjalnych środkach ekonomicznych w zagranicznej działalności gospodarczej, czyli zakaz eksportu surowców poza granice Rosji. Takie posunięcie spowodowało zamieszanie na rynkach metali, ponieważ Rosja jest jednym z najważniejszych producentów palladu, niklu („Rosnące ceny benzyny nakręcają popyt na samochody elektryczne, których cena może rosnąć").

J.P. Morgan w przypadku Rosji spodziewa się 11-procentowego spadku PKB od szczytu do dolnej granicy, podobnie jak w przypadku załamania podczas kryzysu zadłużenia w 1998 roku. Prognozujący obniżyli prognozę PKB dla strefy euro na 2022 r. o 2,1%, do 2,5%, przy wzroście cen konsumpcyjnych o 3,9%, co oznacza korektę w górę o 1,5%. W tym samym okresie globalna inflacja cen konsumpcyjnych wyniesie 4,6% w ujęciu rocznym, co oznacza wzrost o 0,9% w stosunku do poprzedniej prognozy. Wzrost PKB w Stanach Zjednoczonych może zostać obniżony o 0,1%, do 2,7%, podczas gdy wskaźnik CPI ma wynieść 4,9% rocznie, co oznacza korektę w górę o cały punkt.

Rynek papierów wartościowych również wysyła ostrożne sygnały, zwłaszcza w postaci ciągłego spłaszczania się krzywej dochodowości, co jest niewątpliwym sygnałem spowolnienia gospodarczego. Różnica między rentownością obligacji dwu- i dziesięcioletnich zmniejszyła się do 25 punktów bazowych z 85 punktów bazowych na początku stycznia, w związku z rosnącym przekonaniem, że FED podniesie w tym miesiącu docelową stopę procentową.