Sprzedaż Amazona rośnie wolniej niż inflacja. Spółka przeinwestowała w okresie hossy - ocenia analityk Saxo Bank

Amazon to kolejna duża amerykańska spółka, która w zeszłym tygodniu obok Apple`a raportował wyniki za marcowy kwartał. Słabsze wyniki niekoniecznie wynikają z tego, że ludzie mniej kupują – chociaż inflacja jest ogromnym problemem. Rozczarowujące wyniki mają dwie główne przyczyny: presja rosnących kosztów produkcji oraz przeinwestowanie w czasie pandemii, ocenia Peter Garnry z Saxo Banku.

Zobacz także: Dywidenda i skup akcji Apple będą wyższe. Akcje spadają, ponieważ w przyszłym kwartale spadną przychody

REKLAMA

Amazon mocno zainwestował w czasie w pandemii w nowe moce, które obecnie nie są wykorzystywane. Dodatkowo spółka ponosi solidne straty na swojej inwestycji w producenta aut elektrycznych firmę Rivian.

- Pandemia i późniejsza wojna na Ukrainie przyniosły niezwykły wzrost i wyzwania. - powiedział w oświadczeniu Andy Jassy, prezes firmy Amazon. Według prognoz, które nie napawają optymizmem, Amazon spodziewa się wzrostu kosztów o 4 mld USD w związku z inflacją.

Amazon w liczbach

Wykresy pochodzi z raportów analitycznych Saxo Bank.

Zobacz także: Warren Buffett o inflacji, BTC i obecnej sytuacji rynkowej. Drugi dzień Walnego Zgromadzenia Berkshire Hathaway - RELACJA

Wyniki zarówno podstawowej działalności spółki, czyli handlu internetowego, jak i działu reklamy, okazały się niższe od szacunków Wall Street, natomiast Amazon Web Services odnotował kolejny dobry kwartał.

Amazon zanotował w tym kwartale sprzedaż w wysokości 116,4 mld USD, co oznacza wzrost o 7% w porównaniu z rokiem ubiegłym, w górnej części przedziału 112-117 mld USD i niewiele poniżej konsensusu Wall Street, który wynosił 116,5 mld USD.

Dochód operacyjny wyniósł 3,7 mld USD, czyli znalazł się w dolnej części przedziału prognozowanego przez firmę, wynoszącego od 3 mld USD do 6 mld USD. Firma straciła 3,8 mld USD, czyli 7,56 USD na akcję, głównie z powodu straty pozaoperacyjnej w wysokości 7,6 mld USD na udziale w spółce Rivian Automotive, startup produkujący elektryczne ciężarówki.

Amazon poinformował, że niekorzystne kursy wymiany walut zmniejszyły sprzedaż o 1,8 mld USD, zaznaczając, że w przeciwnym razie sprzedaż wzrosłaby o 9%.

Sprzedaż w sklepach internetowych spadła o 3% rok do roku do 51,1 mld USD, czyli poniżej konsensusu na Wall Street, który wynosił 51,9 mld USD. Przychody Amazon Web Services wyniosły 18,4 mld USD, co oznacza wzrost o 37% i nieznacznie przewyższa szacunki. Przychody z reklam wyniosły 7,9 mld USD, co stanowi wzrost o 23%, ale znacznie odbiega od szacunków analityków, którzy zakładali 8,2 mld USD, oraz spada z poziomu 9,7 mld USD w czwartym kwartale.

Zobacz także: Kupuj akcje spółek odpornych na chaos, z elastycznymi liderami jak Elon Musk

Amazona zżera inflacja

W drugim kwartale Amazon prognozuje sprzedaż na poziomie 116 mld USD - 121 mld USD, co oznacza wzrost o 3% do 7%, przy czym szacuje się, że niekorzystne kursy walut będą miały wpływ na wzrost o 2%. Firma przewiduje, że dochód operacyjny wyniesie od 1 mld USD straty do 3 mld USD zysku. Wcześniejsze szacunki mówiły o 125,4 mld USD sprzedaży i 6,8 mld USD zysku operacyjnego. Amazon zaznaczył, że prognozy odzwierciedlają oczekiwania, iż coroczna impreza Prime Day odbędzie się w tym roku w lipcu i zostanie przesunięta na trzeci kwartał z drugiego kwartału ubiegłego roku.

Podczas telekonferencji z analitykami firma poinformowała, że spodziewa się około 4 mld USD tymczasowo wyższych kosztów związanych z inflacją - w szczególności kosztów paliwa i transportu - oraz nadwyżką mocy produkcyjnych, które firma zbudowała w czasie pandemii. Aby pokryć wyższe koszty, firma wprowadziła od dziś 5% narzut na sprzedaż zewnętrzną. Amazon poinformował również, że spodziewa się poprawy wzrostu przychodów w drugiej połowie roku, ponieważ porównania stają się łatwiejsze.

- Obecnie, kiedy nie gonimy już za możliwościami fizycznymi czy kadrowymi, nasze zespoły skupiają się na poprawie wydajności i efektywności kosztowej w całej sieci realizacji zamówień - powiedział Jassy. - Wiemy, jak to zrobić i robiliśmy to już wcześniej. Może to zająć trochę czasu, zwłaszcza że zmagamy się z bieżącą inflacją i presją ze strony łańcucha dostaw, ale widzimy zachęcające postępy w wielu aspektach dotyczących doświadczeń klientów, w tym w zakresie szybkości dostaw, ponieważ zbliżamy się do poziomów niewidzianych od miesięcy bezpośrednio poprzedzających pandemię na początku 2020 roku.

Co wystraszyło inwestorów

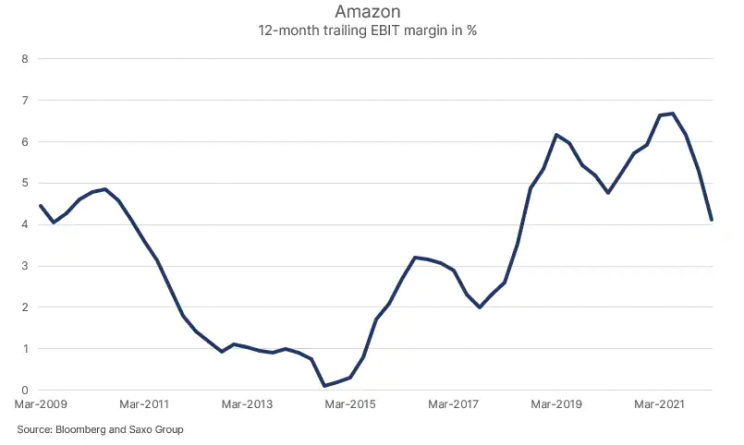

Peter Granry z Saxo Bank w swoim raporcie analitycznym wskazuje co tak wystraszyło inwestorów: - Tym, co naprawdę wystraszyło inwestorów, był ogromny spadek zysku operacyjnego Amazona w 1Q w wysokości 3,7 mld USD wobec prognozowanych 5,4 mld USD. 5,4 mld USD oraz prognozy na poziomie 1 do 3 mld USD wobec szacowanych 6,8 mld USD. 6,8 mld USD. Jak to możliwe, że analitycy rekomendujący „sprzedaj" tak bardzo mylą się co do działalności spółki, to jest żenujące. - ocenia Granry. Marża EBIT w przypadku Amazon już się odwróciła i obecnie znajduje się poniżej poziomu sprzed pandemii. Dość zabawne jest również to, że Amazon twierdzi, iż popyt nie słabnie, podczas gdy w rzeczywistości tempo wzrostu przychodów firmy spada i jest niższy niż u wielu innych detalistów. W rzeczywistości Amazon nie nadąża za inflacją. Przerażające jest to, że Amazon wygenerował w AWS zysk operacyjny w wysokości 6,5 mld USD, tracąc jednocześnie odpowiednio 1,6 mld USD i 1,3 mld USD w segmentach North America i International.

Średnia cena docelowa giganta wśród 52 analityków wynosi 3719 USD.