Donald Tusk może sprowokować twardy Brexit. Oto dlaczego to nie jest dobra wiadomość dla giełdy, nie tylko brytyjskiej

Wypowiedź przewodniczącego Rady Europejskiej Donalda Tuska z ubiegłego tygodnia sprawia, że coraz bardziej realny staje się scenariusz twardego Brexitu. To nie jest dobra wiadomość dla inwestorów. Jeżeli Wielka Brytania bez porozumienia opuści Unię Europejską, może dojść do wyprzedaży wyspiarskich aktywów z akcjami na czele.

Przewodniczący Rady Europejskiej Donald Tusk w czwartek odrzucił plan premier Wielkiej Brytanii Theresy May dotyczący kompromisowych warunków wyjścia wyspiarskiego kraju z UE. Oświadczył, że „plan May nie zadziała”. Zakładał on, że Wielką Brytanię będzie łączyła z Unią strefa wolnego handlu w zakresie swobody przemieszczania towarów, ale już nie usług czy pracowników.

REKLAMA

Komentatorzy z europejskiej prasy są niemal zgodni, że Tusk upokorzył swoją wypowiedzią Theresę May. Mało tego, niektórzy z nich obawiają się, że skutkiem jego wypowiedzi może być przejęcie władzy w brytyjskiej Partii Konserwatywnej przez zwolenników twardego Brexitu (chodzi m.in. o byłego szefa MSZ Borisa Johnsona i negocjatora z Unią Davida Davisa). Twardy Brexit oznaczałby spore kłopoty gospodarcze dla Wielkiej Brytanii.

Zobacz także: Powiało pesymizmem: wielu poważnych ekspertów wieszczy wielki kryzys, krach giełdowy i koniec ery dolara

Paniki na brytyjskich aktywach jeszcze nie widać

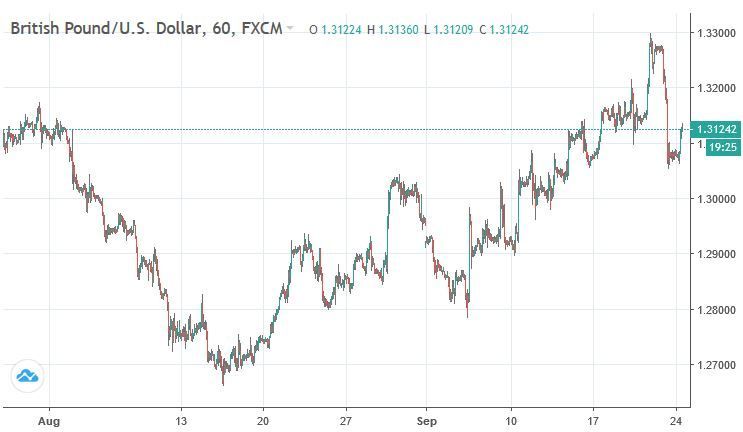

Na razie, po wypowiedzi Tuska, przesadnie nerwowej reakcji na brytyjskich aktywach nie widać. Było małe tąpnięcie na funcie, ale wydaje się, że do wyprzedaży waluty jeszcze daleka droga.

1. Notowania GBP/USD – 2 miesiące

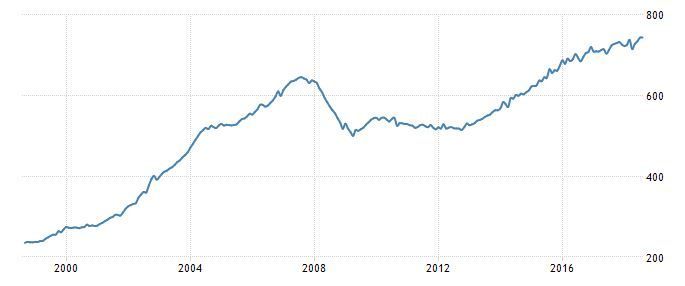

Nie ma też paniki na giełdzie. Generalnie, mimo widma Brexitu wiszącego nad Wyspami, tamtejsze akcje spisują się w ostatnich latach całkiem nieźle. Słabiej wygląda sytuacja jeżeli zerkniemy na akcje brytyjskie w wyceniane w walucie amerykańskiej. Indeks FTSE 100 wyceniany w USD poszedł w trakcie ostatnich 3 lat do góry o około 5% (wyceniany w GBP – o około 30%).

2. Notowania FTSE 100 w USD (linia niebieska) na tle FTSE 100 w GBP (linia żółta), CAC40 (linia brązowa) i DAX (linia żółta) – 3 lata

Również na rynku brytyjskich nieruchomości ceny trzymają się mocno. Ba, są najwyższe w historii. Przeciętna nieruchomość mieszkalna na Wyspach 10 lat temu kosztowała 176 tys. GBP, a teraz trzeba za nią zapłacić około 231,4 tys. GBP, czyli o 31,5% więcej.

3. Notowania Halifax House Price Index w GBP – 20 lat

Cisza przed burzą

To pokazuje, że inwestorzy do tej pory dość optymistyczne podchodzili do wizji Brexitu. Oczekiwali zapewne „miękkiego”, kompromisowego wyjścia Wielkiej Brytanii z UE. Liczyli zapewne, że wyspiarski kraj pozbędzie się ciężaru brukselskiej biurokracji, ale wciąż będzie w znacznym stopniu korzystał z dobrodziejstw dostępu do rozwiniętego, europejskiego rynku.

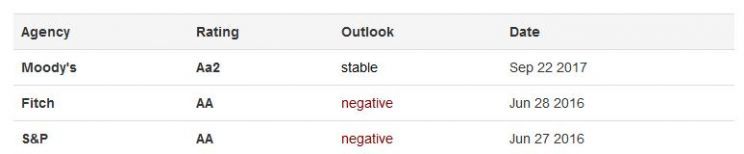

Problem w tym, że ten spokój na brytyjskich aktywach to może być cisza przed burzą. Już rok temu agencja Moody’s odważyła się obniżyć rating kredytowy Wielkiej Brytanii do Aa2 z Aa1, do poziomu najniższego w historii. Ratingi dla Wielkiej Brytanii od S&P i Fitch mają perspektywę negatywną – właśnie przez Brexit. Skoro mają perspektywę negatywną, to jest niemal pewne, że w przypadku ziszczenia się scenariusza „twardego Brexitu” pójdą w dół. A to będzie oznaczało – mniejszą lub większą – wyprzedaż brytyjskich papierów skarbowych.

Jeśli skala wyprzedaży będzie spora, to może doprowadzić do utraty prestiżu przez Wielką Brytanię. Obecnie ma ona, do pewnego stopnia, status „bezpiecznej przystani”, stąd wyceny brytyjskich aktywów trzymają się mocno...

4. Ostatnie zmiany ratingów kredytowych dla Wielkiej Brytanii

Polityka ma to do siebie, że jest nieprzewidywalna. Jednego dnia politycy mówią A, by następnego powiedzieć B. W Brukseli i Londynie trwa obecnie „gra w kurczaka” – każdy stara się wywalczyć jak najwięcej dla siebie przed Brexitem. Pytanie, czy nie zostanie przekroczona „cienka czerwona linia”, zza której nie będzie odwrotu przed „twardym Brexitem”, który mógłby oznaczać szok dla rynków.

Źródła wykresów: 1. Trading Economics, 2. Financial Times, 3. Halifax, 4. Trading Economics

Zobacz także: 10 lat temu upadł Lehman Brothers. Warren Buffet opowiada o największym kryzysie XXI wieku