Inflacja szaleje! W co inwestować, aby się przed nią chronić - wyjaśniają analitycy

Akcje spółek z sektora energetycznego oraz surowce – oto aktywa, które spisują się najlepiej w okresie podwyższonej inflacji w USA. Ale niekoniecznie są one najlepszą ochroną przed wzrostem cen – uważają analitycy Dimensional Fund Advisors.

Obligacje indeksowane inflacją są najlepszą ochroną przed wzrostem cen, bo nie cechują się tak dużą zmiennością, jak inne aktywa, które również w okresie wzrostu inflacji spisują się dobrze – przekonują Wei Dai i Mamdouh Medhat z Dimensional Fund Advisors w artykule „US Inflation and Global Asset Returns”.

REKLAMA

Obecnie jest dobry czas nad tym, by zastanawiać się nad ochroną przed inflacją, bo atakuje ona wszędzie. W USA jest najwyższa od 2008 roku, a ostatnio zaskoczyła w Niemczech (3,8% - najwyżej od 1993 r.).

Inflacja CPI w Niemczech wyniosła w lipcu 3,8%!!!

— mBank Research (@mbank_research) July 29, 2021

Wyższą notowano w 1993 roku. pic.twitter.com/wS0WvgsP0V

W co inwestować w okresie wysokiej inflacji

Wei Dai i Mamdouh Medhat z Dimensional Fund Advisors podkreślają, że chronienie siły nabywczej kapitału przed inflacją jest bardzo ważne. Nawet zgoła niewinnie wyglądająca inflacja może sprawić bowiem, że pieniądz straci sporo na wartości. 1 USD z końca 2020 roku ma wartość nabywczą 0,514 USD z 1991 r., mimo że w USA w tym okresie nie było szalonej inflacji, a jednak dolar znacznie stracił na sile nabywczej – wskazują Dai i Medhat.

Dai i Medhat zbadali związek między inflacją w USA a zachowaniem globalnych klas aktywów (obligacje, akcje, portfele branżowe, premie czynnikowe, towary i REIT) w długim okresie (1927–2020) oraz za ostatnie 30 lat (1991–2020). Okazało się, co może być zaskakujące, że większość aktywów miało dodatnią średnią realną stopę zwrotu zarówno w latach o niskiej, jak i wysokiej inflacji.

Najlepiej wypadły w badaniu akcje spółek z sektora energetycznego oraz surowce, bo pokazały silną korelację z zarówno oczekiwaną, jak i nieoczekiwaną inflacją. Jednakże oba aktywa są zbyt zmienne, aby mogły stanowić skuteczne zabezpieczenie przed inflacją. „Wyniki naszego badania potwierdzają potencjał większości klas aktywów do pobicia inflacji w długim okresie. Jednakże inwestorzy traktujący priorytetowo zachowanie siły nabywczej oraz stabilność portfela powinni stawiać na obligacje indeksowane do inflacji” – stwierdzają eksperci Dimensional Fund Advisors.

Zannualizowana stopa inflacji w USA

Źródło: Dai i Medhat (2021)

Dlaczego obligacje indeksowane inflacją są lepsze od surowców

Dai i Medhat przeanalizowali zachowanie 23 aktywów i koszyków aktywów we wspomnianych okresach. Oto niektóre analizowane aktywa: bony skarbowe USA, obligacje 5 i 10-letnie, obligacje korporacyjne, portfel rynkowy Fama/French, portfel 12 sektorów Fama/French, portfele value i growth Fama/French, portfele akcji emerging markets, REIT, surowce.

Okazało się, że zdecydowana większość z nich radziła sobie dobrze zarówno w latach niskiej, jak i wysokiej inflacji, przynosząc realne stopy zwrotu. Wyjątkiem były, czego nietrudno się domyśleć, bony skarbowe, które przyniosły średnio -0,64% realnej straty w latach o wysokiej inflacji.

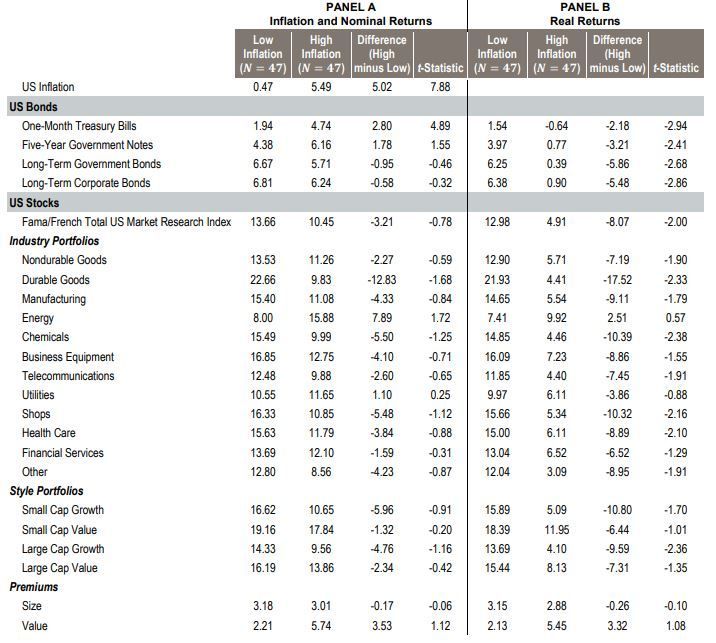

Nominalne i realne stopy zwrotu dla wybranych aktywów w trakcie okresów wysokiej i niskiej inflacji w USA

Źródło: Dai i Medhat (2021)

W okresach wysokiej inflacji najlepiej radziły sobie akcje spółek energetycznych oraz surowce. Problem jest jednak taki, że to są aktywa cechujące się dużą zmiennością. W okresie 1991-2020 odchylenie standardowe dla stopy inflacji wynosiło 0,90% na rok, podczas gdy dla akcji spółek energetycznych sięgało 19%, a dla surowców 17,5%. Dlatego, zdaniem autorów badania, obligacje indeksowane inflacją są najlepszą ochroną przed wzrostem cen, bo nie cechują się tak dużą zmiennością.

Nominalne stopy zwrotu z inwestycji w akcje spółek energetycznych i surowce na tle inflacji w USA

Źródło: Dai i Medhat (2021)