„Impuls i korekta - początek” czyli praktyczne wykorzystanie elementów Teorii Fal Elliotta

W artykule tym chciałbym od początku przedstawić moją autorską metodę inwestowania w oparciu głównie o Teorię Fal Elliotta oraz kilka elementów klasycznej Analizy Technicznej. W tym miejscu należy jednak zacząć od początku. Swoją przygodę z giełdą zacząłem od debiutu KGHM, jednak aktywnym inwestorem jestem od przełomu 2006/ 2007 roku, czyli mój początek wypadł w ostatnich miesiącach poprzedniej hossy.

W artykule tym chciałbym od początku przedstawić moją autorską metodę inwestowania w oparciu głównie o Teorię Fal Elliotta oraz kilka elementów klasycznej Analizy Technicznej. W tym miejscu należy jednak zacząć od początku. Swoją przygodę z giełdą zacząłem od debiutu KGHM, jednak aktywnym inwestorem jestem od przełomu 2006/ 2007 roku, czyli mój początek wypadł w ostatnich miesiącach poprzedniej hossy.

Na początku, jako niedoświadczony inwestor, nie mając pojęcia jak i w co zainwestować, działałem całkowicie na ślepo, często kierując się pseudo rekomendacjami na różnych forach i blogach. W tamtym czasie czynnie uczestniczyłem w co najmniej dziesięciu takich portalach i poświęcałem na to każdą wolną chwilę. Początki były nawet dobre, bo u schyłku tamtej hossy rosły nawet śmieciowe walory (co ciekawe zajmowały większość mojego portfela). Głównym powodem tego było to, że o tych spółkach najwięcej się pisało na różnych forach, a ja jako żółtodziób czerpałem na początku informacje tylko z takich źródeł. Przez pierwsze pół roku na giełdzie udało mi się powiększyć kapitał o ponad 30%, należy tu dodać, że inwestowałem tylko w akcje, o kontraktach terminowych nie było mowy, nawet nie wiedziałem że coś takiego istnieje. Pierwsze otrzeźwienie, pamiętam jak dziś, przyszło na przełomie lipca i sierpnia 2007. Byłem wtedy na wczasach, przed wyjazdem pozakładałem stop losy, a że byłem 2 tygodnie w Grecji i nie miałem dostępu do Internetu, jakież było moje zdziwienie, jak po powrocie okazało się, że wszystko sprzedane, a cały kapitał obsunął się o 10%. Już wtedy mimo braku doświadczenia czułem, że coś jest nie tak, a dla przypomnienia, to był początek tzw. bessy SubPrime za oceanem, której skutki rozlały się na cały świat.

REKLAMA

Dopiero wtedy przyszło pierwsze otrzeźwienie, zdałem sobie sprawę, że pomimo pierwszy sukcesów zarabianie na giełdzie nie jest ani łatwe, ani przyjemne. Miałem dużo zapału i postanowiłem zmienić strategię. Zacząłem czytać wszystko co mi wpadło w ręce o tematyce giełdowej, były to wszystkie klasyczne pozycje, które pewnie większość z was na dzień dzisiejszy również już dawno przeczytała. Ograniczyłem aktywność na forach i blogach na rzecz kolejnych książek o analizie fundamentalnej, technicznej i technikach inwestowania, i zacząłem to wszystko, co przeczytałem próbować zastosować w realnej grze, a że taki natłok informacji, różnych podejść i technik wywołał u mnie totalny chaos i mętlik, to w połączeniu z rozpoczęciem bessy zaowocowało kolejnym obsunięciem się kapitału.

Znowu przyszedł czas na refleksję i wyciągnięcie wniosków i wtedy też po raz pierwszy zainteresowałem się kontraktami terminowymi, ponieważ dawały możliwość gry w oba kierunki, zarówno na wzrosty jak i na spadki, co podczas bessy dawało możliwość zarobku. Wtedy też zakiełkowała idea wyrobienia sobie własnego stylu gry. Tyle tytułem wstępu.

Wśród inwestorów występują dwa główne podejścia, mianowicie fundamentalne i techniczne i w zależności od tego, które podejście się wybierze, determinuje to sposób inwestowania, więc już na samym początku trzeba podjąć ważną decyzję. W moim przypadku odrzuciłem Analizę Fundamentalną, nie uśmiechało mi się zagłębiać w raporty ze spółek, analizy branżowe, różne wskaźniki itp., poza tym pochłaniało by to przy takiej mnogości spółek zbyt dużo czasu. Dodatkowo, w mojej opinii inwestowania w fundamenty jest raczej podejściem długoterminowym i nie bez znaczenia jest to, że zarabia się tylko na wzrostach, a jak już wcześniej wspomniałem, spodobała mi się perspektywa gry w oba kierunki.

Skoro mój wybór padł na Analizę Techniczną, to teraz musiałem zastanowić się jaką metodę/technikę wybrać i tu dodać muszę, że bardzo zależało mi na prostocie. Po zapoznaniu się z wieloma, najbardziej przypadła mi do gustu Teoria Fal Elliotta, a będąc bardziej precyzyjnym Teoria Dowa, którą to Elliott później rozbudował.

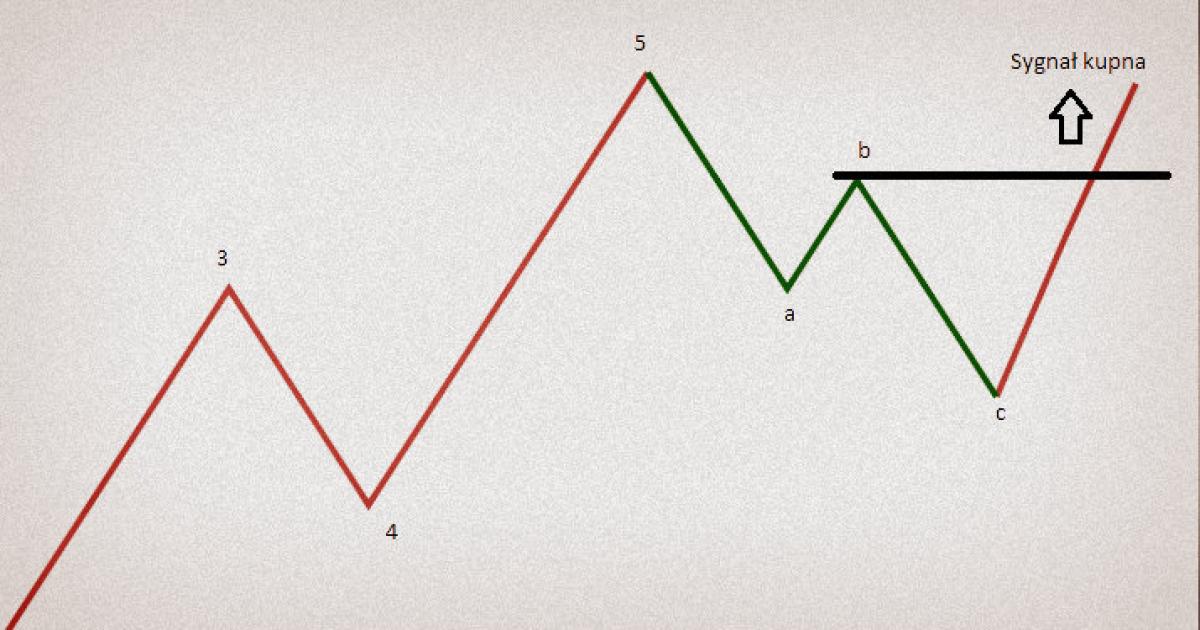

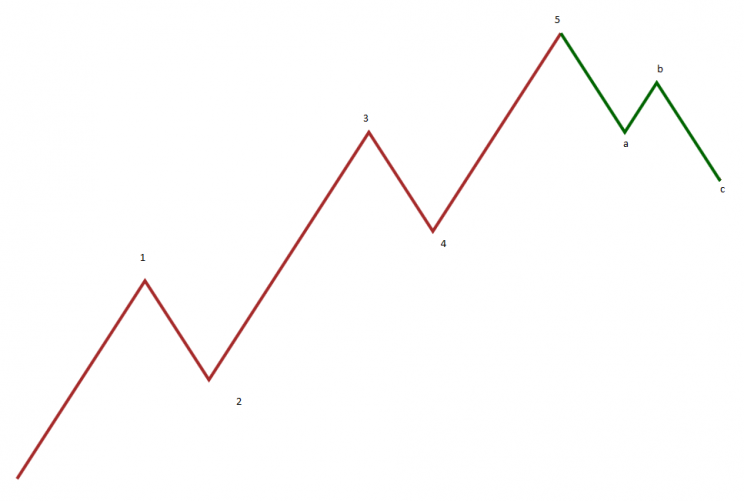

U podstawy tej teorii leży założenie, że patrząc na jakikolwiek wykres, czy to spółki czy indeksu itp., można zidentyfikować impulsy i struktury je korygujące. Impuls składa się z pięciu fal, a korekta z trzech. Podstawową zaletą tego założenia jest właśnie jego prostota. Każdy z was jak otworzy jakikolwiek wykres, obojętnie na jakim interwale na pewno znajdzie podobną strukturę.

Ilustracja 1: Impuls składający się z 5 fal oraz 3 falowa korekta

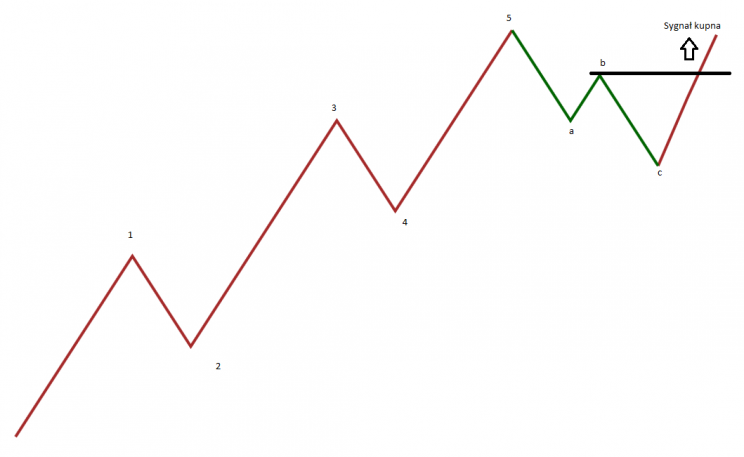

Kolejnym bardzo ważnym dla mnie kryterium jest możliwość postawienia jak najbliżej obrony w razie pomyłki. I tu dochodzimy do pierwszej modyfikacji jakiej dokonałem. Jedną z reguł, którą opisał w swojej teorii Elliott jest ta mówiąca o sygnale kupna na wybicie szczytu fali b. Niestety wadą takiego założenia jest odległy stop loss. Logiczna obrona bowiem powinna być na dołku fali c. O ile w przypadku inwestowania w akcje takie założenie ma jeszcze sens, to przy kontraktach terminowych było już dla mnie nie do zaakceptowania, ponieważ przy większym impulsie sama tylko fala c korekty może mieć kilkadziesiąt punktów i taka obrona, w przypadku pomyłki bardzo szybko zrujnowała by portfel. Dlatego też postanowiłem poszukać sposobu na wyłapanie dołka potencjalnej korekty i tam spróbować zająć pozycję. W przypadku udanego wejścia daje to dwa bonusy, pierwszy to bliskość obrony, czyli główne założenie, a drugi jest taki, że jeśli dojdzie do wybicia szczytu potencjalnej fali b korekty i wygenerowania sygnału kupna, to mam już ogromny zapas zysku w postaci długości prawie całej fali c.

Takie podejście daje mi jeszcze dodatkową możliwość. Załóżmy, że zająłem pozycję na kontrakcie FW20 na potencjalnym dołku fali c i ustawiłem zlecenie obronne 10 punktów niżej, jednak okazało się, że rynek zszedł jednak jeszcze raz niżej, dorysowując kolejną falkę np. mieliśmy do czynienia z wydłużoną falą c, wtedy próbuję ponownie wejść niżej na kolejnym dołku c1 znów ustawiając obronę max. 10 pkt.

Powie ktoś, że takie szukanie końca korekty to łapanie noża, ale nie do końca tak jest, ponieważ jest to nic innego jak granie z trendem. Jeśli prawidłowo udało się zidentyfikować impuls, to struktura jaka po nim następuje jest tylko korektą i po jej zakończeniu powinien nastąpić ruch zgodny z kierunkiem impulsu.

To tyle jeśli chodzi o podstawę systemu:

- prostota

- możliwość postawienia jak najmniejszej obrony

Ilustracja 2: Impuls składający się z 5 fal i 3 falowa korekta z zaznaczonym sygnałem kupna

Do zajęcie pozycji nie wystarczy sam impuls i „jakiś” ruch korekcyjny. Tu z pomocą przychodzą elementy klasycznej analizy technicznej.

Po wielu próbach i błędach wykształciłem własny sposób patrzenia na wykresy.

Jeśli chodzi o interwał, to w zdecydowanej większości korzystam z dwóch ram czasowych.

- Jako że gram tylko na kontraktach terminowych, to interesuje mnie złapanie jakiegoś swinga i tu uznałem, że najlepszym jest wykres w skali 30 minutowej wsparty średnimi kroczącymi. Na tym interwale od lat posiłkuję się pękiem średnich: 1-dniowych, 5-dniowych oraz 4-tygodniowych SMA i EMA, czyli 6 linii na wykresie.

- Drugi interwał to wykres w skali dziennej wsparty pękiem średnich: 50- dniowych,

- 100-dniowych oraz 200-dniowych SMA i EMA.

- Bardzo pomocne są dla mnie również dywergencje, aby nie zaśmiecać niepotrzebnie wykresu do ich wyznaczania stosuję jedynie wskaźnik MACD o standardowych parametrach.

- Czasem, aby idealnie „wstrzelić się” w zajęcie pozycji dodatkowo schodzę na interwał 5 minutowy, ale nie jest to absolutnie konieczne.

- Raz na jakiś czas, aby ocenić szerszą perspektywę używam również skali tygodniowej. Tu głównie chodzi o zidentyfikowanie trendu długoterminowego.

Do wyznaczenia potencjalnego zasięgu korekty wspieram się:

- Zniesieniami Fibonaccjego.

- Równością korekt, czyli metodą Over Balance.

- Wsparciami klasycznymi, które mogą stanowić poprzednie lokalne szczyty/dołki oraz średnie kroczące.

- Różnymi formacjami takimi jak: kliny, kanały, RGR-y, trójkąty itp.

Podsumowując, jak widać nie ma w tym nic skomplikowanego. Najważniejsze, jak we wszystkim co robimy jest doświadczenie. To są tysiące godzin obserwowania zachowania rynku online. Patrzenie jak zachował się wykres w podobnych sytuacjach w przeszłości. Po latach widzi się już automatycznie pewne rzeczy, jakieś schematy zachowań.

Chciałbym tu podkreślić uniwersalność tej metody, można ją stosować do każdego instrumentu i dla każdego interwału czasowego, mogą korzystać z niej zarówno gracze DT grający na wykresie tick-owym, jak i długoterminowcy w oparciu o ramę tygodniową.

W swojej teorii Elliott opisał wiele reguł dotyczących zachowania się poszczególnych fal, ale teoria teorią, a rzeczywistość to inna bajka i z doświadczenia wiem, że rynek wielokrotnie łamie lub nagina te reguły. Np. jedna z reguł mówi, że fala 4 impulsu nie może zejść poniżej szczytu fali 1, a jednak dochodzi do tego wielokrotnie. Jednak dzieje się tak na wykresie świecowym, gdy cień świecy naruszy szczyt fali pierwszej, ale jak przełączymy wykres na liniowy, to zauważamy, że reguła została zachowana i takie naruszenie nie miało jednak miejsca. Dlatego często posiłkuję się również wykresem liniowym.

Największym „problemem” w całym tym wszystkim jest duża różnorodność samych korekt. W teorii mamy proste abc, jednak w rzeczywistej grze korekty potrafią być bardzo złożone i rozbudowane i nieregularne i kiedy wydaje się, że to już koniec, to rynek potrafi zaskoczyć i dorysować kolejne struktury, ale to jest już materiał na kolejny artykuł.

W czasie Internetowego Dnia Inwestowania 2015, który odbędzie się już 25 kwietnia 2015 r., Tomasz Krynicki poprowadzi wykład pt. “Inwestowanie na korektach w celu minimalizacji ryzyka inwestycyjnego”. Weź udział w internetowej konferencji on-line i poznaj strategie inwestowania, dostosowane do warunków polskich inwestorów.